Gilles Mitteau, plus connu sous le pseudonyme d’Heu?reka, est un vidéaste vulgarisateur d’économie et de finance. Dans ses documentaires, disponibles sur la plateforme YouTube, comme dans son livre Tout sur l’économie, ou presque (Payot, 2020), il s’attaque à des problèmes en apparence complexes comme la question de la dette souveraine, de la crise des subprimes ou encore de la réforme des retraites. Nous avons voulu nous entretenir avec lui afin de mieux comprendre son parcours et sa vision de l’économie.

LVSL – Vulgariser une discipline comme l’économie est assez compliqué : beaucoup de termes et de mécanismes sont méconnus du grand public, même s’ils ne sont pas nécessairement très complexes. Comment procédez-vous pour rendre votre propos accessible au plus grand nombre ?

Gilles Mitteau – J’ai une petite astuce qui consiste à me dire que je suis dans un bar avec des amis en train de discuter. Comme je veux essayer de transmettre des termes qui peuvent être parfois techniques, j’ai construit un personnage qui va parler en termes formels et qui est accompagné de son ami avec qui il discute ; cette deuxième personne essaie de tout reformuler pour que l’ensemble soit un peu moins doctoral. La combinaison des deux fonctionne bien, c’est une formule efficace !

LVSL – Lorsqu’on visionne vos vidéos, on a souvent l’impression que, contrairement à ce qu’affirmait Margareth Thatcher, il existe bien des alternatives concrètes à l’organisation économique de nos sociétés. Vous montrez que les économistes, loin de former un corps de métier monolithique, ne pensent pas l’économie de la même manière. Est-ce l’un des aspects qui vous a motivé à réaliser des vidéos ?

G.M. – C’est plus le travail que je faisais en salle des marchés qui a déclenché l’envie de créer la chaîne. Lorsque je me suis lancé, je suis parti du principe que je connaissais déjà la finance et qu’apprendre l’économie n’allait pas être trop difficile car ces deux thèmes sont très connectés. Pourtant, quand j’ai cherché des livres pour alimenter mes vidéos, je me suis rendu compte qu’il existait beaucoup d’avis divergents au sein du milieu académique. Ce n’est donc pas parce que je voulais trouver des divergences que je me suis lancé mais, a contrario, je voulais plutôt comprendre ce que disait la vraie science sur l’économie. Je me suis rendu compte que le milieu académique n’était pas du tout unanime !

NDLR : Sur la question du (manque de) pluralisme en science économique, lire sur LVSL l’article de Guilaume Pelloquin : « Pour une science économique digne du monde d’après »

LVSL – Parlons maintenant des enjeux économiques actuels. D’après vous, quels sont les plus grands dangers auxquels nos sociétés vont faire face dans un avenir proche ?

G.M. – À mon avis, on aura deux choses à craindre : les enjeux climatiques et les inégalités. Le risque climatique est assez évident puisqu’il pose des problèmes dans le monde réel, physique, et pas seulement sur les fichiers Excell des traders. Les inégalités peuvent soulever des mouvements sociaux qui illustrent bien le fait que notre système économique a vraiment un problème de fond, comme ce fut le cas des Gilets jaunes. De plus, les bulles spéculatives et les crises financières représentent autant d’épées de Damoclès qui planent au-dessus de nos têtes et qui sont aussi reliées aux inégalités.

« La sphère financière s’intéresse à la valeur des choses alors que la sphère économique s’attèle à fabriquer des biens et des services. Il n’y a aucune raison pour qu’une crise de valeur se transforme en un problème de fabrication. »

Quelque part, le fonctionnement même de la finance provoque des crises. Il ne faut pas croire que les crises financières sont particulièrement techniques. C’est juste un problème psychologique de coordination, comme lorsqu’une horde d’animaux change tout d’un coup de trajectoire. Il est très difficile de comprendre pourquoi le troupeau a tourné, ça n’est pas simplement un individu qui guide tous les autres mais plutôt les acteurs qui s’autoréférencent. Les crises financières ont toujours été là et continueront à l’être tant qu’il y aura des marchés financiers. Pourtant, il y a certainement des mesures à prendre pour empêcher le transfert des crises financières vers les dépréciations économiques.

LVSL – Quelles mesures seraient à même d’éviter ce phénomène ?

G.M. – La sphère financière s’intéresse à la valeur des choses alors que la sphère économique s’attèle à fabriquer des biens et des services. Il n’y a aucune raison pour qu’une crise de valeur se transforme en un problème de fabrication. Il faudrait couper le lien entre les deux, et le lien le plus évident, ce sont les banques. Cette décision-là a été prise à la suite de la crise de 1929 aux États-Unis, quand les banques de dépôts ont été différenciées des banques d’affaires. Cependant, cette loi de séparation des activités bancaires a été abrogée sous le mandat de Bill Clinton. Et le pouvoir politique ne l’a pas remise au goût du jour après 2008 – ni aux États-Unis, ni en Europe, probablement parce que les banques sont beaucoup trop puissantes. Pourtant c’est à mon avis la mesure la plus efficace pour limiter les dégâts d’une crise financière.

Il y a bien sûr d’autres solutions. La réduction des inégalités en fait partie afin d’éviter la concentration de l’épargne. On pourrait aussi limiter au maximum le placement de l’épargne sur des marchés financiers qui demeurent essentiellement spéculatifs. Pourtant, on ne prend pas du tout cette direction quand on voit par exemple que la réforme des retraites semble ouvrir la voie à un futur système par capitalisation. Aucun système de retraite par répartition ne peut causer de bulle spéculative ni de crise financière alors qu’un système par capitalisation – avec des fonds de pension qui placent l’épargne des travailleurs sur les marchés – peut largement y participer.

LVSL – Récemment, l’effondrement du fonds spéculatif Archegos a ravivé les craintes d’un krach boursier de grande ampleur, que l’on annonce à intervalles réguliers. Pour vous qui avez travaillé sur les marchés financiers par le passé, une telle explosion est-elle inévitable dans un futur proche ?

G.M. – Est-ce qu’il y aura une crise financière ? Je pense que oui. Est-ce qu’elle arrivera bientôt ? Je n’en ai aucune idée. L’important n’est d’ailleurs pas de prédire la date d’une telle crise mais de comprendre les phénomènes systémiques qui pourraient la provoquer. Les crises financières, il y en aura tout le temps ; ça fait partie de l’essence même des marchés financiers. Il faut bien comprendre que les marchés financiers sont auto-référentiels : lorsqu’un acteur financier prend une décision, elle est immédiatement perçue comme une information qui incite à l’action. L’achat pousse à l’achat, qui pousse à plus d’achat et inversement. Fondamentalement il y aura toujours des krachs boursiers et des crises financières. Il est pourtant impossible de savoir quand aura lieu la prochaine car un krach est un phénomène psychologique. Il nous est seulement possible de constater qu’il y a des éléments inquiétants qui pourraient participer à déclencher une crise. Je pense, encore une fois, au risque climatique et aux inégalités.

« Pourquoi se baser sur la dernière transaction pour valoriser les actions ? Tout simplement pour causer de fortes variations de valeur qui peuvent faire peur ! »

Si la finance n’était pas spéculative et avait vraiment pour rôle d’essayer de prédire le destin de l’économie, les financiers se préoccuperaient de ces problèmes. Pourtant, ces derniers ont peur de certains phénomènes dont ils ne devraient pas s’inquiéter s’ils comprenaient mieux l’économie. Je pense notamment à la dette. Les crises financières et économiques sont en outre très connectées à nos règles comptables actuelles qui sont complètement dépassées.

LVSL – Pouvez-vous être plus spécifique sur ce point ?

G.M. – Il nous faut comprendre qu’une crise financière est une crise causée par la perte de valeur que l’on donne à des biens. Du jour au lendemain, certains actifs peuvent perdre de la valeur mais ne disparaissent pas pour autant. Même lors d’une crise, une entreprise qui perd de la valeur reste ouverte et les gens continuent d’y travailler. Il n’y a aucune raison que cela nous empêche de les utiliser et de continuer à vivre normalement comme d’habitude. C’est l’aveuglement vis-à-vis de nos règles comptables qui cause l’arrêt de la machine. On pense que tout devrait s’arrêter de fonctionner si la valeur des choses venait à descendre en dessous d’un certain seuil. C’est une règle totalement arbitraire. Dans notre système actuel, la valeur est définie par le prix de la dernière transaction. Cela signifie que si je possède plusieurs actions et que quelqu’un décide de m’en acheter une en échange de 40 euros, alors comptablement, je dois déclarer que toutes mes actions valent 40 euros. Si le lendemain, quelqu’un m’achète une autre de mes actions pour 35 euros, alors je dois désormais déclarer qu’elles valent 35 euros. Pourquoi se baser sur la dernière transaction pour valoriser les actions ? Tout simplement pour causer de fortes variations de valeur qui peuvent faire peur !

On pourrait par exemple décider de se référer à l’historique des trois dernières années de transactions et d’en faire une moyenne. Nous limiterions alors grandement les effets de panique. De plus, dans notre système, une entreprise financière comme une banque s’arrête de fonctionner si la valeur des actifs financiers qu’elle possède tombe en dessous d’un certain seuil correspondant à la quantité de dette qu’elle doit rembourser. À partir du moment où on commence à penser que la valeur conférée à une action – ou à un produit financier en général – n’est pas celle de la dernière transaction mais se réfère à un historique, les variations de prix sur les marchés financiers deviennent beaucoup moins importantes. On passerait d’une mer agitée avec des creux de plusieurs dizaines de mètres à un océan calme où une tempête pourrait difficilement se déclarer. De même, décider qu’une entreprise doit fermer lorsque la valeur de ce qu’elle possède descend en dessous d’un certain seuil est une règle idéologique. Nous pourrions très bien abaisser ce seuil sans que ce soit illogique.

LVSL – Vous avez évoqué dans vos vidéos le problème du trading haute fréquence que pratiquent des fonds comme Blackrock. Cette finance à très haute vitesse peut-elle entraîner des crises qui n’auraient pas lieu d’être ?

G.M. – Le trading haute fréquence peut effectivement précipiter les cours dans un sens ou dans l’autre, avec des algorithmes qui interagissent et font, in fine, monter ou baisser un prix. Le mécanisme est toujours le même : un algorithme, par ses achats et ventes répétés, provoque une petite hausse ou baisse de prix ; ce changement est interprété comme une information positive ou négative qui pousse alors d’autres algorithmes à acheter ou vendre et donc, à faire monter ou baisser le prix. Un tel événement peut provoquer un krach de la valeur qui se transmet à l’économie réelle par le prisme de règles comptables.

LVSL – Vous venez de publier un documentaire sur la question de la dette détenue par la Banque Centrale Européenne (BCE). Plusieurs personnalités, à l’instar de Nicolas Dufrêne et Alain Grandjean, plaident pour son annulation. Cette proposition radicale devrait-elle être plus abordée dans le débat public ou est-elle totalement irréalisable ?

G.M. – Elle n’est pas du tout irréalisable. Pourtant, cette proposition touche à des dogmes, à une idéologie. Elle nous invite à réfléchir à notre conception de la dette. Qu’est-ce que la dette ? Ce sont des contrats que l’on signe entre nous, des règles, des lois. C’est comme si on disait du code civil qu’il ne faut surtout pas y toucher alors que c’est nous-même qui l’avons conçu. Si le code civil ne nous convient plus, rien ne nous empêche de le modifier… Pour l’instant l’annulation de la dette est une question qui choque encore. Ce que montrent des économistes comme Alain Grandjean et Nicolas Dufrêne, c’est que, dans le cadre des lois existantes, il serait possible de l’annuler sans qu’aucun épargnant ne soit lésé. Ces derniers montrent également que nous devons à tout prix désacraliser la dette, qu’il faut arrêter de la penser dans les termes suivants : « il faut rembourser la dette, nous n’avons pas le choix ». Si, dans le passé, nous avons décidé qu’il fallait à tout prix rembourser cette dette, rien ne stipule qu’on ne doit pas réinterroger cette règle aujourd’hui.

NDLR : Sur la question de la dette, lire sur LVSL l’entretien réalisé par Nicolas Vrignaud : Eric Toussaint : « 59 % des montants de la dette réclamés à la France sont illégitimes »

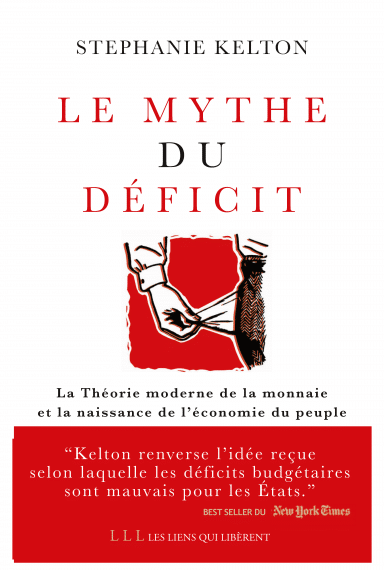

LVSL – Justement, de nouveaux courants économiques, comme la MMT (Modern Monetary Theory), proposent de renouveler notre manière de concevoir la dette étatique. Stéphanie Kelton est une personnalité influente de cette mouvance. Elle propose de sortir du « mythe du déficit » où les dépenses publiques sont trop souvent considérées comme un problème. L’État, à l’inverse des ménages qu’il fédère est capable, par le prisme de sa Banque Centrale, d’émettre de la monnaie. Que pensez-vous de ces constatations ?

G.M. – J’ai lu Le mythe du déficit de Stéphanie Kelton. C’est un ouvrage très intéressant. Le cadre de raisonnement est excellent puisqu’il permet de comprendre en détail le fonctionnement de l’économie moderne. C’est une théorie très monétaire, donc centrée sur la monnaie, qui permet de comprendre comment cette dernière est créée, puis détruite et comment s’articule sa relation avec la dette.

Mon seul souci avec cette théorie, c’est qu’elle est, comme souvent avec les théories monétaires, légèrement simplificatrice. La MMT n’est pas une théorie uniquement descriptive mais également normative. Elle décrit un monde monétaire qui inclut d’ores et déjà les réformes qu’elle souhaiterait voir advenir. La simplification majeure de la MMT est d’associer État et Banque Centrale, de les faire fusionner en une seule et même unité. La réalité ne correspond pourtant pas à cette description. La Banque Centrale Européenne (BCE) est complètement indépendante vis-à-vis des États membre ce qui lui vaut de nombreuses critiques de la part de Stéphanie Kelton. Il y a une également une certaine indépendance de la banque centrale américaine, même si cette dernière doit rendre des comptes au pouvoir politique. La MMT va faire fusionner ce pouvoir avec la banque centrale en montrant que lorsqu’un État prend une décision, la banque centrale va immédiatement réagir et appliquer ce que préconise l’État.

NDLR : Pour en savoir plus sur la MMT, lire sur LVSL l’entretien réalisé par Politicoboy : Stephanie Kelton : « pour garantir le plein emploi, sortir du mythe du déficit ».

Or, force est de constater que ce schéma ne s’applique pas à la réalité. La théorie est donc descriptive, dans le sens où elle arrive très bien à décrire la circulation de la monnaie entre les banques, les entreprises, les particuliers et un bloc État/banque centrale. Elle montre d’ailleurs à quel point ce bloc État/banque centrale est souhaitable et fonctionnerait très bien. Mais la réalité c’est que pour le moment, État et banque centrale sont bien des entités distinctes.

LVSL – La MMT plaide pour l’inverse de ce que l’on observe aujourd’hui où sont préconisées les Banques Centrales indépendantes du pouvoir politique…

G.M. – Oui, totalement. La MMT plaide pour un contrôle démocratique sur cette institution centrale pour notre économie. La Banque Centrale devrait être une institution politique comme les autres, avec des lois capables de faire tomber les représentants de cette organisation, de relancer des élections. Il faut que le peuple en ait le contrôle définitif. Rien ne justifie qu’elle soit une machine purement technocratique.

LVSL – Vous avez analysé dans une série de vidéos la crise économique qui a affecté l’Union Européenne en 2010. Vous montrez que nous avons beaucoup d’idées reçues, éloignées de la réalité, sur cette période. Quelles sont celles que vous souhaitez le plus déconstruire ?

GM – On pense trop souvent la crise de l’euro comme une crise de la dette souveraine alors qu’on devrait davantage chercher son explication dans la réglementation européenne. C’est une crise venue des règles financières que l’on s’est auto-imposé, la zone euro a mal été construite. Les dépenses des uns sont les revenus des autres. Jusqu’à la crise de 2008, les États ne dépensent pas de manière excessive, c’est plutôt le secteur privé – les particuliers et les entreprises – qui investit et consomme beaucoup. A partir de 2008, à cause de la panique financière liée aux subprimes, le secteur privé se met à avoir peur et réduit ses dépenses. On perd donc des revenus : s’il y a moins de dépenses au niveau global, il y a moins de revenus. Les États ont essayé de se mettre à dépenser plus afin de combler ce manque et de maintenir les revenus à des niveaux semblables à celui d’avant 2008. Pendant que le secteur privé remboursait plus de dettes qu’il n’en créait de nouvelles, le secteur public a fait l’inverse : il s’est mis à augmenter sa dette afin de pouvoir plus dépenser. Tous les États ont la capacité de faire ça sans problème puisqu’ils sont connectés plus ou moins directement à leur banque centrale. Mais nous sommes la seule zone monétaire au monde où on a coupé aussi radicalement ce lien. Résultat : les États s’endettent sur les marchés financiers, et si les marchés financiers disent « Non, je ne veux pas vous prêter », alors nos État se retrouvent dans une situation délicate.

Dans beaucoup d’autres pays, la banque centrale a le droit de participer à cette sorte d’enchère sur les marchés. C’est-à-dire que finalement les marchés financiers connectent l’État avec des investisseurs variés, dont la banque centrale. Cette dernière peut imprimer autant de monnaie qu’elle le souhaite et donc in fine acheter autant de dette qu’elle le veut. En zone euro, l’État doit aller sur les marchés financiers sans aucune aide de sa banque centrale. Or la finance a tendance à aider ceux qui ont le moins besoin d’aide et à ne pas aider ceux qui en ont le plus besoin, c’est classique en période de crise, cela s’appelle le « flight to quality » (l’envol vers la qualité).

Pendant la crise de 2008-2009, les situations économiques des différents pays se sont détériorées, les financiers ont arrêté de prêter aux pays du Sud du fait d’un manque de confiance. On s’est très vite retrouvé avec ce que beaucoup ont appelé à tort une crise de la dette souveraine qui est en réalité une crise de la législation européenne. Il n’y a pas de crise de la dette souveraine au Japon, aux États-Unis, en Chine, parce qu’il n’y a aucune raison que l’État n’ait pas accès à du financement, quel que soit le montant. Nous en Europe on a décidé qu’un tel fonctionnement n’était pas souhaitable et on s’est pris une crise tous seuls. Nous l’avons créée nous-même, avec nos règles.

« Aux États-Unis, on peut changer très facilement de politique économique et monétaire parce que la Constitution n’est pas très précise à ce sujet. En Europe, pour modifier un traité, l’équivalent d’une constitution, il faut négocier à 27 ».

Notre solution principale a été de faire de l’austérité, ce qui a posé énormément de problèmes. Le Produit Intérieur Brut (PIB) grec a baissé d’un quart. C’est énorme ! La crise a été causée par le secteur privé qui a fait de l’austérité, et la réponse a été de dire que le public devait faire de même. Si les dépenses sont réduites dans le secteur privé et dans le secteur public, il y a une double réduction des revenus pour la population en général, donc une double crise. Certaines institutions sont depuis revenues sur ce problème. Le FMI a par exemple admis avoir fait une erreur en favorisant l’austérité, notamment en Grèce.

LVSL – Certaines idées reçues relatives aux pays européens dits « du Sud » se sont largement diffusées dans l’espace public. À quels acteurs ont-elles profité ?

G.M – Il est très pratique de trouver un bouc émissaire. Dans de telles situations, soit c’est notre système qui est mal foutu, soit c’est que ces gens l’ont mérité. Quand on se retrouve face à des gens qui se mettent à perdre énormément du jour au lendemain, quand on a des images de Grecs à la rue, qui n’ont pas de soins, la réaction récurrente est de nier la réalité. Il est beaucoup plus facile de dire que c’est la faute des gens et qu’ils sont responsables de leur propre sort, que ce sont des cigales qui ont chanté tout l’été. Cela permet de pas remettre en cause tout le système dans lequel on vit, le système économique et financier qu’on a mis en place. C’est une solution de facilité qui permet d’éviter de se regarder dans le miroir et de se remettre en question.

LVSL – Neuf mois après son annonce en grande pompe, le plan de relance de l’Union Européenne patine toujours. Pendant ce temps, les États-Unis et la Chine ont déjà investi des sommes colossales pour que leurs économies puissent faire face à la crise sanitaire que nous traversons. Par impuissance politique ou par dogmatiste économique, sommes-nous en train de reproduire les mêmes erreurs qu’il y a 10 ans ?

G.M – Je ne pense pas que l’on reproduise les mêmes erreurs du passé tant que l’austérité n’est pas préconisée. Le moment où on entendra parler d’austérité au niveau européen, de la part de la Commission, là on pourra se dire que l’on refait exactement les mêmes erreurs. Pour l’instant on assiste plutôt à des déclarations des institutions européennes qui vont dans le sens de l’endettement des États membres. Après, en termes de montants injectés dans l’économie, on est beaucoup trop faibles. C’est dû à un mélange de difficulté de négocier à 27 et à la présence d’une idéologie de fond qui reste très libérale, très conservatrice. L’Europe est dépendante de sa construction, des règles qu’elle a mises en place. Pour d’autres pays, les règles sont beaucoup plus facilement transformables, il suffit d’un nouveau gouvernement pour faire tomber une loi et en mettre une autre à la place, les règles ne sont pas aussi contraignantes. Aux États-Unis, on peut changer très facilement de politique économique et monétaire parce que la Constitution n’est pas très précise à ce sujet. En Europe, pour modifier un traité, l’équivalent d’une constitution, il faut négocier à 27. Pour l’instant je n’ai pas l’impression qu’on refasse les mêmes erreurs, du moins tant que la Commission ne se remet pas à brandir la règle des 3%.

LVSL – Dans le futur, la question de l’austérité risque pourtant de revenir sur le devant de la scène. Des documents comme le rapport Arthuis attestent de ce phénomène…

Dans le futur, c’est un discours qui va évidemment revenir puisqu’il est utilisé par des conservateurs pour se faire élire. Ça va être un combat plus politique qu’économique. Beaucoup d’économistes préconisent de ne pas administrer de nouvelles « cures » d’austérité. Mais cela va revenir c’est certain, parce que le combat de la relance keynésienne contre l’austérité est un débat vieux comme le capitalisme. J’ai l’impression que les économistes vont plutôt pencher du côté de la relance, mais il n’empêche que la population choisit ses dirigeants, et si on vote pour des politiques de droite, on aura de l’austérité.

LVSL – La réforme des retraites pourrait faire son retour une fois la crise COVID enfin derrière nous. Il est fort probable que le passage à la retraite par points sera alors présenté comme une nécessité absolue. Vous qui avez réalisé de nombreuses vidéos sur le sujet, pouvez-vous nous rappeler le choix de société auquel correspond l’abandon du système par répartition pour ce système à points ?

La question des retraites est encore une fois un combat idéologique plutôt qu’un débat technique. Il y a plusieurs manières de concevoir les retraites. Dans le système qu’on est en train de mettre en place, la retraite que l’on va percevoir correspond aux sous que l’on a gagnés dans sa vie, comme une épargne. Dans ce type de système « à points », on prend un petit pécule chaque mois aux personnes qui travaillent pour le leur rendre plus tard à l’âge du départ en retraite. C’est une sorte de système par capitalisation dans le sens où on est dans une logique d’individualisation, chacun a la retraite qu’il « mérite ».

Le système vers lequel il faudrait aller, si on veut réduire les inégalités, c’est au contraire un système qui se demande quel est le minimum dont une personne a besoin pour vivre quand elle est retraitée et quel est le maximum qu’on envisage de donner à une personne en retraite. On devrait à mon avis beaucoup plus s’interroger au niveau collectif qu’au niveau individuel.

LVSL – Pourtant, la retraite par points est constamment justifiée par une prétendue fragilité du système actuel qu’il incombe de réformer.

Effectivement c’est toujours la même chose. Pourtant, il y a plusieurs rapports qui montrent que ce n’est pas un souci de financement. La monnaie n’est pas une ressource rare et finie, c’est une construction sociale qui n’est pas disponible en quantité limité. Ce qui compte, c’est de ne pas inonder l’économie avec de l’argent que le système de production ne peut absorber. On a en France un système productif qui crée des biens et des services. La question que l’on doit se poser est de savoir si ce système est sous-utilisé ou pas. S’il l’est, il n’y a aucun problème à imprimer de la monnaie. On peut même donner plein d’argent à la population et forcer les entreprises à embaucher afin de faire augmenter l’utilisation de ce système productif à 100%. Si en revanche notre société est déjà proche du maximum de ce qu’elle peut produire, il faut faire attention car ajouter de la monnaie dans l’économie peut provoquer deux choses : soit cela encourage les entreprises à agrandir leurs usines et c’est plutôt positif, soit cela les encourage à augmenter leurs prix. C’est la grande peur de l’inflation.

« La question de la croissance économique et de son impact sur l’environnement doit être attaquée du point de vue de la répartition des richesses : comment fait-on pour s’assurer que tout le monde a bien accès à ce dont il a besoin ? »

Finalement, pour les retraites si on a 100 euros de dépenses et 70 euros de recettes, les 30 euros restants peuvent très bien venir de la planche à billets, de la création monétaire. Cette planche à billets est nécessaire et ne s’arrête jamais. Chaque année il y a de la création monétaire et lorsque cette création est négative – c’est-à-dire quand on détruit de la monnaie – on a souvent affaire à une crise économique. Je ne vois pas pourquoi le déficit des retraites ne pourrait pas être un point d’entrée de la nouvelle monnaie dans l’économie, de la même manière qu’il faut des investissements, des entreprises qui décident de dépenser plus que ce qu’elles gagnent pour financer les profits des autres. Les déficits des uns sont les profits des autres. Au-delà du fait qu’il existe des rapports montrant que le système des retraites se stabilise financièrement et qu’il n’y a pas forcément besoin d’une réforme, le système pourrait très bien être bénéfique pour la société s’il était en déficit.

LVSL – Si l’on injecte toujours plus de monnaie dans l’économie et que l’on pousse à l’endettement, n’y a-t-il pas un risque de pousser à une consommation excessive ? Le trop-plein de monnaie n’est-il pas un problème pour l’environnement ?

Il y a un problème plus profond qui est de voir l’économie comme un système de production puis de répartition de la production dans la population. Notre système de production pollue, son empreinte écologique est clairement insoutenable, il faut donc ralentir, ce qui signifie fabriquer moins, avoir moins, posséder moins. Pourtant, notre mécanisme de répartition de la production est basé sur le travail. Si on commence à fermer certaines industries, tous les gens qui y travaillent n’ont plus accès à rien. Le problème se situe essentiellement au niveau de la répartition. On pourrait limiter la production, mais on est contraints de ne pas le faire parce que notre système de répartition de la richesse est basé sur les revenus issus du travail. La question de la croissance économique et de son impact sur l’environnement doit être attaquée du point de vue de la répartition des richesses : comment fait-on pour s’assurer que tout le monde a bien accès à ce dont il a besoin ?

Pour l’instant, il y a évidemment tout un filet de sécurité sociale, mais il n’est pas suffisant si on ne travaille pas pendant une longue période de temps. On voit en France que l’on n’arrête pas de réduire les droits des chômeurs et des précaires, c’est un vrai problème. Il faut imaginer un village sur une île où tous les jours il faut s’assurer d’avoir de l’eau potable, d’avoir de la nourriture, de s’occuper des enfants, etc… Personne n’a déclaré que tout le monde devait travailler sur l’île : si le travail de 40 personnes seulement est nécessaire mais que l’île compte 150 habitants, on peut organiser un roulement. On vit dans une société où la règle de fonctionnement stipule que tout le monde doit travailler tous les jours, tout le temps, sinon il n’a pas l’argent pour avoir accès à la nourriture, au logement. Cela ne veut pas dire que l’on n’a pas assez de logements ou de nourriture. C’est la personne qui ne travaille pas qui n’y a pas accès, indépendamment du fait que la richesse dont elle a besoin a bien été produite. C’est un vrai problème. Ce qui compte, c’est qu’il y ait assez de ressources dans l’économie et qu’on se les partage. Nous n’arrivons pas à raisonner comme cela parce que notre économie est trop complexe ; on part du principe que tout le monde doit toujours travailler. Comme on améliore sans cesse les techniques de production, si on veut que tout le monde travaille, il faut produire plus. Le cœur du problème, c’est ce mécanisme de répartition.

LVSL – Quels sont les thèmes que vous n’avez pas encore abordés dans vos vidéos ou dans votre livre et que vous aimeriez étudier dans le futur ?

Il y en a plein ! La Modern Monnetay Theory que l’on a déjà évoquée. Il y a également pleins de grandes questions autour de l’inflation. En ce moment on parle beaucoup d’argent magique et j’aimerais bien parler de cette grande peur des années 1970 qui revient, aborder ce problème directement et apporter un regard critique en expliquant par exemple qu’il y a plusieurs inflations. En effet, tout le monde n’a pas les mêmes revenus et donc n’achète pas les mêmes choses. Est-ce que ça a du sens d’avoir un chiffre de l’inflation qui correspond à une moyenne globale alors que les 10% des Français les plus pauvres n’achètent pas les mêmes choses que les 10% les plus riches ? Est-ce qu’on ne devrait pas avoir plusieurs chiffres de l’inflation qui correspondent à plusieurs catégories de personnes ? C’est quelque chose que j’aimerais aborder, avec la question centrale de l’immobilier et du coût du logement. Il y a également le sujet du découplage : est-ce qu’on est capables de continuer de faire croitre le PIB sans avoir une augmentation des émissions de CO² ? C’est une grosse question qu’on me pose, et je pense qu’il y a une ou plusieurs vidéos à faire sur le sujet.