À chaque fois que la taxation des milliardaires revient dans le débat public, de nombreux arguments sont mobilisés contre cette proposition. Elle serait injuste, démagogique, irréaliste et contre-productive. Menacer ces créateurs de richesses de prélèvements supplémentaires risquerait de les faire fuir hors du territoire et de détruire des emplois. Taxer la réussite découragerait également l’innovation et l’entrepreneuriat. Et quand bien même : avec la mondialisation et les paradis fiscaux, l’imposition des grandes fortunes n’est-elle pas devenue impossible ? Autant d’excuses faciles pour cacher une absence de volonté politique de s’attaquer aux super-riches.

Selon l’ONG Oxfam, les deux tiers de la richesse créée par l’économie mondiale depuis 2020 ont été captés par les 1 % les plus riches. Rien qu’en France, la fortune des dix premiers milliardaires s’est accrue de 189 milliards d’euros, Bernard Arnaud cumulant à lui seul un patrimoine équivalent à celui de 20 millions de Français. Toujours selon l’ONG, taxer la fortune des milliardaires français à hauteur de 2 % permettrait de financer le déficit (hypothétique) des retraites. Même le journal Le Monde relayait récemment une étude du Laboratoire sur les inégalités mondiales démontrant que la taxation des 1 % les plus riches permettrait de réduire la pauvreté et combattre le réchauffement climatique.

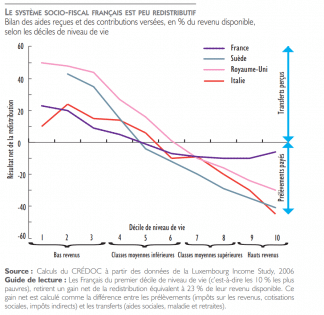

Or, les milliardaires payent très peu d’impôts, en terme relatif et absolu. L’économiste Gabriel Zucman évoque un taux d’imposition effectif de seulement 2%, tandis que le média d’investigation Propublica a démontré sur la base des relevés fiscaux américains, que les grandes fortunes payent un taux global moyen de 3.4%. Quant aux entreprises du CAC40, à la source des plus grands patrimoines français, elles échappent aussi largement à l’impôt sur les sociétés. Compte tenu de ce contexte, et étant donné les besoins de financement pour les services publics et la transition écologique, augmenter les prélèvements fiscaux sur les très grandes fortunes relèverait du bon sens.

En outre, taxer les milliardaires ne sert pas uniquement à financer les retraites, réduire la pauvreté ou préserver l’habitabilité de la planète. Cela permet aussi de réduire leur influence politique. Les ultra-riches utilisent l’immense pouvoir conféré par leurs fortunes (près de 10 % du PIB pour la famille Arnault) pour agir sur la société. Ils achètent des médias, influencent les politiques publiques en dînant avec nos dirigeants ou en exerçant un chantage à l’emploi, encouragent les baisses d’impôts financées par la destruction de notre modèle social et ubérisent la société tout entière. Contrairement à une idée reçue, il n’y a pas de bons et de mauvais milliardaires : des chercheurs américains ont démontré, en épluchant les déclarations publiques et privées de centaines de milliardaires, que ces derniers avaient des opinions homogènes en matière de politiques économiques et sociales. Leurs positions sont si extrêmes qu’elles sont rarement exprimées en public : opposition au salaire minimum, aux services publics, défavorables aux CDI, opposé au droit du travail, à la sécurité sociale et l’assurance maladie, hostiles aux normes environnementales, à la liberté de la presse et à la levée des brevets… Rarement cultivés, la plupart d’entre eux lisent très peu et s’imaginent, comme Bernard Arnault, vivre dans une société « dominée par un esprit socialo-marxiste ». Ce sont pourtant eux qui ont les oreilles attentives de nos dirigeants. Taxer les milliardaires n’est donc pas simplement une question de justice fiscale, mais un impératif démocratique.

Cette proposition se heurte pourtant à un mur de protestation. Pas de la part des milliardaires eux-mêmes, silencieux sur le sujet, mais des personnes « raisonnables » qui déploient des efforts considérables pour assurer leur défense. Une série d’arguments de mauvaise foi sont ainsi opposés aux « démagogues » qui souhaitent « prendre l’argent là où il est ». Revue de cinq d’entre eux.

Des fortunes « virtuelles » largement exagérées ?

En matière d’évaluation du patrimoine des plus riches, le classement annuel des grandes fortunes publié par Forbes fait figure de référence. Entre 1982 et 2022, le nombre de milliardaires répertorié par le magazine est passé de 12 à 2.635. En tenant compte de l’inflation, les 400 plus riches Américains cumulaient 263 milliards de dollars en 1982 (92 milliards de l’époque), contre 4.500 milliards en 2021, soit un taux de croissance de 1600 %. Sur la même période, le patrimoine de la moitié la moins riche des ménages américains a diminué de 900 milliards. Depuis le Covid, les dix plus grandes fortunes mondiales au classement Forbes ont doublé leurs avoirs.

Deux types de critiques sont généralement opposés à ces évaluations. La première reproche au magazine de sous-estimer les patrimoines. Forbes se base en effet sur les déclarations des milliardaires, qu’il vérifie à partir des données publiques : combien d’actions possèdent-ils ? Quel est le cours boursier des actions en question ? Combien ont-ils payé leurs résidences, jets, yachts et œuvres d’art ? Les avoirs potentiellement cachés dans les paradis fiscaux ne sont pas pris en compte. Comme le notait Le Monde en 2018, les Paradise papers ont montré que la fortune de certains milliardaires était largement sous-évaluée, de 15 milliards de dollars pour le financier James Simons par exemple.

À l’inverse, de nombreux opposants à la taxation des milliardaires expliquent que Forbes surestime les grands patrimoines, car ces derniers proviennent majoritairement des parts qu’ils possèdent dans leurs sociétés. Le cours de bourse étant volatile, cet argent serait essentiellement virtuel.

Si Elon Musk ou Bernard Arnault voulaient disposer de leurs fortunes, ils devraient vendre leurs actions (Tesla pour l’un, LVMH pour l’autre). Le fait que le patron emblématique de ces sociétés se sépare de ses parts enverrait un signal négatif aux marchés, incitant alors les autres investisseurs à spéculer à la baisse. De plus, la simple mise en vente d’une grande quantité d’actions ferait mécaniquement baisser le cours du fait de l’excès d’offre temporaire. Autrement dit, les milliardaires ne pourraient pas vendre toutes leurs actions au cours de bourse utilisé pour estimer leur fortune. Cette dernière serait donc surévaluée.

Si leurs fortunes étaient essentiellement virtuelles, nos chers milliardaires auraient du mal à en profiter dans le monde réel.

Bien que séduisante, cette démonstration ne résiste pas à l’épreuve des faits. Si leurs fortunes étaient essentiellement virtuelles, nos chers milliardaires auraient du mal à en profiter dans le monde réel. Pourtant, Xavier Niel (10,7 milliards d’euros selon le classement du magazine Challenges) s’est offert un sixième hôtel particulier parisien pour la somme record de 200 millions d’euros. Il possède un yacht et un jet privé « ultra premium », entre autres folies. Le fondateur d’Amazon, Jeff Bezos (2ème fortune mondiale au classement Forbes 2022, avec 171 milliards de dollars) vient de se faire construire un nouveau yacht pour un demi-milliard d’euros. Le bateau est si grand qu’il était question de démonter le principal monument de la ville de Rotterdam (le pont suspendu « De Heft ») pour lui permettre de rejoindre la mer.

Du reste, Bezos ne se contente pas de dépenser sa fortune en bateaux de plaisance. Il possède un triplex de 1.600 m2 avec deux piscines sur la 5e avenue de New York, une villa de 185 millions de dollars à Beverly Hills, une maison de 2.800 m2 à Washington DC, un ranch de 12.000 hectares au Texas, une triple villa en bordure de lac à Seattle et un complexe de 10 hectares avec plage privée à Hawaï. Il finance également sur ses propres fonds la mise au point de la fusée Blue Origin qui lui a permis de s’envoyer en l’air dans l’espace suborbital. Pas mal pour un milliardaire virtuel.

Au-delà de leur train de vie personnel, l’idée selon laquelle les grandes fortunes ne pourraient pas jouir de leurs actions sans provoquer la chute du cours a été contredite par le plus riche d’entre eux. En 2022, Elon Musk a vendu pour plus de 23 milliards de dollars d’actions Tesla pour acquérir Twitter. Si le cours boursier de la société a dévissé en 2022, la chute est comparable à celles des autres géants de la Silicon Valley, et s’explique au moins autant par les difficultés réelles de l’entreprise que par la mise en vente d’une partie des actions de Musk.

En réalité, les milliardaires n’ont généralement pas besoin de vendre leurs actions pour profiter de la fortune qu’elles représentent. Ils les utilisent simplement comme caution pour obtenir des prêts avantageux. La moitié des actions Tesla de Musk serviraient ainsi de collatéraux (c’est-à-dire de garantie pour les banques) pour des lignes de crédit totalisant 55 milliards de dollars, selon Forbes. Ces prêts lui ont permis de compléter l’achat de Twitter et d’investir dans d’autres sociétés. Warren Buffet contracte des emprunts gigantesques pour obtenir un effet de levier et pouvoir investir encore davantage sur les marchés. Cette technique est également utilisée par les ultra-riches pour réduire considérablement leurs prélèvements fiscaux en déduisant les intérêts des prêts de leurs impôts, tout en évitant de se payer un salaire pour maintenir leur train de vie. Autrement dit, leurs fortunes sont tout sauf virtuelles.

Taxer les milliardaires découragerait la réussite, l’entrepreneuriat et l’innovation

Donald Trump débute son autobiographie The art of the deal par une confession : « I don’t do it for the money ». À de très rares exceptions près, aucun milliardaire ne prétend être motivé par l’argent. Dans leurs nombreuses biographies, ils expliquent exercer leur activité dans le but de contribuer positivement à la société. L’accumulation de richesse serait une conséquence secondaire, pas un objectif en soi. Bernard Arnault se voit comme « un ambassadeur de la culture et de l’héritage français ». Steve Jobs voulait changer le monde. Bill Gates s’est reconverti en philanthrope. Musk souhaite coloniser Mars au nom de la survie de notre espèce et Jeff Bezos veut placer 99 % de l’humanité dans une station spatiale en orbite géostationnaire pour préserver la planète. Même les gestionnaires de fonds privés comme Ray Dialo, dont l’activité consiste exclusivement à spéculer sur les marchés financiers expliquent qu’ils cherchent à faire le bien autour d’eux.

Selon leur philosophie, dans une économie capitaliste, la quantité de valeur que vous apportez à la société se mesure en quantité de dollars que vous gagnez – pas que vous accumulez – puisque le marché ne rémunérerait que ce qui produit de la « valeur » aux yeux du consommateur. Prenons les milliardaires au mot : les taxer jusqu’au dernier centime ne les empêcherait pas de continuer leur activité. Un postulat validé par d’innombrables travaux scientifiques qui prouvent que l’argent n’est pas un facteur de motivation pertinent pour les tâches créatrices, la productivité intellectuelle et l’innovation.

Dans Le mythe de l’entrepreneur (La Découverte, 2023) l’économiste Anthony Galluzzo montre comment les milliardaires bâtissent leur fortune sans rien inventer de particulier. L’innovation ne dépend pas d’eux. Au contraire, nombre d’entrepreneurs ont tendance à l’empêcher en brevetant à tout va des idées qui ne sont pas les leurs. Steve Jobs n’a pas inventé la souris ni l’interface graphique qui a fait le succès d’Apple, Bill Gates a imposé des logiciels truffés de défauts en livrant une guerre impitoyable à l’open source et Elon Musk n’a pas fondé Tesla ni développé la première fusée réutilisable. Mark Zuckerberg aurait lancé Facebook en spoliant son cofondateur après avoir subtilisé l’idée de départ à deux camarades d’université et a désormais pratiquement coulé son entreprise avec son obsession pour le Metaverse. Phil Knight s’est contenté d’importer des baskets japonaises aux États-Unis, choisissant le nom « Nike » et le célèbre logo à virgule suite à l’insistance de ces employés. Peter Thiel (PayPal) est incapable d’écrire une ligne de code et affirme que ce ne sont pas les innovateurs qui deviennent riches, mais les entrepreneurs qui savent mobiliser l’innovation pour acquérir une position monopolistique sur un marché porteur. Taxer les milliardaires ne tuerait pas l’innovation pour la simple et bonne raison qu’ils n’innovent pas particulièrement.

Ce ne serait pas « juste » car les milliardaires méritent leurs fortunes

Forbes propose un système de notation de 1 à 10 pour estimer le mérite des 400 Américains les plus riches. Une note de 1 à 4 signifie que le milliardaire a hérité de tout ou de la majorité de sa fortune. La note de 5 est réservée à ceux qui ont hérité d’une entreprise de taille moyenne ou conséquente avant de la faire grandir, ce qui est le cas de Bernard Arnault, Vincent Bolloré et Francois Pinault. La note de 6 est attribuée aux cadres supérieurs qui ont accédé à une place de dirigeant dans une entreprise qu’ils n’ont pas créée, comme Steve Balmer, successeur de Bill Gates à la tête de Microsoft, ou Tim Cook, qui dirige Apple depuis la mort de Steve Jobs. Ces PDG ont simplement « hérité » de la direction d’une entreprise en situation de quasi-monopole, une position qui aurait enrichi n’importe quel autre cadre supérieur à leur place, compte tenu des salaires mirobolants payés en stock options.

Il faut atteindre la note de 7 pour tomber sur les véritables « entrepreneurs ». De 7 à 8, il s’agit de personnalités ayant grandi dans un milieu très favorisé ou ayant bénéficié d’un coup de pouce significatif de la part de leurs proches. Ainsi, Elon Musk a fondé sa première entreprise avec son frère grâce à un prêt de 25.000 dollars de son père (45 000 euros en valeur actuelle). Jeff Bezos a profité des 300.000 dollars injectés par ses parents dans son entreprise (un demi-million d’euros en prenant en compte l’inflation). Bill Gates a lui bénéficié de l’influence politique de ses parents pour obtenir un énorme contrat avec IBM, malgré son inexpérience. Richard Branson, le patron de Virgin qui aime sauter en parachute avec Barack Obama sur son île privée, a obtenu un don de 200.000 euros de sa famille pour créer son studio d’enregistrement. Tous ces entrepreneurs bénéficient d’un score de 8.

Enfin, les notes de 9 et 10 sont réservées aux personnes issues de milieux défavorisés, comme le cofondateur de Google Sergey Brin. Avec Larry Page, il s’inspire des travaux de Jon Kleinberg pour mettre au point un nouveau type d’algorithme permettant d’effectuer des recherches sur internet, dans le cadre de son doctorat financé par des fonds publics. Un troisième étudiant, Scott Hassan, se charge d’écrire le code informatique avant de quitter le projet. Page et Brin parviennent à lever un million de dollars auprès de leurs proches afin de fonder Google, encouragés par plusieurs mentors après avoir échoué à vendre leur algorithme à divers moteurs de recherche existants. Dès le début, ils embauchent un PDG expérimenté pour développer l’entreprise. Peut-on quand même parler de self-made-men ? Même Rihanna (score de 10 en tant que femme noire issue des classes populaires) est devenu milliardaire grâce à sa ligne de cosmétique lancée par LVMH et est accusée d’exploiter des enfants indiens.

Au final, seuls 19 % des 400 plus grandes fortunes américaines obtiennent un score de 9 ou 10. En France, c’est encore pire : le Financial Times notait que 80 % de la richesse des hauts patrimoines français provient de l’héritage. En appliquant les critères de Forbes au classement du magazine Challenges, on constate que les neuf premiers milliardaires sont des héritiers. Mais il est difficile de qualifier les suivants de méritants. La famille Castel, dixième, échappe au label péjoratif car le patriarche de 97 ans est encore en vie. Patrick Drahi, onzième, a fait fortune en empruntant de l’argent pour acheter, restructurer et revendre des entreprises. Autrement dit, il a mené des OPA hostiles, puis licencié des salariés. Xavier Niel, douzième, a amassé le capital nécessaire au lancement de Free en investissant l’argent gagné via le minitel rose dans des peep show. Une activité qui lui vaudra de passer un mois en prison pour soupçons de proxénétisme avant d’écoper d’une condamnation pour recel et abus de bien sociaux.

Qu’elles soient héritées ou bâties « à partir de rien », les grandes fortunes reposent quasi systématiquement sur trois éléments : l’exploitation débridée des salariés, le non-respect de la loi, et le soutien de la puissance publique.

L’exploitation prend diverses formes, de celle exercée par Steve Jobs sur ses collaborateurs poussés au burn-out après s’être accaparé le mérite des inventions de son ami et cofondateur Steve Wozniak, jusqu’aux employés d’Amazon contraints de déféquer dans des sacs en plastique pour livrer les colis à temps. Les épidémies de suicides dans les entreprises d’assemblage d’iPhone, les ouvriers de Tesla contraint de travailler en plein Covid et de dormir sur site pendant des semaines, les ingénieurs de Space X abandonnés sur une île déserte, les vêtements des grandes marques fabriqués par des enfants en Asie… Les exemples abondent.

La propension quasi systémique à violer la loi est un peu moins connue. Aux pratiques de concurrence déloyale parfois condamnées sévèrement par les tribunaux (Microsoft), aux violations récurrentes des régulations environnementales et au viol systémique du droit du travail s’ajoutent des pratiques plus précises. Bernard Arnault aurait par exemple utilisé des méthodes de barbouzes pour s’emparer de LVMH. PayPal, AirBnB et Uber ont contourné la loi pour « disrupter » un secteur d’activité. Selon Cash investigation, Free a recours au licenciement abusif comme outil pour empêcher les salariés de contester leurs conditions de travail. Mais on pourrait également citer le rachat problématique de l’entreprise publique CGM par la CMA de Rodolphe Saadé, donnant naissance au géant du transport maritime CMA-CGM. Suspecté d’avoir profité de complicité politique pour privatiser cette structure en l’achetant en dessous de sa valeur, Saadé avait écopé d’une mise en examen pour abus de bien sociaux.

L’écrasante majorité des grandes fortunes ne seraient rien sans l’aide de la puissance publique.

Enfin, l’écrasante majorité des milliardaires ne seraient rien sans l’aide de la puissance publique. Au-delà des allègements d’impôts et subventions aux entreprises mises en place par les gouvernements (plus de 200 milliards par an en France, un chiffre en constante progression depuis 2017), cette aide prend des formes plus précises. Les familles Bouygues et Dassault vivent de la commande publique, Xavier Niel dépend du régulateur pour développer son offre de télécommunication et LVMH sollicite l’aide de l’État pour racheter le joaillier américain Tiffany. Apple a été sauvée par les lois antitrust américaines, Tesla et Space X ont échappé à la banqueroute grâce aux investissements publics et à des milliards de dollars de subventions. Amazon et Google engrangent des contrats chiffrés en milliards de dollars avec l’armée et le renseignement américain. La puissance étatique est partout.

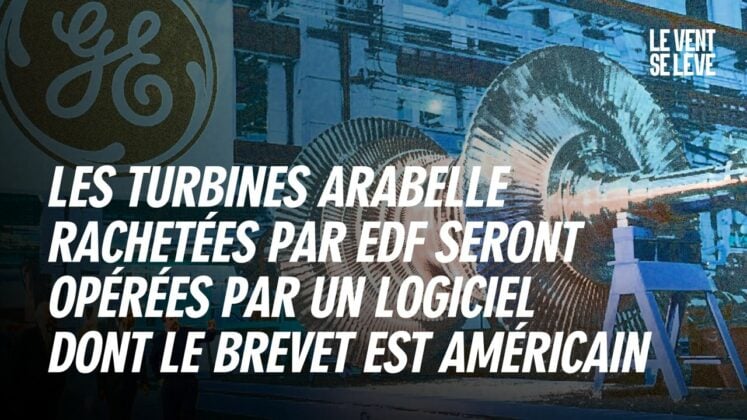

Derrière chaque entreprise innovante, on retrouve des milliards investis en recherche publique. La simple existence de brevets, au cœur du modèle économique de nombreuses firmes, dépend de la volonté de l’Etat à les faire respecter. Les frères entrepreneurs Gilles et Yves-Loic Martin (5,4 milliards d’euros de patrimoine selon Challenges) ont ainsi fait fortune en rachetant au CNRS le brevet établi par leurs parents universitaires dans le cadre de leur recherche publique.

Les milliardaires sont également devenus experts en privatisation de services publics. On citera l’invraisemblable gavage de DirectEnergie sur le dos d’EDF, la privatisation rampante de l’école publique américaine au bénéfice, entre autres, de Bill Gates et de la famille Devos, le monopole privé injustifiable de Warren Buffet sur le fret ferroviaire américain, la privatisation de l’école publique suédoise par les milliardaires locaux, le scandale à 55 milliards d’euros des concessions autoroutières cédées par De Villepin puis renouvelées par Emmanuel Macron et Elizabeth Borne à des groupes comme Vinci et Bouygues. De fait, la privatisation des entreprises publiques compte parmi les principales sources de revenus des milliardaires. En 1984, Bernard Arnault reprend pour un franc symbolique et avec l’aide de l’État l’entreprise textile Boussac Saint-Frères, qui possède la marque Christian Dior. Il a remporté le dossier en promettant de sauvegarder l’emploi, promesse qu’il violera allègrement. Pour Bernard Arnault, c’est le début d’une longue ascension dans le secteur du luxe. Pour la Picardie, c’est la fin de l’industrie textile et la perte de milliers d’emplois.

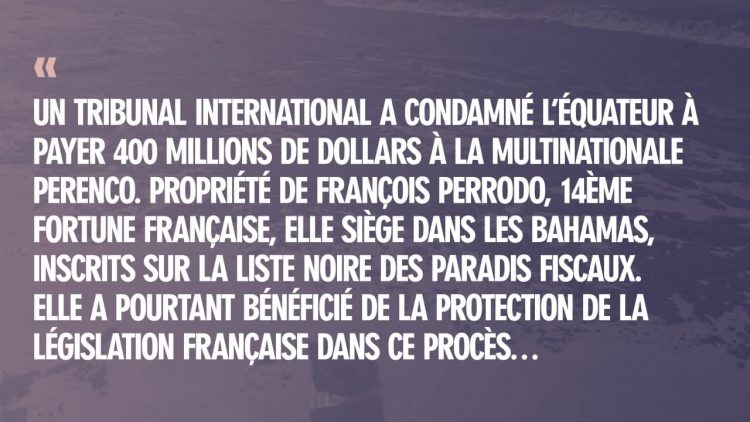

Taxer les milliardaires provoquerait leur départ

Cet argument massue laisse entendre que nous serions face à un dilemme : laisser les milliardaires français s’enrichir disproportionnellement en payant toujours moins d’impôts ou provoquer leur exode. En réalité, leur départ est déjà plus ou moins acté : du point de vue fiscal, ils payent très peu d’impôts en France et domicilient une large partie de leur patrimoine (entreprises, holdings, yacht, jet privé…) à l’étranger. 81 % des parts de LVMH détenues par Bernard Arnault seraient domiciliées en Belgique, selon la presse bruxelloise. Les frères Martin, propriétaire des laboratoires Eurofins, résident en Belgique et ont déménagé le siège social de leur groupe au 30.000 employés au Luxembourg. Sur le plan économique, les milliardaires délocalisent déjà tout ce qui est délocalisable.

Du reste, comme le démontre le sociologue Nicolas Framont à partir des travaux de l’économiste Tibor Sarcey, leur contribution nette à l’économie française semble négative : « Depuis 2000, les actionnaires des entreprises françaises ont apporté 418 milliards d’euros à notre économie sous forme d’émissions d’actions nouvelles, visant donc le financement des entreprises. Durant le même laps de temps, les entreprises ont reversé à leurs actionnaires 173 milliards d’euros via des rachats d’actions et leur ont distribué 614 milliards d’euros de dividendes nets. »

Un constat qui rejoint les études commandées par le gouvernement d’Emmanuel Macron pour évaluer les effets de la suppression partielle de l’ISF. Cette réforme n’a pas créé d’emplois, tout en provoquant une baisse des investissements dans les PME (qui étaient jusqu’alors déductibles de l’ISF). Les milliards d’euros rendus aux grandes fortunes sont partis dans la spéculation financière, pas dans l’économie réelle.

Le départ des milliardaires reste peu probable. Ceux qui sont encore engagés en France ne le font pas par solidarité nationale, mais par intérêts commerciaux ou impératifs industriels.

La fuite hypothétique des milliardaires français ne serait donc pas nécessairement une mauvaise chose. Pour chaque emploi créé par un nouvel entrepôt Amazon, plus de deux emplois sont détruits ailleurs. Il en va de même avec un supermarché Auchan ou un centre Leclerc et le commerce de proximité. Le lobbying de Bernard Arnault pour obtenir des accords commerciaux avec l’Asie génère peut être des postes de designer à Paris, mais coûte certainement des emplois industriels dans les secteurs exposés à la concurrence chinoise.

Pourtant, le départ des milliardaires reste peu probable. Ceux qui sont encore engagés en France ne le font pas par solidarité nationale, mais par intérêts commerciaux ou impératifs industriels. Difficile de délocaliser les usines Lactalis, les magasins Décathlon et Carrefour, les vignobles et distilleries de Cognac, les Fnac et Galeries Lafayette, les réseaux Free et SFR, les plateaux de CNews et BFMTV ou les parcs immobiliers du groupe Barrière. Il est, à ce titre, éclairant de voir qu’on trouve très peu d’industriels parmi les milliardaires français. Les secteurs les plus représentés sont ceux du luxe, de la grande distribution, de l’immobilier et du BTP. Des activités difficilement délocalisables. Le cas de Bernard Arnault est un bon exemple : s’il a tenté d’obtenir la nationalité belge, c’était avant tout pour échapper à l’impôt sur les successions. Le secteur du luxe a besoin de l’image de la France pour vendre ses sacs à main et parfums ou pour écouler ses champagnes et cognacs. Si Arnault a inauguré le centre commercial La Samaritaine dans le premier arrondissement de Paris, ce n’est pas pour la main-d’œuvre bon marché ou le régime fiscal complaisant, mais parce qu’il se trouve à trois cents mètres de la Cathédrale Notre-Dame, dans un quartier qui attire des millions de touristes. Ainsi, si l’exode fiscal des grandes fortunes était puni par la saisie de leurs actifs sur le territoire national, l’écrasante majorité d’entre elles préféreraient payer des impôts que de se voir privées de leurs empires.

Ce serait techniquement impossible

En dernier ressort, les opposants à la taxation des milliardaires prétendent qu’un impôt sur les grandes fortunes serait impossible à mettre en œuvre. Pour preuve, si le nombre de personnes assujetti à l’ISF progressait chaque année (cassant au passage l’argument sur l’exode des riches), les milliardaires y échappaient largement.

Pourtant, les travaux des économistes Gabriel Zucman et Emmanuel Suez montrent qu’il est possible de mettre en place des impôts efficaces, par exemple en prélevant les montants « à la source » (c’est-à-dire avant déductions et transferts dans des paradis fiscaux). Autre possibilité : créer une taxe exceptionnelle sur les plus-values boursières latentes, payable sur dix ans, dont le taux serait compris entre 20 et 40%. Pour Bernard Arnault, cela reviendrait à céder le contrôle de LVMH ou reverser 2 % de sa fortune au fisc français pendant dix ans. Joe Biden vient de proposer une méthode alternative qui consiste à imposer un taux d’imposition plancher aux milliardaires américains, une sorte de bouclier fiscal à l’envers inspiré de ce qui vient d’être fait pour les grandes entreprises.

Les milliardaires seront peut-être tentés d’échapper à cet impôt « confiscatoire » en quittant le pays. Mais les États-Unis ont trouvé la parade : tout ressortissant américain doit payer un impôt différentiel aux États-Unis, quel que soit son pays de résidence : l’Oncle Sam ponctionne la différence entre le niveau d’impôt prévu aux USA et celui pratiqué dans le paradis de résidence fiscale. Une disposition que LFI souhaite appliquer en France, sous le nom d’« impôt universel ». Si Bernard Arnault et ses amis envisageaient de se soustraire à cette règle, il serait envisageable de les déchoir de leur nationalité française et d’imaginer des mesures dissuasives, par exemple une interdiction d’entrée sur le territoire. Outre le symbole désastreux pour ces ultra-riches, cela compliquerait également leur capacité à mener leur business.

Pour les grandes entreprises, on peut imaginer un prélèvement sur le chiffre d’affaires. A la suite de longues négociations, une taxe internationale de 15 % sur les bénéfices offshore a été finalisé l’an dernier. Par ailleurs, un reporting pays par pays des chiffres d’affaires a été mis en place par l’OCDE suite aux pressions incessantes des ONG, ce qui fournit une base relativement fiable pour estimer les montants à taxer. Toutefois, cette bataille est encore loin d’être gagnée : si cet accord est historique, le seuil de 15% risque de devenir un plafond plutôt qu’un plancher. Il est donc impératif de se battre avec les pays du Sud, les plus grandes victimes de l’accord, pour faire monter ce taux. Là encore, les entreprises qui ne respecteraient pas ce taux pourraient se voir menacées de l’interdiction de leurs activités, ce qui devrait suffire à les dissuader de frauder, par peur de perdre un marché majeur.

Ainsi, la taxation des milliardaires et des grandes multinationales serait possible, à condition d’en avoir la volonté politique et de se doter des outils nécessaires. A la fin de la Seconde guerre mondiale, alors que les Etats-Unis avaient besoin de ressources financières pour leur économie de guerre, les revenus de plus de 200.000 dollars (soit près de 4 millions de dollars actuels) étaient taxés à 94% ! Si ce taux paraît stratosphérique, il n’a guère choqué à l’époque et aucun exode massif ne s’en est suivi. La période fut marquée par une grande prospérité et des niveaux d’inégalités fortement réduits. Certes, certains invoqueront l’argument de la mondialisation et de la possibilité de transférer des montants considérables en un clic pour affirmer que nous avons « changé d’époque ». L’histoire récente démontre pourtant le contraire : la Russie a pu être débranchée du système de transfert interbancaires international Swift et les avoirs des oligarques proches du Kremlin saisis en très peu de temps. Les moyens informatiques modernes, couplés aux pouvoirs des États pour saisir des biens ou interdire à un individu d’entrer sur leurs territoires, permettent de mener une lutte efficace contre le tourisme fiscal. À condition d’avoir la volonté politique nécessaire.