Depuis quelques mois, les principales institutions internationales, BCE et FMI en tête, sont forcées de reconnaître que l’inflation est en partie tirée par une hausse des taux de profits des entreprises en situation de force. Cette augmentation des prix se fait au détriment du pouvoir d’achat des salariés, auxquels nombre d’acteurs gouvernementaux et médiatiques répondent que l’augmentation des salaires constituerait le principal risque de maintien d’une inflation forte. Sous couvert de pragmatisme, ce discours masque un énième déplacement du partage de la valeur ajoutée au bénéfice du capital, ainsi que la perte de pouvoir de négociation salariales pour les travailleurs entamée depuis plusieurs décennies – signe que la « courbe de Phillips » s’est aplatie. Une évolution que reconnaissent la plupart des institutions internationales… sans changer pour autant d’orientation politique.

Le 5 juin, dans une célèbre émission en prime time, le ministre de l’économie affirmait : « avant la fin du mois de juin, je publierai la liste de tous les industriels de l’agroalimentaire qui ont joué le jeu et (de ceux …) qui n’ont pas voulu faire baisser les prix de détail alors que les prix de gros baissent ». Chacun sera libre d’évaluer le degré d’exécution de cette mesure. Relevons tout de même qu’elle faisait indirectement référence à un élément d’actualité habituellement très peu mis en avant par le gouvernement : une part non négligeable de l’importance de l’augmentation des prix est purement imputable à celle des profits, une fois les causes « externes » prises en compte – reprise post-Covid, conflit ukrainien, ou encore phénomènes géologiques.

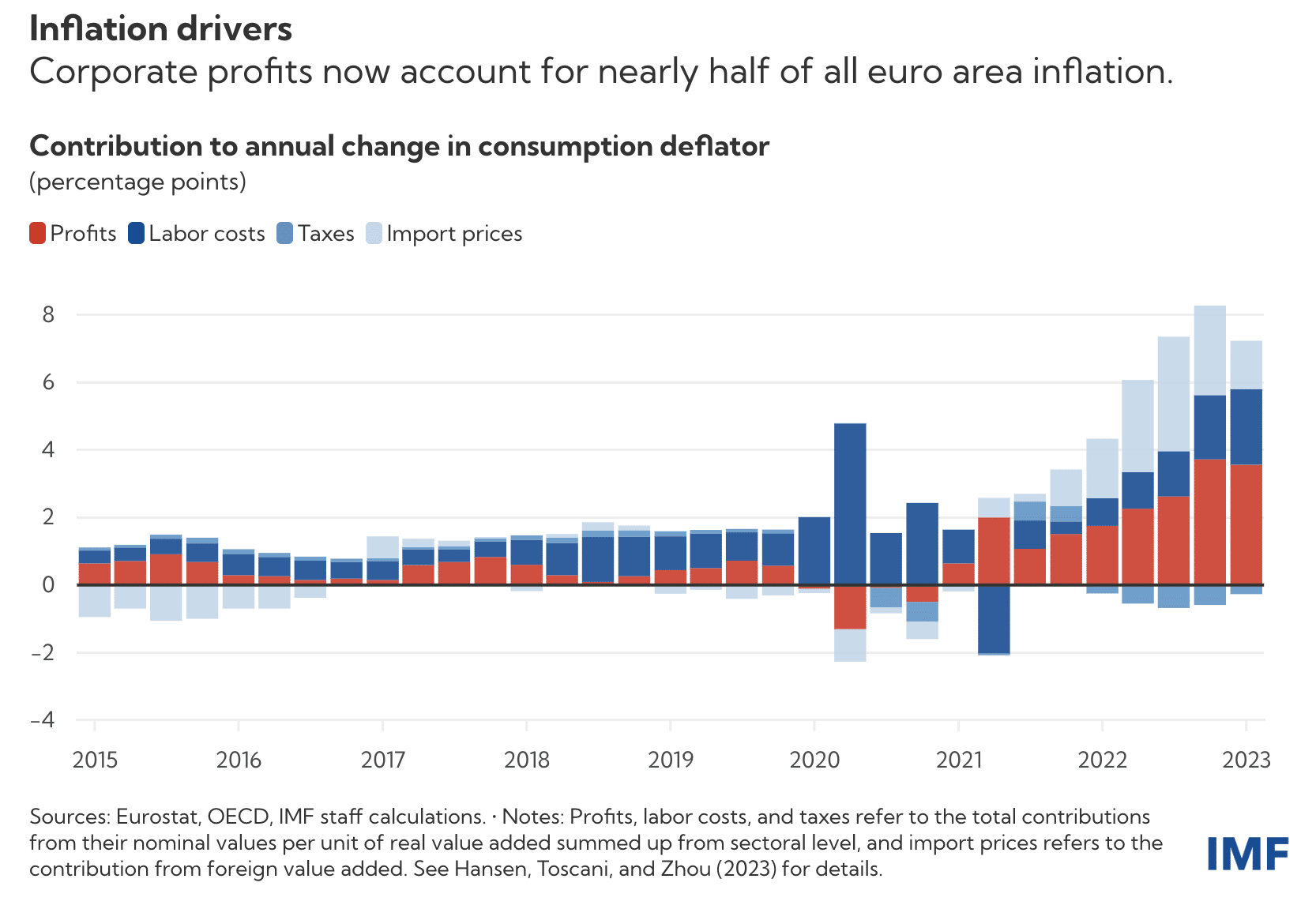

En effet, la BCE, suivie du FMI, a récemment reconnu que l’inflation était en partie tirée par une augmentation des taux de marge des entreprises, non justifiée par la « part incompressible » liée à l’augmentation des coûts de production. Cette observation détonne avec une crainte mise en avant par nombre d’acteurs politiques et médiatiques : l’inflation risquerait d’être prolongée par les revalorisation des salaires exigée par nombre de salariés et de syndicats, pour faire face à l’augmentation des prix. Face à ces demandes, les entreprises n’auraient en effet pas d’autre choix que d’augmenter les prix, provoquant donc une spirale prix-salaire. Le constat d’un mécanisme inverse, une inflation tirée par les profits, doit éclairer les nouvelles formes que prend le conflit autour du partage des richesses créées.

La mise en route des mécanismes inflationnistes

L’inflation est, à tort, souvent réduite au résultat d’une utilisation excessive de la « planche à billet ». Pour comprendre l’inflation présente, il faut examiner – cela paraît évident – le comportement des entreprises et ses causes dans cette hausse des prix. En général, une entreprise cherche a minima à couvrir ses coûts de production1. Elle y ajoute ensuite un markup, autrement dit une marge bénéficiaire, le profit, qui sert à financer les investissements internes, à accumuler une trésorerie de sécurité, mais également à rémunérer les propriétaires du capital (dividendes). C’est d’ailleurs le cœur de l’affectio societatis, la raison juridique de constitution d’une entreprise par des associés dans le Code civil : partager les bénéfices. On peut donc réduire la hausse des prix à trois causes au sein de l’entreprise : faire face à une hausse des coûts de production, produire moins que la demande, et augmenter la marge bénéficiaire, donc la profitabilité.

les salaires réels ont malgré tout diminué, avec une baisse de 2 % en 2022 et de 2,7 % aux deux premiers trimestres de 2023. L’augmentation des prix n’a pas été compensée par celle des salaires.

Qu’en est-il de l’ inflation qui touche depuis deux ans les pays développés ? Dans un premier temps, l’on trouve un ensemble de contraintes géophysiques sur la production, dépassant le seul conflit russo-ukrainien. En effet, le retour de l’inflation, et notamment celle de l’énergie, a commencé avant même le début du conflit, comme l’illustre l’augmentation des coûts des intrants, en particulier les matières premières et l’énergie. La hausse du prix de l’énergie a été de 56 % entre fin 2019 et février 2022. Concernant le pétrole brut, son prix mondial a doublé entre juin 2020 et février 2022. Le prix mondial du charbon, lui, a triplé entre juin 2020 et septembre 2021. Mais le plus flagrant réside dans la situation du gaz : en Europe, il a été multiplié par 12 entre mai 2020 et décembre 2021, contre 2,6 pour le gaz américain. Cette hausse n’est pas liée comme en 2009 à la spéculation financière, comme elle n’est pas uniquement liée à la guerre en Ukraine et à la gestion du gazoduc Nord Stream 2.

Elle est d’abord le produit du phénomène qu’est l’effondrement tendanciel des taux de retour sur l’investissement énergétique (EROI, pour Energy Return Over Investment)2 : pour dire la chose simplement, il faut désormais de plus en plus d’énergie pour extraire la même quantité de ressources fossiles, les rendant de moins en moins rentables3. Ajoutons à ces contraintes géologiques différents incidents majeurs tels que le blocage du canal du Suez en mars 2021, l’incendie dans une usine gazière en Sibérie à l’été 2021, l’ouragan Ida dans les régions productrices de pétrole du golfe du Mexique à la fin de l’été 2021, aux côtés de la reprise économique post-Covid. Tout cela parallèlement à des goulets d’étranglement suite à la sortie du Covid et des confinements, les chaînes d’approvisionnement internationales étant alors encore bien déstabilisées. Bien sûr, le conflit russo-ukrainien a largement amplifié cet état de fait.

Il faut noter que l’inflation n’a pas touché de manière uniforme les différentes catégories de la population. En cela, sa mesure par l’IPC (indice des prix à la consommation), soit le prix d’un panier de biens et de services censé être représentatif d’une consommation moyenne, est foncièrement réductrice. Cet indicateur ne permet pas d’étudier les inégalités que l’inflation génère entre les individus, produits de structures de consommation différentes : on notera notamment que les ménages les plus pauvres, pour lesquels l’énergie et l’alimentation représentent une proportion plus conséquente du budget, ont été relativement plus touchés4, une inflation moyenne de 5 % pouvant cacher une inflation alimentaire et énergétique de 13 %.

Face à cette baisse du pouvoir d’achat, nombre d’organisations syndicales réclament le retour de « l’échelle mobile », c’est-à-dire de l’indexation des salaires sur l’inflation. Quid, alors, de l’évolution des salaires dans le contexte inflationniste 5?

La spirale prix-salaire : spectre ou épouvantail ?

Depuis le début de la période inflationniste, une musique récurrente se fait entendre : alléger le poids de l’inflation en indexant les salaires sur la hausse des prix provoquerait un cercle vicieux, une spirale inflationniste nommée « spirale prix-salaire »6. Autrement dit, l’augmentation des salaires induirait aussi une hausse des coûts de production, ce qui forcerait mécaniquement les entreprises à augmenter du même montant leurs prix, provoquant un nouveau cycle de négociation. Selon l’expression du gouverneur de la Banque de France, François Villeroy de Galhau, en mai 2022, le supplément de salaire est alors « bouffé dans les mois qui suivent ».

Et d’ajouter que les augmentations généralisées de salaires avaient « toujours provoqué des spirales prix-salaires », notamment dans les années 1970. L’inflation due jusqu’ici à des causes exogènes et importées deviendrait alors « sous-jacente », inhérente aux comportements des agents (core inflation, en anglais). Résister à la tentation de l’indexation des salaires serait donc nécessaire afin d’empêcher l’amplification d’une inflation devenue hors de contrôle. Selon ses détracteurs, l’indexation, en plus d’être déstabilisatrice d’un point de vue macroéconomique, en deviendrait presque une mesure indubitablement antisociale. Certains, comme le gouverneur de la Banque d’Angleterre ou le ministre allemand des finances sont même allés jusqu’à appeler à « une restriction dans les négociations salariales ».

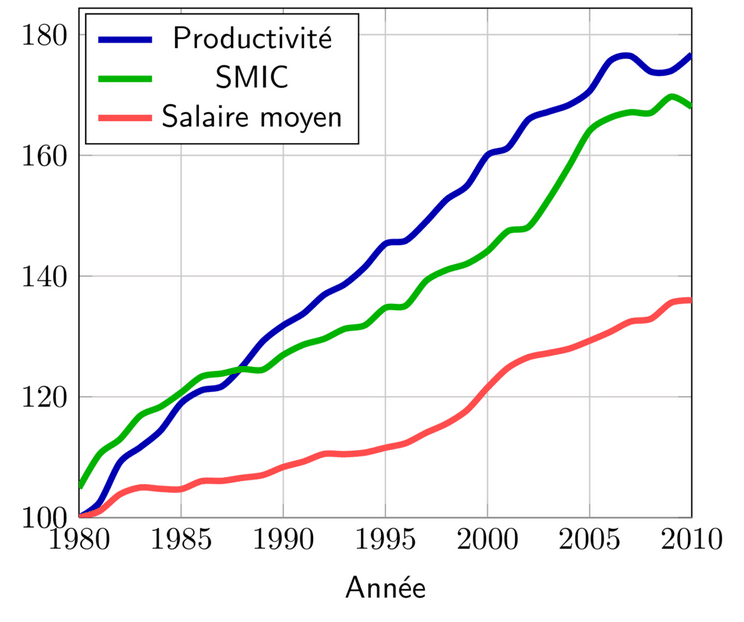

C’est donc cette musique, souvent mobilisée pour justifier des politiques de modération salariale7, qui est reprise par le gouvernement dans le cadre actuel et souvent accompagnée d’un discours sur la compétitivité des entreprises françaises. Bruno Le Maire expliquait ainsi en novembre 2022, à l’ouverture des débats au Sénat sur la loi de programmation budgétaire, qu’il était primordial d’« éviter la spirale inflationniste qui avait été provoquée dans les années 1970 par une augmentation générale et automatique des salaires totalement découplée de la productivité du travail ». Paroles surprenantes, quand on connaît le décrochage que la rémunération du facteur travail par rapport à l’augmentation de sa productivité a connu depuis les années 1980. En l’espèce, le gouvernement n’a pas choisi d’aller dans le sens du rattrapage des salaires.

Evolution de la productivité moyenne, du SMIC et du salaire moyen, en base 100 en France de 1980 à 2010 (Sources : Insee et OCDE, graphique par Factsory)

Que se passe-t-il donc au niveau des salaires français ? Il est vrai que les négociations salariales sont effectivement de retour depuis 2021. Les revalorisations du SMIC, ayant eu lieu 10 fois depuis 2021 avec un taux de croissance sur 2022 de 6,6 %, ont donné l’illusion d’un rattrapage des salaires sur l’inflation, pourtant sans répercussion sur le reste des salaires et provoquant même un tassement par le bas des faibles salaires (même ces revalorisations sont remises en cause car elles risqueraient de pousser à rediscuter les minima de branches au détriment de la productivité…).

l’érosion syndicale, la désindustrialisation, les délocalisations (…) ont profondément abîmé les capacités de négociation salariale des travailleurs, au point que la courbe de Phillips est empiriquement considérée comme « aplatie »

Pourtant, même si les salaires nominaux ont augmenté, ce sont des hausses seulement d’1,5 % en 2021, 3,2 % en 2022 et 2,4 % aux deux premiers trimestres de 2023. S’il y a donc bien eu une réaction des salaires, celle-ci n’a pas été suffisante pour faire face à l’inflation, et cette hausse est par ailleurs gonflée par la sortie massive du chômage partiel. Or, en moyenne annuelle, l’inflation a atteint 5,2 % en 2022 et reste relativement stable les deux premiers trimestres, avec une légère baisse en juin. Le résultat est que les salaires réels, qui représentent le pouvoir d’achat, ont malgré tout diminué, avec une baisse de 2 % en 2022 et de 2,7 % aux deux premiers trimestres de 2023. L’augmentation des prix n’a pas été compensée par celle des salaires. Ainsi, même si les négociations salariales prennent plus de temps que l’ajustement des prix des entreprises, la spirale prix-salaire tant évoquée semble pour l’instant inexistante – des mécanismes comme le versement de la « Prime de partage de la valeur » (PPV), en moyenne de 900€/an, ayant par ailleurs réduit ce risque.

Plus largement, et cela hormis pour les États-Unis qui sont concernés par des tensions très fortes sur le marché du travail, le risque de spirale prix-salaire est très modéré dans les économies développées comme le montrent deux études de la Banque des règlements internationaux (BRI)8 du fait d’un réel changement de régime dans les capacités de négociation salariale ces dernières décennies9. En effet, la théorie néo-classique et plus généralement l’économie mainstream postulent l’existence d’une capacité de négociation salariale forte pour les travailleurs, liée aux tensions sur le marché du travail et aux anticipations d’inflation. C’est la courbe dite de « Phillips ».

Sommairement, si le chômage est faible et/ou les travailleurs anticipent une baisse de leur pouvoir d’achat, ces derniers peuvent négocier de meilleurs salaires. Si cette relation était plus ou moins vérifiée empiriquement dans une grande partie du XXème siècle, l’érosion syndicale, la désindustrialisation, les délocalisations et la mise en concurrence des travailleurs dans la mondialisation des chaînes de valeur, le détricotage des Codes du travail et des protections de l’emploi10, la flexibilisation du marché du travail, le développement des contrats à durée déterminée, des mi-temps anglais ou des « jobs à 1 euro » allemands depuis la fin des années 1970 ont profondément abîmé les capacités de négociation salariale des travailleurs, au point que la courbe de Phillips est empiriquement considérée comme « aplatie » dans la plupart des pays développés11, comme le montre une récente étude de la Réserve Fédérale américaine, justement intitulée « Who Killed the Phillips Curve? A Murder Mystery ».

La stagnation des salaires réels suite à la crise de 2008 en parallèle d’une hausse des profits conforte cette tendance. Et ce, alors même que le chômage est aujourd’hui relativement faible et pourrait justifier des pressions salariales vers le haut12. Plus largement, le discours autour de la prévalence historique des spirales prix-salaire semble davantage constituer un épouvantail qu’autre chose.

Une étude du FMI de 2022 n’a identifié au niveau mondial que 79 épisodes depuis 1960, dont une minorité dépassant deux ans. Il s’agit donc d’un phénomène économique très rare. Plus spécifiquement, les discours invoquant la spirale prix-salaire font souvent référence à la période 1970 de « stagflation » (stagnation économique couplée à inflation) faisant suite aux chocs pétroliers, où les travailleurs auraient maintenu et renforcé l’inflation issue de ce choc d’offre par la négociation continue de meilleurs salaires. Cela alors même que l’inflation était de 23 % au Royaume-Uni, 14 % aux USA, 13,5 % en France, situation incomparable avec celle qui prévaut aujourd’hui. Or, cette étude infirme même cet épisode.

Par exemple, l’épisode américain de 1973 suite au premier embargo pétrolier de l’OPEP a vu l’inflation des prix s’envoler pendant cinq trimestres supplémentaires avant de commencer à diminuer en 1975. Cependant, la croissance des salaires nominaux n’a pas augmenté, ce qui a entraîné une baisse de la croissance des salaires réels. Il n’y a pas eu d’effet de rattrapage.

Pourtant, c’est cette théorie qui a servi de fondement au Volcker’s shock, la politique de remontée drastique des taux d’intérêts par la Réserve Fédérale américaine sous la présidence de Paul Volcker, qui a bien participé à réduire l’inflation sur la décennie 1980 aux côtés d’autres facteurs, au prix de la destruction partielle de l’économie américaine et d’une multiplication par deux du taux de chômage. C’est un remède à la façon de Molière : tuez le malade, au moins il meurt en bonne santé.

Néanmoins, rien ne dit que si l’on indexait les salaires, la spirale serait ne déclencherait pas. Mais si elle se déclenchait, ce ne serait pas forcément parce que les entreprises monteraient leurs prix pour ne pas couler, mais aussi parce qu’elles voudraient conserver leurs taux de marge, donc in fine leurs profits.

Le silence autour du rôle des taux de profit

La question de la capacité de négociation salariale des travailleurs invisibilise la capacité des entreprises à gonfler leurs marges en augmentant les prix. Si ce sont elles qui sont en position de force, elles peuvent imposer une augmentation des prix, sans que les travailleurs ne réussissent à imposer une augmentation des salaires en réponse.

Là devrait être le vrai point de vigilance : l’alimentation de l’inflation par la hausse des taux de marge d’entreprises, généralement les plus grandes et puissantes, utilisant les récents chocs comme opportunités pour gonfler les prix.

Face à la situation inflationniste, les entreprises sont elles aussi incitées à protéger leurs marges bénéficiaires en augmentant leurs prix, et même à augmenter leurs marges au-delà de l’impact négatif lié au renchérissement des intrants, cela pour plusieurs raisons : tentative de rattrapage des pertes de revenus réels liés aux chocs des trois dernières années (crise sanitaire, confinements, inflation énergétique importée), volonté de renforcer leur trésorerie dans un environnement hautement incertain, ou tout simplement dans une logique de maximisation des profits pour versement en dividendes – ce qui impliquerait une inflation influencée par les hausses des marges.

Précisons que même le maintien d’un taux de marge constant n’est pas innocent : si des entreprises doivent naturellement augmenter leurs prix pour ne pas faire faillite ou licencier face à ces chocs exogènes, celles qui les augmentent pour maintenir leur taux de marge alors qu’une compression de ce dernier ne les mettrait pas pour autant en danger démontrent leur pouvoir de fixation des prix.

Il s’avère que l’existence d’une inflation tirée par les profits – surnommée greedflation dans le monde anglo-saxon – est devenue aujourd’hui évidente pour un ensemble d’acteurs institutionnels. Des institutions faisant usuellement appel exclusivement à une théorie économique que d’aucuns qualifieraient de mainstream ont opéré un changement de discours concernant les causes actuelles de l’inflation. Ainsi, le chef économiste du FMI ne se disait pas inquiet quant à l’apparition d’une boucle prix-salaire qui impacterait la croissance cette année, et plaidait même pour une augmentation des salaires13.

Les banques centrales ont également été obligées de se rendre à l’évidence : la présidente de la BCE, Christine Lagarde, a déploré lors d’une conférence de presse sur les causes de l’inflation le 16 mars dernier le fait que « beaucoup d’entreprises ont pu accroître leurs marges dans des secteurs ayant subi les restrictions de l’offre et la résurgence de la demande », et a mis en garde contre le risque de poursuite de l’inflation. On notera enfin que même les travaux menés par nombre d’instituts de recherche du secteur privé financier ont reconnu que l’inflation était désormais alimentée au moins à moitié par une augmentation des profits (à l’instar de Natixis ou d’Unicredit).

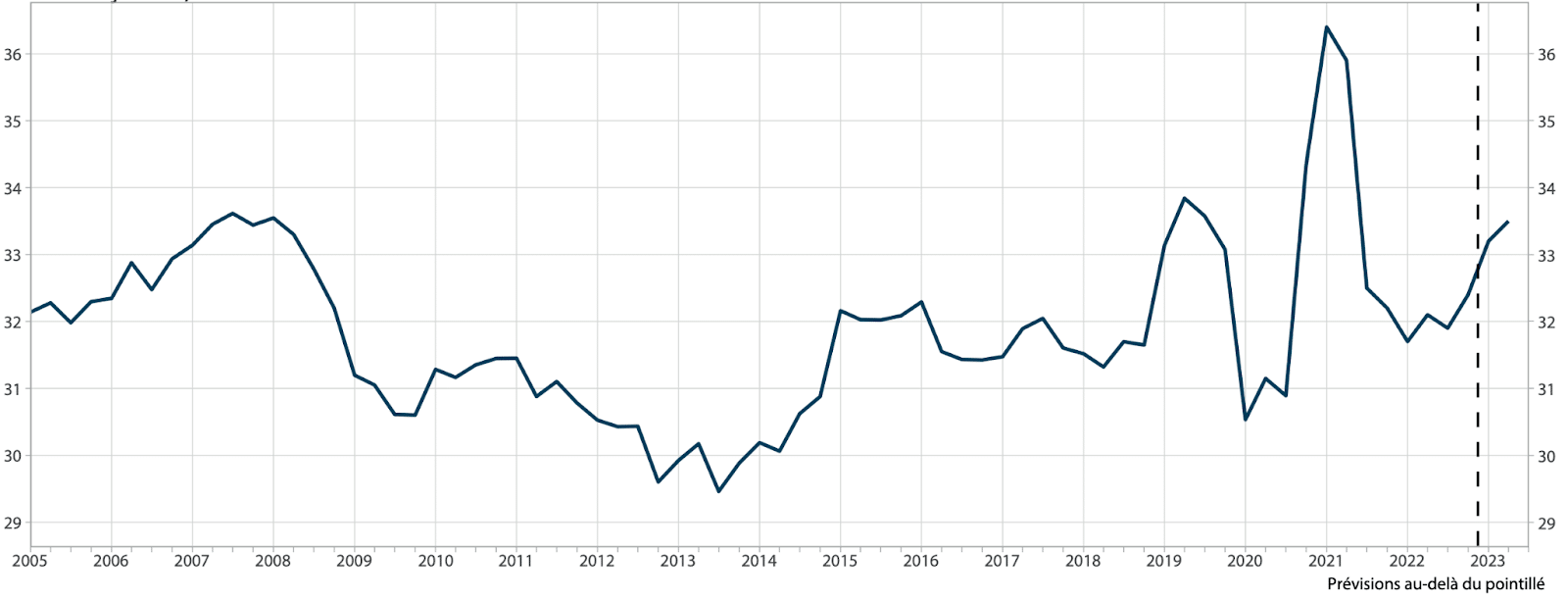

En l’espèce, la France est concernée selon l’Insee. Les entreprises ont récemment connu une croissance significative du taux de marge, en plus d’avoir globalement répercuté le renchérissement des intrants sur les prix de vente. Après un record historique mi-2021 avec un taux de 36 % (il faut remonter à 1949 pour une telle valeur) suite à la reprise post-Covid et aux aides publiques, puis une dégradation suite aux problèmes d’accès aux ressources et à la guerre en Ukraine, le taux de marge global a augmenté nettement à partir de fin 2022 et au premier semestre 2023, avec un taux à la fin du deuxième trimestre qui s’établirait à 33,5 %, soit deux points de plus que son niveau moyen de 2018, pré-Covid.

Taux de marge des sociétés non-financières (SNF) en % de la valeur ajoutée (Source : Insee, 2023).

Il y a évidemment de fortes variations selon les secteurs. Plus spécifiquement, pour l’industrie agroalimentaire, après une forte diminution en 2021, son taux de marge a connu un important redressement en particulier au second semestre 2022 dépassant les valeurs moyennes, ainsi qu’au premier semestre 2023, pour atteindre un record de 48 % de marge14.

Ainsi, l’augmentation des taux de marge a bien contribué à l’inflation en 2022 et 2023. En termes de contribution, cette hausse des profits représente 41 % de la hausse des prix de production agro-alimentaires au dernier trimestre 2022, et 61 % pour les produits non-agricoles. Reste à savoir si cela est juste une relation comptable agrégée, ou découle de l’action intentionnelle d’entreprises. Il est vrai que la réduction des impôts de production et le contrecoup de l’arrêt du versement des PPV à la fin 2022 gonflent par eux-mêmes les taux de marge sans aucune action des entreprises.

Mais la hausse est si élevée, de par ces niveaux records, qu’elle ne peut être réduite à cela. Si la compression des taux de marge en 2021 suite au renchérissement des intrants a permis d’atténuer l’inflation et son impact sur les consommateurs, la hausse actuelle des taux n’est pas seulement un effet de rattrapage « entendable » suite à cette compression et à l’impact de la crise sanitaire, mais constitue un réel dépassement par rapport à 2018, laissant supposer que des entreprises profitent abusivement du signal-prix brouillé.

Là devrait être le vrai point de vigilance : l’alimentation de l’inflation par la hausse des taux de marge d’entreprises, généralement les plus grandes et puissantes, utilisant les récents chocs comme opportunités pour gonfler les prix. Face à cela, ce ne sont pas seulement les ménages qui sont touchés : de plus en plus de petites entreprises, PME comme TPE, font faillite car ne pouvant plus payer les frais fixes et n’étant pas en capacité de rembourser les prêts de relance économique (PRE) du « quoi qu’il en coût », et les autres dettes : jusqu’ici, 2023 enregistre le plus grand nombre de faillites depuis 2016.

Et cette situation semble être généralisée en Europe et dans un grand nombre de secteurs15, dépassant le simple secteur de l’énergie qui voit ses taux de marge exploser. Le FMI a mené en juin dernier un important travail de décomposition des facteurs de l’inflation, montrant qu’au niveau de la zone euro, la hausse des profits est responsable de près de la moitié de l’inflation en 2022 et première moitié de 2023 – comme on l’observe sur le graphique qui suit.

Ces pratiques vont des supermarchés aux concessionnaires automobiles, du transport maritime à l’industrie agroalimentaire, utilisant guerre, sécheresse et résurgence de la demande post-pandémique pour maximiser leurs profits. Les déclarations des entreprises elles-mêmes le confirment. Dans une enquête de mars 2022, 56 % des détaillants américains ont déclaré que l’inflation leur avait permis d’augmenter leurs prix au-delà de ce qui était nécessaire pour compenser l’augmentation des coûts, et 63 % des grandes entreprises ont indiqué qu’elles utilisaient l’inflation pour augmenter leurs bénéfices. Notons que Michel-Edouard Leclerc, pourtant dirigeant d’une des plus importantes enseignes de grande distribution française, a appelé lors d’une interview donnée le 30 juin 2022 à BFMTV à l’ouverture d’une commission d’enquête sur les origines de l’inflation », car selon lui « la moitié des hausses de prix demandées par les industriels ne sont pas transparentes mais au contraire suspectes ».

D’autres chefs d’entreprises abondent en ce sens, mais en se vantant de leur capacité à récupérer du profit. Dans le Financial Times, le directeur financier de Mercedes-Benz annonçait dès fin 2021 : « nous allons sciemment sous-approvisionner la demande, quand celui de BMW déclarait que la compagnie avait « connu une amélioration significative de son pouvoir de pricing au cours des 24 derniers mois », expliquant qu’ils comptaient « clairement poursuivre … la façon dont nous gérons l’offre pour maintenir notre pouvoir de fixation des prix au niveau d’aujourd’hui ».

Ce phénomène est ainsi visible dans toute la chaîne de production mondiale. Les quatre géants mondiaux de l’agroalimentaire, ABCD (ADM, Bunge, Cargill et Louis Dreyfus) ont vu leurs bénéfices grimper de 255 % (total de 10,4 milliards de dollars) entre 2019 et 202116. Plus étonnamment, cela s’est produit sur différents types de marchés : dans des monopoles autorisés par l’État, dans des industries dominées par des cartels, mais aussi sur des marchés « concurrentiels », alors même que la théorie néo-classique voudrait que la concurrence empêche cette hausse des marges généralisée, les entreprises qui essaieraient étant balayées par les autres et le mouvement des consommateurs17. Tout cela démontre un problème systémique : ce ne sont pas juste quelques déviations de passagers clandestins, mais une évolution structurelle qui risque de s’installer pour durer.

Inflation is conflict

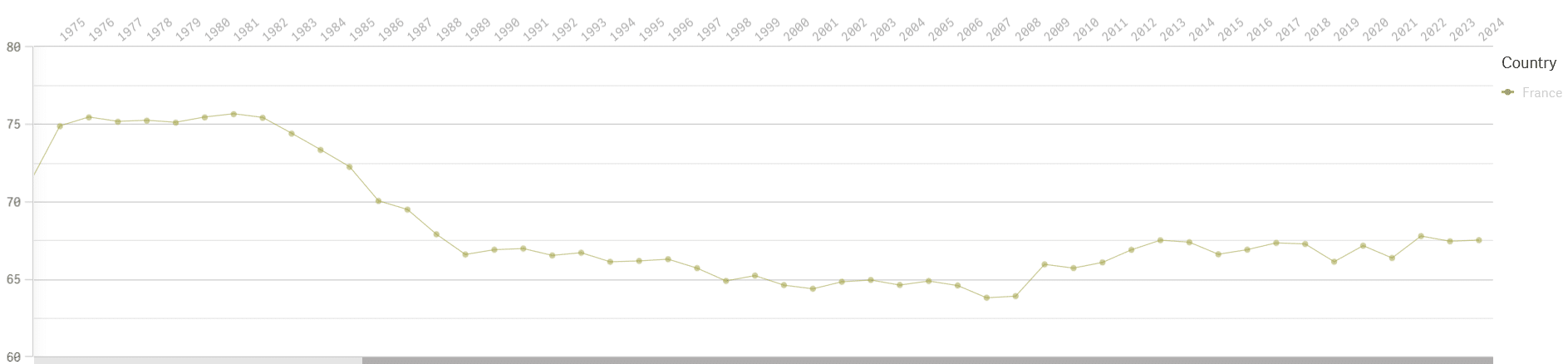

La focalisation sur la spirale prix-salaire face au rôle des profits n’est pas sans rapport avec l’invisibilisation d’un autre phénomène : la modification progressive du partage de la valeur ajoutée, des salaires vers les profits. S’il est commun dans l’économie orthodoxe de considérer que la part du travail et la part du capital dans la distribution du revenu est historiquement fixe (elle l’était dans la première moitié du XXème siècle, Keynes en parlait comme « a bit of a miracle ») la réalité empirique des dernières décennies est tout autre.

On peut observer trois faits stylisés. Premièrement, une baisse tendancielle et structurelle de la part des salaires, au bénéfice de la part des profits, passant de 66,1 % à 61,7 % en moyenne dans la majorité des pays de l’OCDE entre 1990 et la fin des années 200018. Ces analyses empiriques sont partagées par la Commission européenne19, le FMI20, le BIT21 ou encore la BRI22.

Evolution de la part des salaires dans le PIB, en France, depuis 1975 (données EUROSTAT, coût des facteurs en prix courant).

Néanmoins, malgré ce partage primaire, l’existence de profits n’implique pas nécessairement leur redistribution en dividendes. Ils peuvent (et doivent) également être retenus pour servir à financer les investissements de l’entreprise, et permettre la croissance, et ainsi des embauches, ou une hausse des salaires, selon le fameux « théorème » de l’ancien chancelier allemand Schmidt : « les profits d’aujourd’hui sont les investissements de demain et les emplois d’après-demain ». Malheureusement, le second fait stylisé infirme ce théorème, de par la stagnation des taux d’investissement ces dernières décennies, en France comme en Europe, malgré la hausse généralisée.

Il n’est pas difficile de comprendre pourquoi l’inflation par les profits est un phénomène peu discuté dans le discours public dominant. C’est un phénomène distributif découlant de rapports de force

Cela implique que les nouveaux profits sont versés en dividendes23. Cette stratégie court-termiste de satisfaction des actionnaires a pu mettre des entreprises en danger, en ne faisant pas les investissements nécessaires à leur survie. ENGIE en est un exemple, accumulant plus de 784 millions d’euros de pertes entre 2011 et 2021, tandis qu’elle versait à ses actionnaires la somme considérable de 23,6 milliards d’euros au cours de cette période comme le notait Oxfam France24. Une partie des profits a également alimenté un rachat massif d’actions (en 2011 en France, cela représentait 12 % des paiements aux actionnaires et ce chiffre est passé à près d’un tiers en 2021), constituant donc également une forme de rémunération pour les actionnaires. Ainsi, l’argument de la modération salariale de court terme au service des salariés à long terme ne tient pas, les taux de marge augmentant mais pas le taux d’investissement, ni en Europe, ni aux États-Unis (exception faite de nos amis danois).

Ces deux faits convergent en toute logique vers le troisième : une redistribution massive du revenu national, des salaires vers les dividendes versés25. Ainsi, entre 2011 et 2021, dans les 100 premières entreprises françaises cotées, la dépense par salarié n’a augmenté que de 22 %, tandis que les versements aux actionnaires ont augmenté de 57 %. Or, une des propositions essentielles de la théorie néo-classique et plus largement de l’économie mainstream – encore au coeur des modèles macroéconomiques utilisés à Bercy ou à la Commission européenne – est que la rémunération des facteurs de production (travail et capital) ne dépend que de leur productivité marginale, et donc des propriétés technologiques du système productif.

Si le capital devient plus efficace, alors les gains de productivité augmentent le rendement du capital. Idem pour le travail. Or, cela pose deux problèmes. D’une part, la répartition de la valeur découlerait de facteurs purement techniques, pas des dynamiques socio-politiques ou des rapports de force (ce qui a été de nombreuses fois empiriquement réfuté). D’autre part, si le travail devient plus productif, les salaires devraient absorber ses gains. Pourtant, on l’a vu plus haut, on ne peut que constater un décrochage entre productivité et salaires.

La situation actuelle ne fait que confirmer la prédation du capital au sein du conflit dans la distribution de la valeur, et cela depuis des décennies – désormais reconnue même chez Bloomberg. Il est aujourd’hui en plus doublé d’un conflit sur la répartition du poids de l’inflation entre travail et capital. Il s’agit là d’une actualisation de ce qu’il faut bien appeler lutte des classes. Il n’est pas difficile de comprendre pourquoi l’inflation par les profits est un phénomène peu discuté dans le discours public dominant. C’est un phénomène distributif découlant de ces rapports de force – une idée que l’on retrouve au cœur des travaux de l’économiste post-keynésien et marxiste Michał Kalecki, à la fois allié de Keynes et adversaire plus radical que ce dernier26.

L’inflation peut donc être vue comme un produit des rapports de force au sein de l’appareil productif : pour Kalecki, si les salariés sont en situation de rapport de force, ils sont susceptibles d’être à l’origine d’une hausse de salaire provoquant de l’inflation. Si ce sont les « capitalistes » qui le sont, ils peuvent se permettre d’augmenter leur marge, et donc des prix, sans augmentation des salaires. Ainsi, le discours autour du risque d’une spirale prix-salaire apparaît comme un moyen commode de faire oublier que le rapport de force est en défaveur des salariés.

Quelles mesures contre l’inflation face à la nouvelle forme du conflit autour de la valeur ajoutée ?

Quelles politiques publiques sont donc possibles face à cette inflation tirée par les profits ? Tout est ici un arbitrage entre salaire et profit : pour ramener les salaires réels à leur niveau pré-pandémie pour la fin de l’année 2024 tout en faisant décroître l’inflation jusqu’à son taux cible de 2 %, ils devraient croître de 5,5 %, et surtout, la part des bénéfices devrait tomber à son niveau le plus bas depuis le milieu des années 1990 (à productivité constante) – encore une fois une question de répartition. Sans action politique pour mettre fin à cette logique, le retour à la cible de 2 % d’inflation mise en avant par les institutions européennes deviendrait irréalisable en plus de modifier les anticipations des agents.

Au-delà du problème des sources de l’inflation, c’est bien l’obsession pour la stabilisation de l’inflation qui permet de maintenir un discours contre les politiques de hausses de salaires. Obsession qui est au cœur des politiques monétaires, au détriment d’autres enjeux comme l’emploi, et malgré le piège d’une crise déflationniste qu’une trop faible inflation pourrait provoquer.

Volcker, tout juste nommé à la tête de la Réserve fédérale n’avait ainsi pas hésité à déclarer au Congrès que pour se débarrasser de l’inflation, « le niveau de vie de l’Américain moyen [devait] baisser », assumant parfaitement le coût social de la politique monétaire, son fameux « choc », qu’il allait mener. La logique de la montée actuelle des taux par les banques centrales est similaire, malgré leurs digressions sur la promesse d’« une désinflation sans récession »27. Il est d’autant plus cocasse de relever que la hausse des profits ralentit l’impact désinflationniste desdites politiques monétaires, car offrant aux entreprises un airbag de trésorerie pour y résister plus longtemps.

Moins que le contrôle des prix, qui risque en effet d’affaiblir les entreprises réellement touchées par la hausse des coûts de production, notamment les PME, le contrôle des taux de marge semble donc être une possibilité intéressante. Une telle mesure a été mise en place par l’administration Roosevelt durant la Seconde Guerre mondiale, à travers l’établissement de l’Office of Price Administration en 1941, contrôlant prix à la consommation comme loyers.

De la même manière, il y a déjà un mécanisme relativement similaire en France dans les Outre-Mer à travers le Bouclier Qualité Prix, réunissant Préfet, associations de consommateurs et entreprises de manière coopérative. Quelques décennies plus tôt, le ministre des finances Raymond Barre – tout sauf marxiste – avait mis en œuvre un contrôle similaire des prix. Aujourd’hui, un tel dispositif ne permettrait pas de faire disparaître l’inflation incompressible induite par la hausse du coût d’extraction des énergies fossiles, mais au moins d’en limiter significativement les effets, en s’attaquant aux bénéfices des « profiteurs de guerre ».

Enfin, l’usage des profits eux-mêmes pourrait être questionné. Plutôt que d’alimenter des dividendes croissants, ils pourraient être réalloués pour financer des investissements, nécessaires dans le cadre du changement climatique, et qui permettraient de mettre en place une transition énergétique, seule politique permettant de résoudre la part de l’inflation causée par les matières premières et notre dépendance à l’importation de ces dernières28. Cela impliquerait un grand retour de l’instrument fiscal.

Des solutions politiques à disposition de Bercy existent donc, en alternative aux supplications du ministre de l’économie face aux entreprises. Mais une fois les causes de l’inflation comprises, lutter contre implique de s’attaquer à la racine du problème, en s’opposant à un système favorisant la rémunération du capital, au détriment des salariés et des investissements. Au vu de certaines urgences, climatiques par exemple, le « pragmatisme économique » appartient-il vraiment au camp qui s’en revendique ?

Notes :

1 Comprenant les salaires, les consommations intermédiaires comme l’énergie et les matières premières, mais aussi les intérêts des prêts etc.

2 Court, V. and Fizaine, F. (2017). “Long-Term Estimates of the Energy-Return-on-Investment (EROI) of Coal, Oil, and Gas Global Productions”, Ecological Economics 138: 145-159.

3 C’est l’effet « reine rouge », comme dans Alice au pays des merveilles : il faut courir de plus en plus vite pour ne serait-ce que faire du surplace. D’où la distinction fondamentale entre ressources fossiles (l’ensemble des quantités de matières fossiles présentes sur Terre) et réserves (le sous-ensemble des ressources qui est à la fois technologiquement et économiquement exploitable).

4 Insee (2022). “Focus – Depending on their energy and food expenditure, some household categories are exposed to apparent inflation that may differ by more than one point from the average”, in Insee, (2022). Economic outlook – June 2022.

5 L’Institut Rousseau (septembre 2022) et l’Institut La Boétie (décembre 2022), lié à la France Insoumise, font des propositions allant d’une indexation des seuls faibles salaires à une indexation généralisée.

6 Les sources sont nombreuses, mais l’on pourra par exemple la déclaration de Christine Lagarde sur le blog de la BCE en juillet 2022, “Maintenir la stabilité des prix”.

7 Ainsi, en 2007, le gouverneur de la BCE Jean-Claude Trichet expliquait à la Confédération européenne des syndicats à Séville que les accords salariaux générés ne devaient surtout pas générer de hausse l’inflation, alertant sur la baisse du pouvoir d’achat des salariés qui adviendrait, et donc sur le risque de spirale prix salaires.

8 Borio, C., Lombardi, M.J., Yetman, J. and Zakrajsek, E. (2023) “The two-regime view of inflation,” BIS Papers, Bank for International Settlements (Basel), number 133.

9 Boissay, F., De Fiore, F., Igan, D., Pierres-Tejada, A. and Rees, D. (2022). “Are major advanced economies on the verge of a wage-price spiral?”, BIS Bulletin N°53, Bank for International Settlements, Basel.

10 Une analyse de la concentration du marché du travail amène l’OCDE, dans son rapport sur l’emploi de 2022, à conclure qu’au moins un travailleur sur six est employé dans un marché monopsone, dans lequel les employeurs bénéficient d’un pouvoir quasi unilatéral pour fixer les salaires et les conditions de travail. Cela se traduit par des taux d’emploi et des salaires bas, ainsi que par une baisse de la qualité de l’emploi.

OCDE (2022). Employment outlook 2022 : Building Back More Inclusive Labour Markets. OCDE (Paris).

11 Par exemple, pour les USA, voir l’étude de la Réserve fédérale, et pour l’Italie, voir Lombardi et al. (2023).

12 Il est piquant de constater que l’OCDE, institution pourtant souvent qualifiée de néolibérale, appelait déjà les gouvernements de l’OCDE dans son même rapport de 2022 cité supra à renforcer le pouvoir de négociation collective des travailleurs et à soutenir les syndicats (incluant leur extension en taille).

13 Blog du FMI: “Europe’s Inflation Outlook Depends on How Corporate Profits Absorb Wage Gains”, Niels-Jakob Hansen, Frederik Toscani, Jing Zhou, 26 juin 2023.

14 Précisons pour le secteur agro-alimentaire qu’il y a tout de même toujours un effet de décalage, car les intrants sont achetés en amont par contrats à terme, faisant que leur production doit être écoulée au prix fort même en cas de réduction présente des prix des intrants. Enfin, dans les secteurs particulièrement touchés par la hausse du prix des intrants, des firmes ont préféré réduire leur taux de marge, que perdre en compétitivité.

15 Par exemple, dans le cas du pays européen le plus susceptible d’être victime d’une spirale prix-salaire, le Royaume-Uni, le principal syndicat britannique du secteur privé, Unite, a analysé les 350 premières entreprises cotées à la Bourse de Londres (FTSE 350), et identifié que les marges bénéficiaires moyennes sont passées de 5,7 % au premier semestre 2019 à 10,7 % au premier semestre 2022, un taux strictement supérieur à celui pré-crise sanitaire.

16 De même, les dix premiers fabricants mondiaux de semi-conducteurs ont réalisé 55 milliards de dollars sur la période, soit 96 % de plus.

17 De même, la concentration du marché dans certains secteurs (grande distribution, transports…) et l’existence de monopoles permis par l’Etat (énergie, distribution d’électricité…) renforcent le pouvoir de pricing. Enfin, le fait que toutes les entreprises soient théoriquement impactées par l’inflation importée des ressources sans en être responsables leur permet d’augmenter simultanément leur prix par collusion implicite, c’est un effet d’aubaine (la fixation du prix sur un marché même concurrentiel est finalement centralisé en termes de norme « sociale »).

18 OCDE (2012). Employment Outlook, 2012 (Paris).

19 European Commission (2007). “The labour income share in the European Union”, in Employment in Europe 2007, Directorate-General for Employment, Social Affairs and Equal Opportunities (Brussels), pp. 237–72.

20 IMF (2007). “The globalization of labor”, in World Economic Outlook, April 2007: Spillovers and cycles in the world economy (Washington, DC), pp. 161–92.

21 ILO (2012). Global Wage Report 2012/13: Wages and equitable growth (Geneva).

22 Bank for International Settlements (BIS). 2006. 76th Annual Report (Basel).

23 Lié au phénomène de financiarisation, depuis les années 1980: l’un des impacts de la financiarisation a ainsi été une refonte du partage de la valeur ajoutée, au bénéfice des dividendes, au détriment des salaires (ce qui fournit d’ailleurs l’une des explications du décrochage des salaires par rapport à l’augmentation de la productivité), mais aussi des investissements productifs. C’est l’une des conséquences du changement de doctrine d’entreprises durant les années 1970 aux États-Unis, faisant passer d’une doctrine « retain and reinvest » à « downside and distribute », comme expliqué par William Lazonick et Mary O’Sullivan dans “Maximizing shareholder value: a new ideology for corporate governance” (2000, Economy and Society). Concernant le fait que ce phénomène se fait en effet au détriment de l’investissement, on citera l’étude de Engelbert Stockhammer, “Financialisation and the slowdown of accumulation” (2004, Cambridge Journal of Economics).

24 Oxfam France (2023). Top 100 des Entreprises : L’Inflation des Dividendes, Oxfam France (Paris).

25 On relèvera au passage qu’hormis Eurostat, aucune institution ne publie de tables de données sur la distribution de la valeur entre salaires, investissement et dividendes, mais seulement quelques rapports épars, montrant leur déconnexion des réalités socio-économiques.

26 Position défendue il n’en reste par des économistes également du privé, comme l’économiste en chef de Natixis Patrick Artus.

27 En effet, loin du « ratio de sacrifice » qui renvoie au prix à payer en termes de chômage et de croissance pour réduire l’inflation, les théories macro-monétaires dominantes à la Lucas (Nobel 1995) et Sergent (Nobel 2011) considèrent que, si la banque centrale est crédible, il suffirait pour elle de s’engager à une politique désinflationniste, et la désinflation serait immédiate et sans récession car les agents réduiraient leurs anticipations d’inflation en conséquence au niveau ciblé, la ramenant à ce niveau sans impact sur le reste de l’économie. Les banquiers centraux aimeraient que les politiques monétaires soient si simples à mener…

28 Plusieurs propositions ont été faites à ce sujet. Voir le rapport de l’Institut Rousseau, “2 % pour 2°C ! Les investissements publics et privés nécessaires pour atteindre la neutralité carbone de la France en 2050”.