Après une décennie de développement en raison de l’intérêt des investisseurs, le Bitcoin est désormais à la croisée des chemins. Malgré un cours qui s’est effondré de plus de 50% depuis avril, le Salvador vient de le reconnaître comme monnaie légale. Mais au-delà de leur volatilité alimentée par la spéculation, ces nouvelles monnaies sont-elles capables de révolutionner nos échanges, comme l’affirment leurs promoteurs ? Rien n’est moins sûr. Non seulement les crypto-actifs sont incapables d’assurer les fonctions essentielles de la monnaie, mais en plus, leur développement est une catastrophe écologique.

Au beau milieu de la crise financière de 2008, un mystérieux individu – ou plusieurs ? -, connu sous le pseudonyme de Satoshi Nakamoto, théorise le concept de crypto-monnaie, avant de créer la première d’entre elles : le Bitcoin. L’objectif de ces nouvelles monnaies ? Assurer des échanges monétaires virtuels totalement inviolables, tout en outrepassant les banques centrales et autres intermédiaires, c’est-à-dire notamment les banques privées. Pour remplacer les registres de comptes tenus par ces institutions, les crypto-monnaies se fondent sur une infrastructure technologique : la blockchain. Concrètement, lorsqu’un échange est réalisé, tous les ordinateurs du réseau sont mobilisés pour vérifier la transaction, c’est-à-dire principalement s’assurer que le même montant est bien déduit d’un portefeuille et ajouté à un autre. Pour s’assurer que certains ne manipulent pas les portefeuilles, d’innombrables copies du registre des comptes sont stockées sur les ordinateurs, et sont en permanence comparées les unes aux autres par des algorithmes. Ceux qui mettent à disposition leur puissance de calcul pour ces opérations sont alors récompensés par la création de nouveaux bitcoins ; c’est ce que l’on appelle le « minage ».

La monnaie dont Hayek rêvait

Pour les libertariens de la Silicon Valley, cette invention est une révolution : en outrepassant la banque centrale et les intermédiaires, ce système permet d’en finir avec le pouvoir arbitraire des États qui peuvent, par exemple, geler un compte ou empêcher certaines transactions. En outre, contrairement au système monétaire actuel, l’anonymat de la blockchain et son caractère décentralisé ne permettent pas de surveiller tout le monde, c’est-à-dire de savoir d’où viennent vos revenus et comment vous dépensez votre argent. De belles promesses de liberté individuelle, qui ont tout de suite intéressé les techno-utopistes de tous bords, mais aussi le crime organisé.

En plus de ces arguments moraux, les libertariens ont une autre raison majeure de soutenir les crypto-monnaies : l’État, via sa banque centrale, est totalement incapable d’en contrôler la masse monétaire. En effet, les banques centrales du monde entier peuvent choisir, par simple jeu d’écriture, d’augmenter autant qu’elles le souhaitent la quantité de monnaie en circulation, notamment afin de relancer l’économie. Pour l’économiste autrichien Friedrich von Hayek, ce pouvoir est à l’origine de la forte inflation des années 1970 en Europe et aux États-Unis. Dans The Denationalization of money (1976), cet ultralibéral reproche aux États de ne plus fonder la masse monétaire sur des quantités limitées de métaux précieux – principalement l’or – et donc de faire tourner la planche à billets sans limites. Selon Hayek, il est nécessaire de revenir au système de l’étalon-or, abandonné en 1971 par Richard Nixon en raison du coût de la guerre du Vietnam, et d’empêcher les États d’interférer en matière monétaire – pourtant une prérogative régalienne depuis toujours.

En l’absence de banque centrale, l’économie est laissée à elle-même, conformément aux souhaits des libertariens qui estiment que personne ne doit interférer dans son fonctionnement.

Or, le système de la blockchain permet justement de fixer une quantité totale de monnaie pouvant être « minée ». Ainsi, seuls 21 millions de bitcoins peuvent être « minés », selon un mode d’extraction qui fonctionnera jusqu’en 2140. D’autres crypto-monnaies, comme l’Ethereum, ne fixent pas de plafond au volume total en circulation, mais limitent les quantités émises chaque année. Dans les deux cas, impossible pour une autorité comme l’État de décider d’augmenter la masse monétaire selon son envie. Mais cela est-il souhaitable ? Pour Hayek et ses disciples, qui considèrent que « l’inflation est partout et toujours un phénomène monétaire », fixer une limite aux volumes de monnaie en circulation permet d’éviter l’inflation. Un argument que rejette John Meynard Keynes, qui considère au contraire que la monnaie est endogène, c’est-à-dire que sa masse dépend avant tout de la demande de liquidités de l’économie. Si les prix augmentent, alors les agents économiques auront besoin de plus grandes quantités de monnaie, d’où une plus grande demande de crédit, et donc une masse monétaire élargie. On l’aura compris, cette question d’apparence technique cache en réalité de vrais enjeux économiques et politiques.

Plus largement, on peut se demander ce qu’apporterait la disparition des banques centrales. Pour contrôler la masse monétaire en circulation, les banques centrales ne passent pas par l’impression de plus de billets ou par leur destruction, mais par d’autres outils. Le plus important d’entre eux est le taux d’intérêt directeur, c’est-à-dire le taux auquel est rémunérée l’épargne – et donc le coût que représente un crédit. En baissant ce taux, comme c’est le cas aujourd’hui avec des niveaux proches de zéro, on favorise le crédit et donc la relance de l’activité économique. Une fois l’économie repartie, il est d’usage de remonter ce taux pour éviter la formation de bulles spéculatives, phénomène que l’on constate aussi aujourd’hui. En bref, il s’agit d’un levier fondamental pour maîtriser l’activité économique. En l’absence de banque centrale, l’économie est donc laissée à elle-même, conformément aux souhaits des libertariens qui estiment que personne ne doit interférer dans son fonctionnement. Au contraire, les autres courants économiques, bien que divergents sur de très nombreux points, considèrent que l’État a un rôle à jouer et ne peut se priver de cet outil. Occulter cet aspect du débat autour des crypto-monnaies est là encore un choix politique lourd de conséquences.

Une monnaie pour spéculateurs et criminels, pas pour le grand public

Admettons malgré tout que la disparition des banques centrales soit une bonne chose. Cela fait-il pour autant des crypto-monnaies de bonnes monnaies, répondant aux besoins de la population ? Rien n’est moins sûr. Comme le rappellent tous les manuels d’économie, la monnaie remplit trois fonctions : il s’agit d’une unité de compte permettant de mesurer la valeur de tout bien et service, d’un moyen de paiement universel permettant d’acquérir à peu près tout, et d’une réserve de valeur liquide, c’est-à-dire qui peut être immédiatement convertie sous une autre forme – contrairement par exemple à une maison. Qu’en est-il du Bitcoin et de ses frères et sœurs ? D’abord, étant donnée leur valeur extrêmement volatile, il s’agit de très mauvaises unités de compte : un prix en bitcoin doit constamment être ajusté en fonction des fluctuations boursières, alors qu’un prix en euro ou en dollar est facilement compréhensible par tous. Ensuite, bien que de plus en plus acceptées, les crypto-monnaies ne permettent toujours pas d’acheter grand chose. La plupart du temps, ceux qui en possèdent les convertissent en monnaie classique pour pouvoir faire leurs achats, ce qui trahit l’échec des crypto-monnaies sur ce second point. Enfin, si les crypto-monnaies permettent bien de stocker de la valeur, on sait à quel point celle-ci est instable. En somme, les crypto-monnaies échouent à peu près sur tous les plans, ce qui explique pourquoi leur usage est toujours peu développé. Certains préfèrent d’ailleurs parler de crypto-actifs, considérant que ces devises virtuelles ne peuvent être comparées aux monnaies classiques.

On pourrait rétorquer qu’il s’agit là de la situation actuelle et que rien n’empêche théoriquement les crypto-actifs de remplir ces fonctions. S’ils étaient acceptés plus largement et qu’ils étaient détenus en majorité non par des spéculateurs, mais par des citoyens normaux pour leurs besoins courants, les crypto-actifs ne deviendraient-ils pas des monnaies comme les autres ? Le 9 juin dernier, le Salvador est ainsi devenu le premier pays au monde à reconnaître le Bitcoin comme monnaie légale, sous la houlette de son président néolibéral autoritaire Nayib Bukele. Mais cette reconnaissance officielle est loin d’être suffisante pour en faire une véritable monnaie utilisée et reconnue par tous. Un obstacle important est celui du coût de transaction : alors que l’échange de cash est gratuit et que les moyens de paiement électroniques sont très abordables, le coût d’une transaction bitcoin a tendance à être de plus en plus élevé. En effet, plus le nombre de transactions est important, plus il y a besoin d’une puissance de calcul exponentielle pour les inscrire dans toutes les versions du registre de comptes. Lorsque la puissance à disposition se réduit ou que tout le monde souhaite acheter du bitcoin pour spéculer, les coûts des transaction explosent.

Cette nouvelle bulle spéculative rappelle la véritable nature des crypto-monnaies : des actifs ultra-financiarisés sur lesquels misent les boursicoteurs à la recherche de profits rapides.

Plus largement, qui peut avoir envie d’utiliser une monnaie dont la valeur évolue de façon très imprévisible, sinon les spéculateurs ? À partir de fin 2020, le prix du bitcoin a explosé, suite aux annonces de grands fonds d’investissements ou d’entreprises comme Tesla de miser sur cette monnaie. Après un pic à près de 65.000 dollars à la mi-avril, le cours s’est effondré, notamment en raison de critiques d’Elon Musk sur cette monnaie et de nouvelles menaces de régulation par la Chine. Au passage, cela n’a pas empêché les spéculateurs stratèges, comme Musk ou le fonds britannique Ruffer, de réaliser d’énormes bénéfices. Rien de plus facile : en profitant de leur influence sur les marchés financiers, ceux-ci ont fait monter les cours en achetant du bitcoin, avant de s’en séparer et de déclencher une chute.

Finalement, cette nouvelle bulle spéculative rappelle la véritable nature des crypto-monnaies : des actifs ultra-financiarisés sur lesquels misent les boursicoteurs à la recherche de profits rapides. La multiplication des scandales autour des itinial coin offerings (ICO), c’est-à-dire des levées de fonds en échange d’une première émission de crypto-actifs, confirme ce fait : en 2018, une étude sur 1.500 ICO concluait au caractère frauduleux de 78% d’entre eux ! En-dehors de ces escroqueries, l’usage de crypto-actifs à des fins de blanchiment d’argent ou devise d’échange pour les trafics en tout genre n’est plus à prouver.

La blockchain, un désastre environnemental

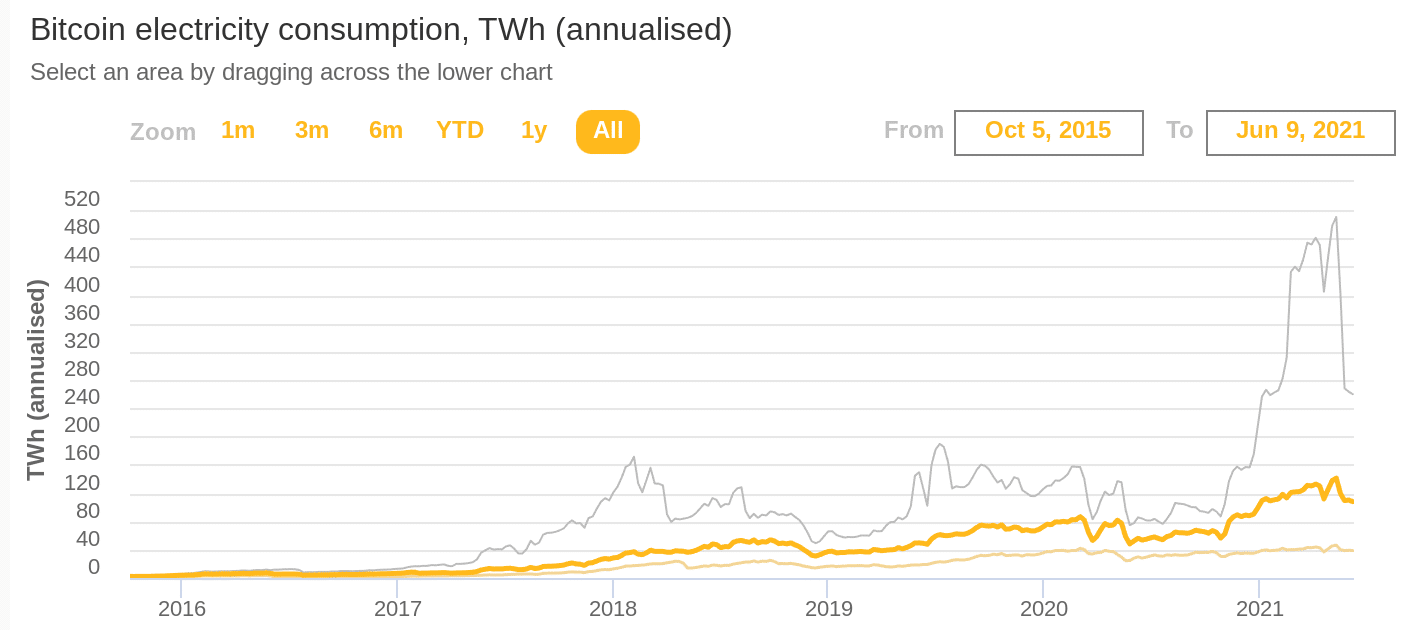

On l’aura compris, les crypto-actifs ne serviront jamais à régler l’achat d’une baguette de pain. Faut-il pour autant s’en préoccuper ? Après tout, les spéculateurs n’ont-ils pas le droit de prendre des risques ? Au-delà des questions de régulation financière, un dernier aspect doit être souligné : l’énorme consommation énergétique des blockchains. En mai 2021, le Cambridge Bitcoin Electricity Consumption Index estimait les besoins énergétiques annuels liés au seul bitcoin à 145 Twh, soit environ 0,65% de la demande mondiale. Concrètement, cela représente approximativement la consommation annuelle d’un pays comme la Malaisie, la Pologne ou la Suède. Si les chiffres fluctuent en fonction des cours de bourse, et donc de la rentabilité du minage, la tendance est très nettement celle d’une consommation exponentielle. Sur la dernière année, cette dernière a doublé.

Comment expliquer une telle envolée ? Encore une fois, c’est la technologie de la blockchain qui est en cause : pour « miner » du bitcoin ou d’autres crypto-actifs, il faut participer à la validation de blocs de transactions, ce qui implique de résoudre des problèmes informatiques d’une incroyable complexité. Le premier à résoudre ces problèmes reçoit alors des crypto-actifs. Pour faire face à la hausse de la demande suscitée par la spéculation, le minage s’est industrialisé : des entrepreneurs investissent des sommes considérables pour accumuler le plus de puissance de calcul et maximiser leurs chances de valider les premiers les blocs de transaction. Dès lors, on comprend que le minage soit de plus en plus énergivore. Le niveau de consommation devient de plus en plus délirant : aujourd’hui, une seule transaction en bitcoin consomme autant d’énergie que plus d’un million de transactions via le système VISA ! Certes, de nouveaux protocoles de blockchains existent, mais, comme le rappelle Le Monde, « jusqu’à aujourd’hui, aucun protocole alternatif n’a prouvé pouvoir assumer les mêmes promesses d’une cryptomonnaie décentralisée, publique et sécurisée avec une empreinte carbone négligeable ».

Une seule transaction en bitcoin consomme autant d’énergie que plus d’un million de transactions via le système VISA !

Longtemps ignoré, l’impact environnemental des crypto-actifs suscite désormais l’attention. La Chine, qui représente environ 70% des activités mondiales de minage, a ainsi constaté que certaines mines de charbon illégales avaient été rouvertes pour faire face à la demande d’énergie générée par le bitcoin. En Iran, de nombreuses fermes à bitcoin se sont installées dans des mosquées, où l’électricité est gratuite. Il est aussi de plus en plus courant d’aménager des conteneurs pour le minage, afin de pouvoir les déplacer en fonction du coût de l’électricité, comme le font les mineurs chinois pour profiter des excédents des barrages hydroélectriques du Yunnan lors de la mousson d’été. Outre la consommation énergétique, l’industrie du minage est aussi à l’origine d’un immense gâchis de composants électroniques, dont le recyclage est très difficile et dont la fabrication nécessite des terres rares.

Récemment, un groupe d’investisseurs et d’entrepreneurs du minage ont promis au milliardaire Elon Musk, qui avait critiqué la pollution entraînée par le bitcoin, de faire des efforts – notamment en utilisant davantage d’énergie renouvelable. L’hypocrisie de cette annonce mérite d’être soulignée : d’une part, seules les sources d’énergie sont amenées à changer, tandis que rien ne sera fait pour limiter la consommation exponentielle ; d’autre part, Elon Musk a beau jeu de se présenter en protecteur de la planète alors que son entreprise Tesla a réalisé un profit de plus de 100 millions de dollars grâce à ses investissements dans le bitcoin. Finalement, après une longue période d’attentisme, les États sont enfin en train de prendre des mesures contre cette gabegie : le mois dernier, la Chine a fini par interdire l’usage des crypto-actifs à toutes les institutions financières et entreprises de paiement électronique. Après d’importantes coupures d’électricité, l’Iran a, quant à lui, décidé d’interdire le minage pour au moins quatre mois, jusqu’en septembre. Si une interdiction totale du minage et de l’échange de crypto-actifs paraît impossible à mettre en œuvre au niveau mondial, espérons tout de même que d’autres pays adopteront ce type de mesures.