Né spontanément et toujours largement soutenu, le mouvement des gilets jaunes a révélé au grand jour un sentiment d’exaspération fiscale d’une large partie du pays qui couvait depuis longtemps. Les radars, les péages autoroutiers, les banques … Tous ces symboles d’un racket institutionnalisé ont été attaqués par les gilets jaunes. La sociologie de ce mouvement confirme que les gilets jaunes sont avant tout des précaires, chez qui la contestation de l’impôt est la plus forte et non seulement des petits patrons ou routiers comme c’était le cas des bonnets rouges. Cette révolte fiscale légitime, qui s’apparente à celles du Moyen Âge et de l’Ancien Régime, doit nous interroger sur la structure de plus en plus inégalitaire de notre fiscalité. Faute de quoi, le civisme fiscal pourrait bien être sérieusement remis en question.

Dans un ouvrage prémonitoire – Résistances à l’impôt, attachement à l’État. Enquête sur les contribuables français – publié en septembre 2018, le sociologue Alexis Spire explique le « ras-le-bol fiscal » des classes populaires par trois types de raisons : la difficulté accrue à frauder le fisc, la montée en puissance des impôts proportionnels comme la TVA et la taxe sur les carburants et l’incapacité à bénéficier de la grande majorité des crédits d’impôts. Selon lui, « Pour ces contribuables, ce sont essentiellement la TVA, la CSG, la redevance télévisuelle et les taxes sur les carburants qui constituent l’essentiel de leurs prélèvements et, dans ces cas-là, il n’y a guère d’accommodements ou de dispositifs dérogatoires ».

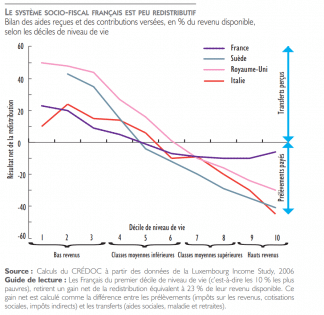

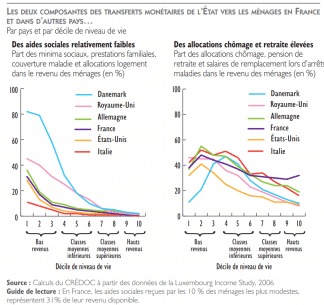

Certes, les plus défavorisés échappent à certains impôts – dont celui sur le revenu qui touche moins d’un Français sur deux – mais ils subissent de plein fouet les hausses de ces taxes. Dans le même temps, ils constatent la fraude en col blanc rendue célèbre par les affaires Cahuzac, Luxleaks, Panama Papers, etc., et réalisent le deux-poids-deux-mesures de l’administration fiscale. Le système fiscal et social français est également peu redistributif, comparé à d’autres pays européens, en particulier pour les ménages au niveau de vie situé entre 1200 et 1600 euros par mois et par personne – c’est-à-dire globalement entre le SMIC et le salaire médian, selon une étude du CREDOC de 2013. Il n’est donc guère surprenant d’apprendre que les employés, ouvriers et autres populations plutôt précaires se soient mobilisées en premier parmi les gilets jaunes.

En ce qui concerne les classes moyennes, elles subissent certes les hausses de taxes, mais les nombreuses niches fiscales – rénovation thermique, emplois à domicile, dons etc. – leur permettent de réduire leur imposition, ce qui rend la critique de la fiscalité beaucoup moins importante auprès de cette population. Selon Spire, « les contribuables bénéficiant d’au moins une niche fiscale ont 1,4 fois moins de chances que ceux qui n’en bénéficient pas d’estimer que « la France est un pays où l’on paie trop d’impôts ».

Pourtant, la critique de l’impôt est également présente dans la classe moyenne, notamment pour décrier que tous les foyers en dessous de 9807 euros par part ne paient pas l’impôt sur le revenu. Contre cette sempiternelle critique, il faut pourtant rappeler que pour les plus démunis, chaque euro compte et que la machinerie bureaucratique à mettre en place pour récupérer quelques euros de plus chez ces millions de Français exemptés de l’impôt sur le revenu rapporterait bien moins qu’elle ne risque de coûter.

En réalité, l’impôt sur le revenu, qui ne compte que quatre tranches d’imposition, ne représente qu’environ un quart des recettes de l’État, soit 72 milliards d’euros. La TVA, impôt indirect car acquittée tout au long de la revente de biens et de services, fournit à elle seule la moitié du budget de l’État ! Cet impôt dégressif, établi à différents taux fixes proportionnels au prix de vente, a connu plusieurs hausses majeures depuis sa création en 1954 et son taux normal évolue autour des 20% depuis déjà une vingtaine d’années.

Pour des dirigeants politiques néolibéraux à la recherche de nouvelles recettes fiscales, il risque d’être tentant d’augmenter la TVA tant la consommation est immobile dans nombre de domaines et ce d’autant que le taux normal de 20% demeure en dessous de la plupart de ceux de nos « partenaires européens ». L’Autriche et l’Italie envisagent par exemple des hausses de taux de TVA. Et en Hongrie, où il n’existe qu’une seule tranche d’impôt sur le revenu, à 15%, et où l’impôt sur les sociétés est un des plus bas de l’Union européenne, le taux de TVA atteint le record de 27% !

Sur le long terme et notamment depuis le tournant néolibéral des années 1980, la tendance est incontestablement à la hausse de l’imposition indirecte – c’est-à-dire perçue par l’État au travers d’un tiers – et forfaitaire – c’est-à-dire des sommes fixes pour tous les individus, comme les timbres fiscaux, le coût du permis de conduire ou de certaines vignettes obligatoires – et à la baisse de l’imposition directe. L’explication est simple : la suppression ou la baisse d’impôts directs, comme la taxe d’habitation ou l’impôt sur le revenu est une mesure aisément perceptible par les électeurs désireux de davantage de pouvoir d’achat. L’autre objectif souvent mis en avant est celui de la compétitivité via l’abaissement du coût du travail et l’encouragement à l’investissement, à travers la baisse de l’impôt sur les sociétés et la suppression de l’ISF.

Sur le long terme, et notamment depuis le tournant néolibéral des années 1980, la tendance est incontestablement à la hausse de l’imposition indirecte et forfaitaire et à la baisse de l’imposition directe.

La suppression d’impôts progressifs et l’instauration d’impôts proportionnels se retrouvent, sans surprise, dans la politique d’Emmanuel Macron. C’est le cas avec la suppression de la taxe d’habitation qui n’était d’ores-et-déjà pas appliquée à bon nombre de ménages et bénéficiera donc excessivement aux ménages les plus aisés. Selon l’enquête d’Alexis Spire, c’est avant tout la taxe foncière qui est décriée pour son caractère injuste puisqu’elle s’applique à tous de la même manière, peu importe les revenus et l’endettement, souvent nécessaire pour devenir propriétaire.

En outre, le barème sur lequel se fondent la taxe d’habitation et la taxe foncière n’a pas été mis à jour depuis 1970, donnant lieu à des inégalités aberrantes : certains immeubles décrépis des centres-villes – depuis rénovés en appartements cossus – sont couramment assujettis à une taxe foncière plus faible que des immeubles type « grands ensembles » qui bénéficiaient à l’époque de tout le confort moderne. Guère étonnant que les enquêtés interrogés par Spire jugent cette dernière bien plus durement que la taxe d’habitation.

De même, Macron a choisi d’introduire une flat tax au taux unique de 30% sur les revenus du capital dès sa première année au pouvoir. Une mesure qui risque de coûter jusqu’à dix fois ce qui était initialement annoncé et qui taxe moins les revenus du capital que ceux issus du travail. Un comble pour un gouvernement qui dit se battre « pour que le travail paie », une vraie inégalité pour les Français les plus pauvres qui n’ont aucune épargne et placements. Ce nouvel impôt proportionnel, sous couvert d’égalité de traitement, impose jusqu’à moitié moins les plus gros patrimoines, alors que ceux qui ont souscrit à des plans d’épargne-logement (PEL) et ou à de l’assurance-vie sont davantage imposés.

Ces fortes inégalités entre petits et gros se retrouvent aussi entre entreprises : il est de notoriété commune que les grandes entreprises, grâce à des montages fiscaux très élaborés, échappent à presque tout impôt sur les sociétés. D’ailleurs, lorsque des grands groupes grossissent via des fusions ou des rachats de concurrents, ils prennent souvent soin de déménager le siège social de l’entreprise là où l’imposition est la plus faible, tel le cimentier Lafarge, qui, lors de sa fusion avec Holcim en 2015, a déplacé son siège en Suisse. Sans volonté politique réelle de combattre l’évasion fiscale, l’État a tenté différentes approches toutes aussi vaines les unes que les autres : pointer du doigt les fraudeurs dans le discours public, négocier des accords creux au niveau international, ou cette année la création d’une police fiscale de… 50 agents, alors même que le nombre de contrôles fiscaux est en chute libre depuis des années.

Par ailleurs, les retards de paiement constituent, loin devant le coût du travail ou la baisse des ventes, la première cause des problèmes de trésorerie des PME, venant remettre en cause le discours anti-fiscalité. Désormais, le gouvernement ne souhaite plus s’embarrasser avec des contrôles rigoureux des montages financiers des multinationales, mais préfèrent négocier à l’amiable avec les fraudeurs, qui n’ont même plus à faire face à un procès public et à reconnaître leur culpabilité. Dans la pratique, tous les enquêtes instruites ne donnent même pas lieu à des perquisitions et l’amende négociée est systématiquement plus faible que l’impayé dû à l’État.

Cette fiscalité à deux vitesses entre TPE-PME et grandes entreprises se retrouve aussi au niveau de la capacité à bénéficier des avantages fiscaux, de manière similaire au phénomène d’injustice fiscale décrit par Alexis Spire pour les ménages. Ainsi, le Crédit Impôt Recherche, dont le coût a explosé depuis sa réforme par Nicolas Sarkozy, bénéficie outrageusement plus aux grandes entreprises qu’aux plus petites et finance des innovations dont l’usage réel a lieu à l’étranger. Cette niche fiscale unique au monde par son laxisme encourage également la fraude, qui représenterait environ 15% des montants reversés par l’État et ne parvient même pas à stopper des destructions d’emplois dans la recherche comme chez Intel ou chez Sanofi. Pourtant, alors que ce soutien financier massif et inégalitaire aux entreprises n’est pas du tout efficace, aucune réforme n’aboutit depuis des années.

Si la baisse de la fiscalité a permis de séduire une partie de l’électorat populaire, notamment dans le cas de Nicolas Sarkozy en 2007, rien n’assure que cette stratégie perdurera sur le long terme.

Pour la France en déclassement ou proche de l’être, la pression fiscale est donc devenue une préoccupation clef. Du point de vue de la droite, cette réticence à l’impôt des classes populaire est une aubaine, car elle permet de mettre en avant son agenda de baisses d’impôts et donc de la supposée hausse du pouvoir d’achat qui en découle. Comme le note le sociologue Alexis Spire « En 2007, le slogan de M. Nicolas Sarkozy « Travailler plus pour gagner plus » et son projet de défiscalisation des heures supplémentaires ont séduit de nombreux employés et ouvriers ». Une stratégie électorale payante, imitée par Emmanuel Macron en 2017 par la promesse de la suppression de la taxe d’habitation, puis dans ses réponses aux gilets jaunes, via la défiscalisation des primes exceptionnelles versées par les rares entreprises prêtes à consentir ce geste.

Si la baisse de la fiscalité a permis de séduire une partie de l’électorat populaire, notamment dans le cas de Nicolas Sarkozy en 2007, rien n’assure que cette stratégie perdurera sur le long terme. En effet, le mouvement des gilets jaunes, s’il émerge autour d’une revendication fiscale, fait souvent le lien entre fiscalité élevée et évasion fiscale ou suppression de l’ISF ou de l’exit tax. Pas sûr que la stratégie sarkozyste soit encore efficace après les innombrables scandales d’évasion et de fraude : Panama Papers, Luxleaks, Paradise Papers, Football Leaks…

L’une des mesures fiscales marquantes de Nicolas Sarkozy, le bouclier fiscal – qui plafonne le taux d’imposition des contribuables – aura certes aidé quelques contribuables modestes mais propriétaires soumis à une forte taxe foncière et d’habitation, mais ceux-ci n’auront récupéré que 1% du montant de ce bouclier conçu pour les super-riches.

Les opérations de péage autoroutier gratuit, les blocages de certaines banques ou de lieux appartenant à des entreprises ne payant pas ou très peu d’impôts un peu partout en France témoignent de la prise de conscience du racket des contribuables par une partie du secteur privé qui se soustrait à l’impôt. De même, la méfiance, puis le sentiment d’être « pris pour des imbéciles » de nombreux gilets jaunes suite aux annonces du Président, semble indiquer que l’anti-fiscalisme le plus primaire ne suffira pas à éteindre l’incendie. Au-delà du dégagisme et des rumeurs de listes électorales de gilets jaunes pour s’opposer au bloc bourgeois réuni autour d’Emmanuel Macron, le mouvement des gilets jaunes, première grande révolte fiscale du XXIème siècle, est donc surtout l’expression d’une exigence de justice fiscale et sociale.