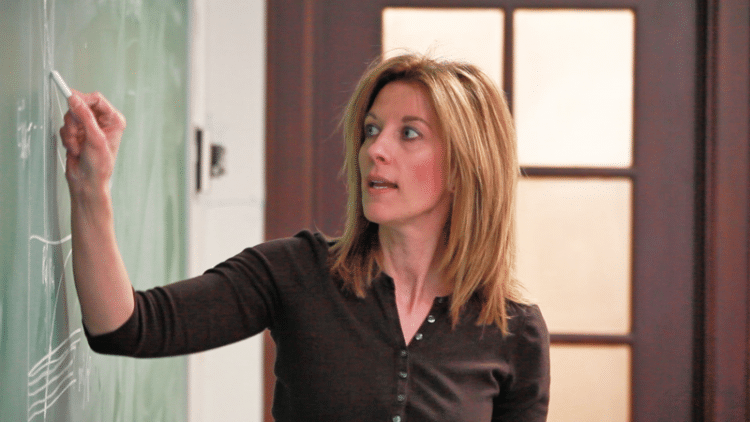

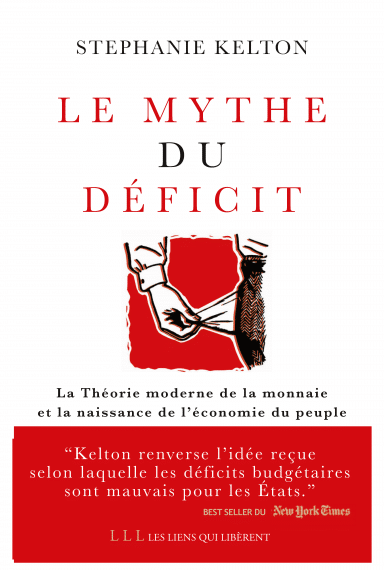

Certains la surnomment « la femme qui valait des trillions ». Professeur d’économie à l’université Stony Brook de New York et cheffe de file de la MMT (la Théorie moderne de la monnaie), Stephanie Kelton a conseillé les sénateurs démocrates du Comité au budget fédéral pendant cinq ans, avant de rejoindre l’équipe mise sur pied par Joe Biden pour concilier son programme avec celui de Bernie Sanders. Depuis, elle conseille Chuck Schumer, le chef de la majorité au Sénat, et de nombreux parlementaires démocrates. À en croire les courriels qu’elle reçoit de leur part, sa contribution fut essentielle au changement de mentalité qui semble s’être produit à Washington à l’égard des déficits publics et de l’usage de l’outil monétaire pour financer des plans massifs de soutiens à l’économie. Dans son livre Le Mythe du déficit, traduit de l’anglais aux éditions Les Liens qui libèrent, elle déconstruit de manière pédagogique et didactique les principaux mythes économiques liés à la monnaie, la dette et les déficits. Le lecteur est invité à opérer une « révolution copernicienne » en comprenant que les dépenses publiques sont des excédents pour le secteur privé ; l’économie n’est pas contrainte par la finance, mais par les facteurs de productions ; la planche à billet constitue une manière efficace de garantir le plein emploi. Face à la crise du coronavirus et l’urgence climatique, la MMT bénéficie d’un succès croissant outre-Atlantique. Ces enseignements seraient-ils applicables en Europe ? Entretien réalisé par Chris (PolticoboyTX) le 19 mars 2021.

LVSL – Vous débutez votre ouvrage en réfutant la notion selon laquelle le gouvernement devrait gérer son budget comme un ménage, en « bon père de famille ». Pouvez-vous nous expliquer pourquoi c’est faux, pourquoi nous ne devrions pas penser à un ménage lorsque nous évoquons le budget de l’État ?

Stephanie Kelton – Nous devons nous assurer que nous parlons d’un État qui dispose d’une souveraineté monétaire. Si c’est le cas, alors il serait erroné de comparer ce gouvernement à un ménage ou d’imaginer les finances publiques soumises au même type de contraintes que celles qui s’exercent sur une famille. La grande différence est que le gouvernement est l’émetteur de la monnaie et le reste d’entre nous sommes les utilisateurs de la monnaie. Si nous comprenons cela, l’autre point déterminant à rectifier est la séquence. Nous avons cette idée fausse que l’État fonctionne comme un ménage. Que pour dépenser il doit d’abord trouver de l’argent, en nous taxant ou en nous l’empruntant. Et qu’il peut dépenser de l’argent qu’une fois qu’il en en a obtenu. La MMT vise à remettre cette séquence dans le bon ordre. Il s’agit d’expliquer le véritable processus. Afin que nous puissions comprendre que le gouvernement doit d’abord dépenser sa monnaie ou la rendre disponible d’une autre manière avant que le reste d’entre nous puissions l’utiliser dans le but de payer des impôts ou d’acheter des obligations d’État. Donc, les dépenses publiques doivent intervenir en premier. L’émetteur étatique n’est pas contraint par les recettes fiscales ou les emprunts. L’émetteur peut dépenser en premier et ensuite s’inquiéter de la quantité de monnaie qu’il a dépensée, combien de dollars ou de yens ou de livres il doit taxer en retour, et combien il peut laisser dans le système ou transformer en obligations d’État.

LVSL – Malheureusement, la France n’a plus sa propre souveraineté monétaire. Nous entendons souvent cette référence au bon père de famille ou au ménage de la part de nos dirigeants, principalement pour justifier des réductions de la dépense publique. Dans le contexte francais, serait-il judicieux de comparer le gouvernement à un ménage ou avez-vous encore des réserves à exprimer ?

S.K. – Les contraintes sont clairement différentes et la marge de manœuvre politique, la capacité de dépense d’un État émetteur de monnaie est plus grande que celle d’un gouvernement qui n’émet pas sa monnaie. La France ressemble plus à l’État de Floride, qui n’émet pas sa propre monnaie. Le gouvernement de la Floride peut augmenter les impôts, mais ses revenus sont limités. S’il dépense plus que ses revenus ne le permettent, il doit emprunter la différence. Cela dit, je pense qu’il est important de réaliser que dans la zone euro, la BCE (Banque centrale européenne NDLR) est l’émetteur de la monnaie. Et en ce moment, la BCE soutient les gouvernements des États membres, comme elle l’a fait depuis que la crise de la Covid-19 a débuté. Dans un sens, de manière importante, elle a rétabli la souveraineté monétaire des pays de la zone euro. La BCE a déclaré : « Endettez-vous, nous n’allons pas laisser les rendements exploser comme en 2010, nous allons maintenir les taux d’intérêt bas, nous allons faire des programmes d’urgence pour la pandémie, nous achèterons les obligations d’État, nous allons vous permettre d’avoir un déficit significatif et nous ne laisserons pas les marchés financiers vous punir comme en 2010 ». Donc, pour le moment, vous avez une marge de manœuvre politique. Les États ne devraient pas crier « Je ne peux rien faire », car pour le moment, ils le peuvent. La question est de savoir à quel moment la BCE va retirer son soutien budgétaire.

« Il y a un avantage très clair et convaincant à annuler la dette des états européens détenue par la BCE. »

LVSL – Il y a eu un débat houleux en France sur l’annulation de la dette publique des États détenue par la BCE. Certains économistes, comme Thomas Piketty, ou think tanks, tels que l’Institut Rousseau, ont appelé à l’annulation, arguant qu’elle n’aura pas d’impact sur les marchés puisque la dette est déjà détenue par la BCE, et que cela libérera de la place pour de nouvelles dépenses puisque le ratio d’endettement diminuera, ce qui limitera le risque d’une futur hausse des taux d’intérêt et de l’imposition de nouvelles mesures d’austérité. Certains économistes de gauche s’y sont opposés au motif que les déficits ne sont pas un problème, que le niveau de la dette est soutenable puisque que les États empruntent à des taux négatifs. Selon eux, demander un allègement de la dette serait politiquement préjudiciable car cela focaliserait l’attention sur la dette au lieu de se concentrer sur les mesures de relance du gouvernement pour aider à la reprise. Avez-vous une perspective à offrir sur ce débat ?

S.K. – Il y a deux aspects. J’ai lu l’article de Paul De Grauwe. L’avez-vous lu ? Si ce n’est pas le cas, vous devriez le lire, car De Grauwe intervient dans ce débat et c’est une voix influente. Son développement ne prend pas en compte l’aspect le plus évident, qui est l’aspect politique. Il a construit son argumentation d’un point de vue uniquement économique. Il explique qu’annuler la dette ne fait aucune différence, car une fois que la BCE a acheté la dette, c’est comme si le gouvernement ne l’avait jamais émise en premier lieu, parce que vous payez les intérêts puis le capital et ensuite la BCE restitue l’argent au gouvernement. Il dit donc que cela ne fait aucune différence, qu’il n’est pas nécessaire d’annuler la dette, qu’elle est déjà annulée de manière effective lorsque la BCE l’achète. Je pense qu’il oublie un aspect très important, à savoir la question politique liée à tout cela.

Au contraire, je pense que Piketty n’oublie pas l’aspect politique. La dette n’a pas disparue dans l’esprit des gens. Celle de l’Italie représente toujours près de 170% du PIB et tant que ce chiffre est évoqué par la presse, les gens internalisent l’idée que l’Italie a largement dépassé les seuils prévus par le traité de Maastricht et le Pacte de croissance et de stabilité. Et si la BCE décide de faire ce qui a été fait à la Grèce auparavant et dit : « Ok, remettez de l’ordre dans votre budget, réduisez votre taux d’endettement à 60% », alors vous imposeriez une austérité massive. Donc il vaut mieux annuler la dette plutôt que de la laisser figurer au bilan des États, de la rapporter dans la presse et d’en parler au risque qu’elle soit transformée en prétexte pour imposer de l’austérité. De mon point de vue, il y a un avantage très clair et convaincant à l’annuler complètement. Au lieu de dire, comme Paul De Grauwe, « nous n’avons pas à la supprimer, elle a déjà disparu ». Elle n’a pas disparu dans l’esprit de nombreuses personnes qui utiliseront l’existence de cette dette comme une arme pour demander le retour des politiques d’austérité.

LVSL – Revenons aux États-Unis et aux aspects théoriques de la MMT. Vous avez mentionné dans votre première réponse qu’il était important de bien comprendre le processus d’émission monétaire et de financement des États. En utilisant l’exemple du plan de relance Covid de Biden de 1900 milliards de dollars, pouvez-vous expliquer les mécanismes de financement et expliciter d’où vient l’argent ?

S.K. – L’argent vient du vote du Congrès. Les votes financent les dépenses. Le Congrès a adopté un certain nombre de plans de soutien depuis mars 2020, lorsque nous avons adopté la loi CARES qui débloquait 2,2 trillions de dollars. C’est ce que nous appelons un texte « propre », un clean bill. Vous savez que j’ai travaillé au Sénat. Nous appelons cela là-bas un projet de loi « propre » car c’est simplement un ensemble d’instructions disant : « Nous allons dépenser 2,2 trillions de dollars et voici comment l’argent va être dépensé ». Ces instructions sont transmises à la Banque centrale américaine (Fed). La Fed, en tant qu’agent fiscal, est responsable du paiement au nom du Trésor de tous les paiements autorisés par le Congrès.

Donc, quand vous dites d’où vient l’argent, il vient de l’un de ces objets (en montrant son clavier d’ordinateur NDLR), il vient du clavier de la réserve fédérale. Ainsi, la Fed effectue les paiements qui ont été autorisés par le Congrès au nom du Trésor, et elle le fait en utilisant rien de plus qu’un clavier d’ordinateur pour créditer les comptes bancaires appropriés. Si j’ai le droit à un chèque de 1400 $, je reçois les 1400 $ sur mon compte bancaire et ma banque obtient un crédit de 1400 $ auprès de la Fed. Tout est numérique. C’est l’ère moderne : nous fabriquons de la monnaie à l’aide d’un ordinateur.

LVSL – Et à quel moment les bons du Trésor interviennent-ils, s’ils ne financent pas les dépenses publiques ?

S.K. – Le projet de loi donne un ensemble d’instructions. Il dit à la Fed : « Préparez-vous, nous commandons 2,2 trillions de dollars ». Mais parce que le gouvernement dépense plus qu’il ne perçoit en impôt, cette différence devient ce qu’on appelle communément le déficit. Je préfère l’appeler dépenses nettes – la différence entre ce qui est ajouté et soustrait. Lorsque le budget du gouvernement est déficitaire, cela signifie que le gouvernement fait un dépôt de dollars dans l’économie, dans le système financier. Mais quand il enregistre un déficit, disons 3 trillions de dollars, qui était le déficit 2020 aux États-Unis, le gouvernement compense les dépenses déficitaires en vendant des obligations. S’il y a 3 trillions de déficit, nous vendons 3 trillions de nouveaux bons du Trésor. Alors que se passe-t-il si le déficit du gouvernement injecte 3 trillions de dollars dans le système, et le gouvernement en retire 3 trillions et les remplacent par 3 trillions de bon du Trésor ? C’est comme si le gouvernement dépensait les obligations d’États et effectuait son paiement en utilisant une devise porteuse d’intérêts appelée bons du Trésor américain.

LVSL – Y a-t-il un risque, peut-être pas pour les États-Unis, mais disons pour un pays comme le Royaume-Uni, s’il s’engageait dans ce type de déficits à grande échelle et émettait un grand nombre d’obligations ? Cela risquerait-il de provoquer une hausse de ses taux d’intérêt ou une dépréciation de la devise ?

S.K. – Tout d’abord, le Royaume-Uni le fait déjà, il a enchainé les plans de relance Covid les uns après les autres, comme les États-Unis. Si vous lisez Richard Murphy, qui est un ancien conseiller du gouvernement travailliste et qui écrit fréquemment sur ces questions, il regarde cela très attentivement. Il écrit et explique que la Banque d’Angleterre (BoE) a racheté environ 94% de tous les Gilts (bons du Trésor britannique, ndlr) émis depuis mars 2020. En d’autres termes, ils sont déjà dans le scénario que vous postulez. L’une des caractéristiques les plus importantes cependant, du point de vue du MMT, est que le gouvernement britannique n’a jamais besoin d’emprunter la livre sterling à qui que ce soit pour dépenser. Pourquoi le ferait-il ? Il est l’émetteur de la devise. Ce n’est que de la comptabilité interne. Il dépense des livres et remplacent ensuite certaines de ces livres par des Gilts – obligation portant intérêt – mais la Banque d’Angleterre en rachète la plupart. Le but de la vente d’obligations n’est pas de financer le gouvernement, puisqu’au moment où les obligations sont émises, les dépenses ont déjà eu lieu.

LVSL – Vous expliquez dans votre livre que le gouvernement n’a pas à nécessairement besoin d’émettre les obligations d’États pour compenser cette création monétaire. Mais s’il en émet en grande quantité, cela pourrait-il envoyer un mauvais signal au marché et provoquer une dévaluation de la monnaie, un effondrement du taux de change ?

S.K. – Je dirais les choses quelque peu différemment. Les obligations sont de l’argent. Le gouvernement est l’émetteur de deux instruments. Dans le livre je parle de billet vert (les liquidités – monnaie papier, pièces ou électronique, ndlr) et de billet jaune (les obligations ou bons du Trésor, ndlr). Si je suis le gouvernement américain, j’émets des billets verts et des billets jaunes, et je peux choisir dans quelle proportion. Je n’ai besoin de personne pour acheter mon papier jaune, c’est un cadeau que je vous fait si je choisis d’en offrir. Ce n’est qu’un dollar portant intérêt. Je vous donne des intérêts, c’est une subvention. Les intérêts que je paie deviennent votre revenu. Ainsi, le gouvernement britannique n’a pas à émettre des Gilts, il n’a pas à vendre du papier jaune, il peut simplement dépenser et laisser les livres sterling dans le système. C’est ensuite à la banque centrale de choisir si elle veut payer des intérêts sur les soldes de réserves accumulés, c’est une décision de politique monétaire. Ce que permettent les obligations, c’est d’écouler une partie de l’argent que le déficit public a créé. Donc, si vous avez un déficit de 3 trillions de dollars et que vous vendez 3 trillions de dollars d’obligations, vous faites le choix de remplacer le papier vert par du papier jaune. Ces obligations génèrent des intérêts, vous augmentez donc la valeur de ces dollars.

« Les obligations d’État sont un cadeau fait aux riches. »

Maintenant, vous arrivez à la question de savoir ce qu’il advient du taux de change. Va-t-il diminuer en raison des dépenses gouvernementales plus importantes ? Peut-être. Mais regardez le Japon. Nous n’avons tout simplement pas de preuves solides qu’il existe une relation entre la taille du déficit et le taux de change. Le Japon a enregistré un déficit public important au cours des trente dernières années, il a la plus large dette du monde, son ratio dette / PIB est de 250 à 270%. J’étais au Japon à l’été 2019, j’ai parlé aux législateurs et je suis intervenu à la Diète (le parlement du Japon). Tout le monde s’inquiétait de la valeur du yen : « Le yen est trop fort, le yen est trop fort ». Trois décennies de déficit important et leur inquiétude est que leur monnaie est trop forte ! Ce que je dis, c’est qu’il faut être très prudent avant de supposer qu’avoir recours à la planche à billet et augmenter le déficit conduit à l’effondrement de la monnaie ou à une baisse du taux de change. Ça ne marche pas comme ça.

LVSL – La Théorie moderne de la monnaie (MMT) affirme que la limite n’est pas budgétaire, elle ne provient pas du niveau d’endettement mais de l’inflation, et propose différents outils pour contrôler l’inflation, comme le taux d’imposition et la garantie à l’emploi. Pouvez-vous expliquer comment fonctionnerait la garantie à l’emploi et en quoi elle est différente de la manière traditionnelle d’utiliser le taux de chômage pour contrôler l’inflation, l’approche NAIRU (Non Accelerating Infaltion Rate of Unemployement ou TCIS pour Taux de chômage à inflation stationnaire) utilisé par les banques centrales ?

Stephanie Kelton – Bien sûr. Permettez-moi de dire une chose avant tout, car je pense qu’il y a beaucoup de malentendus sur la façon dont la MMT lutterait contre les tensions inflationnistes. Beaucoup de gens disent que la solution préconisée par la MMT est d’augmenter les impôts. Ce n’est pas le cas. Ce n’est absolument pas correct. Si vous lisez l’article du Financial Times de Scott Fullwiler et Nathan Tankus, ils expliquent comment la MMT combat l’inflation. Et je tiens à dire publiquement que pour lutter contre l’inflation, il faut savoir d’où elle vient. Et à l’heure actuelle, ce que fait la Fed, c’est de suivre une politique unique qui lutte contre toute inflation de la même manière : en augmentant les taux d’intérêts. En partant du principe que cela fonctionne tant bien que mal contre toutes les pressions inflationnistes. Tout d’abord, ce n’est pas le cas. Deuxièmement, l’augmentation des taux d’intérêts pourrait entraîner une hausse de l’inflation. C’est l’une des idées clés du MMT que personne ne comprend. La pensée traditionnelle suppose que l’augmentation des taux d’intérêts combat l’inflation, alors que le MMT dit que l’augmentation des intérêts pourrait être la cause de l’augmentation de l’inflation. Vous avez mentionné le NAIRU. En effet, la façon dont la Fed a fonctionné pendant des décennies est de regarder le taux de chômage officiel et de dire : « Eh bien, nous imaginons qu’il existe un taux de chômage naturel et que si vous laissez le taux de chômage tomber trop bas, l’inflation commence à s’accélérer ». Cette approche fait écho à la courbe de Phillips et ce genre de notions. Les banques centrales disent : « Je pense que le NAIRU est probablement de 5%, donc si le chômage s’approche de 5%, je commence à m’inquiéter, si je le vois descendre à 4,8% – 4,9%, je panique sérieusement parce que je pense que l’inflation est sur le point d’accélérer. Alors j’augmente le taux d’intérêt ». La MMT dit qu’il doit y avoir un meilleur moyen de faire face aux tensions inflationnistes, un moyen qui n’impliquent pas de prendre en otage des millions de personnes forcés à rester au chômage.

Quand on dit « Trop de gens trouvent un emploi : c’est mauvais, nous devons arrêter cela », comment peut-on arrêter cela ? En essayant d’augmenter le taux d’intérêt. La MMT dit : « Regardez, vous pourriez utiliser le plein emploi comme point d’ancrage des prix, et vous le faites par cette idée d’emploi dans la fonction publique ou de garantie à l’emploi où vous créez une option publique sur le marché du travail ». Et vous ancrez le prix d’un bien dans l’économie, d’un service, de la main-d’œuvre. Et vous pourriez dire que nous voulons que ce prix corresponde à un salaire décent et inclure un régime d’indemnisation, un salaire et des avantages sociaux. Et quiconque souhaiterait avoir ce package pourrait l’avoir. Si vous n’aimez pas votre travail parce que votre patron change constamment vos horaires et que vous ne connaissez jamais votre emploi du temps du jour au lendemain et que vous ne pouvez pas organiser votre garde d’enfants… vous pouvez démissionner.

« Le chômage coûte cher et nous en supportons tous le cout. Nous pourrions l’éliminer avec la garantie à l’emploi. »

Si votre patron vous harcèle sexuellement au bureau, vous pouvez démissionner. Si vous ne trouvez pas d’emploi dans le privé, vous aurez toujours une offre d’emploi dans le cadre de ce programme. Les avantages sont nombreux. Le fléau du chômage est social et économique. Je veux dire, mon dieu ! Le chômage coûte cher. Il faut beaucoup d’argent pour entretenir l’appareil institutionnel qui s’occupe du chômage, les agences pour l’emploi, tous les programmes sociaux qui existent pour compenser les bas revenus et lutter contre la pauvreté. Le chômage coûte cher, nous en supportons tous le coût. Nous pouvons l’éliminer. Il suffit de mettre un emploi public à la disposition de quiconque en fait la demande. A partir de ce moment-là, vous avez un nouveau stabilisateur automatique puissant en place, donc lorsque l’économie traverse son cycle habituel d’expansion et de récession, au lieu de jeter des millions de personnes au chômage, lorsque l’économie ralenti et entre en récession, ces personnes peuvent être immédiatement absorbées dans le programme de garantie à l’emploi. Ils conservent un emploi, leurs revenus sont pris en charge, leurs avantages sociaux sont maintenus et ils font quelque chose d’utile pour leur communauté. Pas besoin de leur dire « Oh vous n’avez pas de travail, pourquoi ne déménagez-vous pas dans cette ville loin là-bas ? ». Ils peuvent rester là où ils sont dans leur communauté avec leurs amis, là où se trouve leur famille. Et vous avez créé des emplois et du travail pour eux. Vous mettez un plancher sous les revenus, cela tronque la récession, la reprise s’enclenche plus tôt et à mesure que l’économie se rétablit, les travailleurs peuvent réintégrer un emploi dans le secteur privé. Et l’avantage du prix d’ancrage est que les employeurs disposent d’une réserve de travailleurs actifs dans laquelle ils peuvent puiser pour embaucher, contrairement à ce que nous avons actuellement, qui est une réserve passive de chômeurs. Janet Yellen et Jerome Powel s’inquiètent de l’effet du chômage de longue durée : les employeurs n’aiment pas embaucher des chômeurs, ils s’inquiètent de la détérioration de leurs habitudes de travail et de leurs compétences. Avec la garantie à l’emploi, les gens peuvent conserver un travail et préserver leurs compétences. Et ils sont prêts et disponibles pour le secteur privé lorsqu’il recommence à embaucher.

LVSL – Vous avez partiellement répondu à ma prochaine question. Certains reprochent à la garantie à l’emploi de ne pas être suffisamment transformatrice, de ne pas remettre en question le rapport de force capital travail. Mais vous avez souligné le fait qu’elle ferait concurrence au secteur privé en garantissant des emplois d’une certaine qualité, ce qui permettrait à un travailleur de refuser ou quitter un mauvais emploi. Cependant, on peut s’interroger sur le soutien d’une partie du monde de la finance à la MMT. Des gens comme l’économiste en chef de Goldman Sachs, de HSBC, ou quelqu’un comme le milliardaire Ray Dalio (gestionnaire du fonds spéculatif privé Bridgewater Associates) valident les affirmations centrales et la logique de la MMT. On pourrait y voir le signe que le MMT ne menace pas la structure du pouvoir, la structure de propriété des moyens de production et n’a pas d’incidence sur la répartition du pouvoir entre le capital et le travail…

S.K. – Attendez ! Quand je dis que le MMT démontre que l’État n’a pas besoin d’emprunter pour financer son déficit, selon vous, qui est le plus menacé ? La réponse est clairement Wall Street. Parce que nous expliquons qu’en compensant son déficit avec des emprunts, avec la vente de bons du Trésor, le gouvernement fait un énorme cadeau aux personnes qui ont déjà de l’argent. C’est pourquoi Warren Mossler appelle les bons du Trésor un UBI, un « revenu universel des détenteurs d’obligations ». Il dit : « Ce ne sont que des subventions pour les gens qui ont déjà de l’argent ». Une façon pour les gens qui ont déjà des dollars de les échanger contre plus de dollars, contre des dollars qui s’amplifient avec le temps grâce aux intérêts. Les financiers ne prennent aucun risque, nous n’avons pas besoin d’eux, ces gens ne sont pas le centre du monde. Mais dans le système actuel, nous traitons les détenteurs d’obligations comme des rois. Les marchés financiers sont aux commandes. Si Wall Street décide que cela suffit, que le déficit gouvernemental devient trop important, ils peuvent tout bloquer. En faisant une grève de l’investissement, avec des fuites de capitaux, entre autres. Donc nous nous trouvons supposément dans un monde où nous sommes dépendants des riches. Nous avons besoin de leur argent pour financer l’État, nous ne pouvons pas nourrir un enfant affamé ou réparer un pont en ruine sans les taxer pour qu’ils payent pour cela. Nous partons du principe que nous avons besoin des détenteurs d’obligations d’État et que nous devons être prudents et responsables sur la façon dont nous gérons les finances publiques parce que si nous fâchons Wall Street, ils peuvent tout arrêter, mettre l’économie à l’arrêt… La MMT entre en scène et dit : foutaises ! Nous n’avons pas besoins de ces gens-là.

« Les riches, Wall Street et les financiers ne prennent aucun risque, nous n’avons pas besoin d’eux, ils ne sont pas le centre du monde. »

Et je vais dire un mot à propos de Ray Dalio, parce que j’ai écrit une critique de son livre en trois volumes sur la crise de la dette, et je le suis depuis plusieurs années. Ce sur quoi il a écrit, c’est les fourches caudines. Les fourches arrivent ! Dalio est l’un des rares ultra riches de Wall Street à dire qu’il y a trop d’inégalités. « C’est allé trop loin et si nous ne faisons rien pour apporter des améliorations matérielles aux classes moyennes et populaires pour les élever, ils vont venir nous chercher ». Il a peur. Il a peur de ce que cela signifie pour la démocratie. Il s’inquiète de ce que cela produirait si des dizaines de millions de personnes descendent dans la rue et se retournent contre le système, contre le capitalisme. Donc, dans la mesure où il valide la MMT, c’est parce qu’il reconnaît que le MMT permettrait un système plus humain et social qui prendrait mieux soin des personnes qui souffrent vraiment sur le plan économique et que si nous ne le faisons pas, des gens comme lui vont se retrouver à l’autre extrémité des fourches caudines.

LVSL – Plus tôt, vous avez pris l’exemple du Japon pour répondre à la question du taux de change. Qu’en est-il de leur problème de déflation ? Le MMT a-t-il un point de vue différent sur la façon de sortir de cette situation de déflation, que certains économistes craignent de voir arriver en Europe ?

S.K. – Ils luttent contre la pression déflationniste depuis trente ans, depuis l’effondrement du marché immobilier. Ils aimeraient voir une inflation à 2%, mais ils ne peuvent pas atteindre 2%. S’ils obtiennent 1%, ils sont déjà satisfaits. Nous estimons que ce qu’ils pensent bien faire pour aider à relancer l’économie et à faire monter l’inflation est contre-productif. Ils pensent qu’ils appuient sur l’accélérateur, mais ils appuient en réalité sur les freins sans le savoir. Cela fait deux décennies qu’ils ont recours au Quantitative Easing (QE ou Assouplissement quantitatif), et ils ne parviennent pas à atteindre leur objectif d’inflation à 2%. À un moment donné, quelqu’un devrait réaliser que cela ne fonctionne pas, non ? Les taux d’intérêts nul ou négatif ne fonctionnent pas de cette façon.

Dès que le Japon commence à avoir recours à la politique budgétaire pour soutenir la croissance, là ils obtiennent des résultats. Mais ils voient alors le déficit augmenter, ils paniquent et augmentent la taxe sur la consommation (TVA). Et à chaque fois qu’ils l’augmentent, ils entrent en récession. C’est une des raisons pour laquelle j’y suis allé en 2019, à l’invitation de législateurs japonais et de membres du gouvernement. Ils me disaient que « notre gouvernement est sur le point d’augmenter à nouveau la TVA. Nous pensons que c’est une erreur ». Ils ont formé un groupe d’études, invoquant la MMT au Parlement, ils ont dit « Nous ne devrions pas faire ça, la MMT nous dit que… » alors ils m’ont dit: « Venez donner une conférence sur la MMT au parlement pour les membres du gouvernement ». C’était avant le vote pour cette hausse d’impôt. Ils m’ont dit « Aidez-nous à arrêter ça » et j’ai dit « Ok, je viendrai faire ce que je peux !». J’ai donné des conférences de presse nationales pendant deux à trois jour, devant des centaines de journalistes, pendant de longues heures. Je l’ai dit autant de fois et autant de façons que je pouvais : ne relevez pas le taux de TVA ! Ils l’ont fait, et l’économie a commencé à ralentir.

LVSL – L’assouplissement quantitatif (QE) provoque souvent une peur de l’inflation. Il a pourtant également été pratiqué en Europe et aux États-Unis sans produire ce résultat.

S.K. – Les gens voient le QE comme un outil de soutien monétaire. Les économistes du MMT n’ont jamais vu le QE comme une relance monétaire. Alors quand Bernanke a annoncé qu’il allait commencer à suivre le Japon et faire du QE vers 2009, nous avons dit « Pourquoi ? » Et j’ai écrit : « Cela ne fonctionnera pas comme vous le pensez » parce que le QE n’est qu’un échange d’actifs, vous retirez tous les titres, produits dérivées et les bons du Trésor du bilan du secteur privé et les remplacez par des réserves de liquidités. C’est comme cela que la Fed effectue un achat. Elle achète les obligations et crédite le compte de réserve du vendeur. Alors maintenant, la Fed détient les bons du Trésor et les produits dérivés, qui sont porteurs d’intérêts, de sorte que la Fed récupère tous les intérêts qui seraient allé au secteur privé. La Fed collectait 60 à 90 milliards d’intérêts annuels et les remettait chaque année au Trésor. Ce sont des revenus qui auraient été gagnés par le secteur privé et qui ont été retirés comme s’ils avaient été taxés. Le QE fonctionne comme un impôt. Il supprime tous les revenus issus des intérêts et les remplace par des liquidités qui ne produisent pas d’intérêts. Il y a donc un biais déflationniste. Vous espérez que, en faisant cela, vous ferez baisser les taux d’intérêt à long terme et que les gens voudront peut-être emprunter et dépenser davantage parce que les taux à long terme vont baisser. Peut-être qu’ils refinanceront leurs emprunts et libéreront des flux de trésorerie, peut-être qu’ils vont dépenser un peu plus, peut-être que vous obtenez un effet de richesse. C’est ce dont Bernanke a parlé. C’est à dire amener les gens à rechercher des rendements financiers plus élevés, donc acheter d’autres classes d’actifs. Les prix des actifs augmentent et vous obtenez un effet de richesse, de sorte que les gens qui voient leur patrimoine augmenter dépensent plus. C’était l’objectif déclaré. Mais cela n’a pas produit la consommation espérée, celle qui devait provenir de cet effet de richesse. Le QE n’a pas conduit à un grand boom des investissements ; ça a principalement ressembler à un placebo. C’est ainsi que nous l’avons analysé de notre côté, à la MMT.

LVSL – La MMT préconise plutôt de dépenser directement dans l’économie, d’utiliser des mesures de relance budgétaire au lieu de la politique monétaire conventionnelle ?

S.K. – La politique monétaire conventionnelle, qui consiste simplement à abaisser le taux d’intérêt, fonctionne en incitant les gens à s’endetter. De par sa conception, c’est ainsi que cela fonctionne. Vous abaissez le taux d’intérêt parce que vous voulez que quelqu’un emprunte et dépense. Mais quand quelqu’un emprunte, il a une dette. Je suis un utilisateur de devises, donc si j’emprunte pour acheter une maison ou une voiture, oui, je stimule l’économie avec mes dépenses. Mais je suis obligé de rembourser ces prêts. La politique fiscale fonctionne en générant des revenus pour les gens, c’est très différent. Le Congrès va distribuer des chèques de 1400 $ aux gens, plus 300 $ d’allocations chômage par semaine aux demandeurs d’emplois et 3000 $ par enfants aux familles. C’est de l’argent gratuit qui vous revient directement et sans contrepartie. C’est donc très différent. Vous avez évoqué plus tôt l’aspect psychologique, l’effet comportemental. Vous pouvez imaginer que l’impact d’une politique budgétaire sera très différent de celui d’une politique monétaire classique. La psychologie du consommateur est différente lorsque on lui octroie un chèque plutôt qu’un prêt.