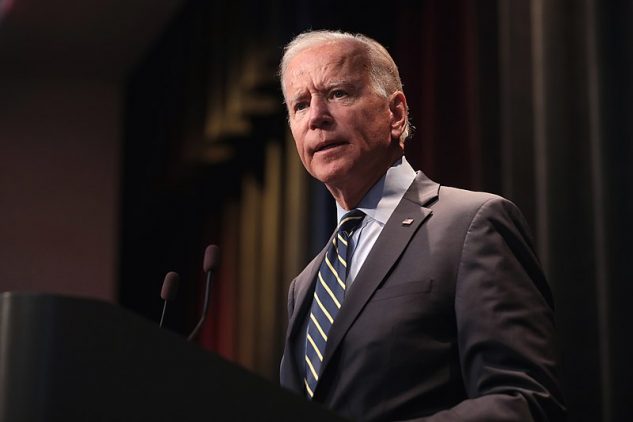

On connaît la fascination de l’establishment français pour les démocrates américains, et son empressement à se lover dans les multiples réseaux atlantistes. On connaît les liens tissés entre l’alt-right américaine et les extrêmes droites européennes. À présent, est-ce au tour de la gauche – y compris celle opposée au néolibéralisme – de contribuer à la pénétration du softpower américain en France ? L’enthousiasme manifesté par de nombreux représentants des partis de gauche – que tout oppose parfois – pour la politique de Joe Biden et son plan de relance a de quoi interroger. Calquant sans nuances le contexte américain sur la politique française, ils passent sous silence les conditions de possibilité d’un tel plan de relance – une banque centrale accommodante – et les privilèges structurels des États-Unis par rapport au reste du monde.

« Plutôt Joe Biden qu’Emmanuel Macron » : c’est Olivier Faure qui s’est fendu de cette déclaration, mais elle est symptomatique de l’esprit qui règne au sein de la gauche française.

Le « camarade » Joe Biden : la grande lueur à l’Ouest

Parmi les enthousiastes face à l’élection de Joe Biden, on trouve les nostalgiques de la présidence de François Hollande, ravis d’entendre le chef d’État américain multiplier les déclarations sur le thème mon ennemi, c’est la finance.

On trouve également les atlantistes traditionnels, qui poussent un soupir de soulagement à l’idée de voir les États-Unis durcir leurs relations avec la Chine et la Russie. La diplomatie offensive de Joe Biden permettra de « rétablir une forme d’équilibre dans nos relations avec la Russie », déclare le député européen Raphaël Glucksmann. Comprendre : le renforcement du leadership américain aura pour effet de limiter « l’ingérence russe » à laquelle est confronté le continent européen (dominé, il est vrai, par un système financier basé à Moscou, soumis à des sanctions draconiennes payées en roubles, infesté de think-tanks pro-russes, victime d’une politique prédatrice de rachats d’entreprises menée depuis le Kremlin, mis sur écoute par les services secrets de Russie…).

On trouve aussi des personnalités au discours plus radical, qui apprécient la dimension sociale de la politique de Joe Biden. Le secrétaire général du Parti communiste français, Fabien Roussel, ne trouvait pas de superlatifs assez élevés pour décrire le plan de relance américain (« révolutionnaire », « incroyable »). « J’ai l’impression que Joe Biden a pris sa carte au PCF », ajoutait-il – suscitant l’ire de « camarades » un brin plus orthodoxes.

Consensus, donc, entre des communistes et ceux qui en 2016 n’excluaient pas de rejoindre la campagne d’Emmanuel Macron. De quoi cette grande lueur à l’Ouest est-elle le nom ?

Fabien Roussel comme Olivier Faure prennent appui sur la politique de Joe Biden pour critiquer celle d’Emmanuel Macron. Pour tempérer leur enthousiasme – et accessoirement défendre le président français – les journalistes leur opposent une objection dérangeante : « Mais peut-on comparer la France et les États-Unis ? ». Cette fois, on est bien obligé de donner raison aux journalistes dans leur scepticisme.

La souveraineté monétaire : tabou de la gauche

Les chiffres du plan de relance américain (5 400 milliards de dollars) laissent songeur ; ils réduisent celui de l’Union européenne (750 milliards d’euros) à des proportions lilliputiennes. Si l’on comprend a priori l’enthousiasme de la gauche française, encore faut-il s’intéresser aux modalités de financement de ce plan de relance.

Il est ici question de souveraineté monétaire. La Federal Reserve Bank (Fed) n’est pas entièrement indépendante du pouvoir politique : ses statuts légaux la définissent comme « indépendante au sein du gouvernement » (within the government). Ce n’est pas le cas de la Banque centrale européenne (BCE).

C’est ici que le bât blesse : la première partie du plan, votée en mars 2021, n’a pas été financée par l’impôt mais par l’emprunt. D’un montant de 1.900 milliards de dollars, elle vise à faciliter la consommation des ménages. Les deux prochains volets de ce plan, dédiés aux dépenses sociales et en infrastructures, devaient à l’origine faire suite à une hausse de l’imposition sur le capital (à 28 %, contre 21 % aujourd’hui). Mais Joe Biden multiplie à présent les signes de renoncement.

Les démocrates assurent que l’intégralité des 3 500 milliards de dollars restants pourront être couverts par les ressources de l’État américain, même sans élévation de l’impôt sur le capital (grâce, notamment, à la lutte contre la fraude fiscale et un bras de fer avec l’industrie pharmaceutique). Dans un contexte d’opposition systématique de la part des républicains, de fracturation du parti démocrate entre un establishment libéral et une aile proche de Bernie Sanders, et de volonté de la part de Joe Biden d’aboutir à un consensus bipartisan, de telles déclarations relèvent cependant de la gageure ; on peut douter que l’intégralité des mesures visant à financer les 3 500 de dollars aboutissent. Auquel cas, le déficit sera comblé par un nouvel emprunt.

NDLR : Pour une analyse des clivages internes au Parti démocrate, lire sur LVSL l’article de Politicoboy : « L’establishment démocrate poursuit sa guerre contre les partisans de Bernie Sanders : le cas Nina Turner »

Doit-on pour autant en conclure que Joe Biden a édulcoré son plan de relance et trahi ses promesses électorales ?

Aucunement : les États-Unis disposent d’un système monétaire et financier qui, telle une pierre philosophale, leur permet de faire entrer une quantité a priori illimitée d’argent dans les caisses de l’État sans accroître la fiscalité. Leur Banque centrale, la Federal Reserve Bank (Fed), a pris depuis 2008 une série de mesures destinées à soutenir l’économie américaine et les dépenses budgétaires du gouvernement. Outre une utilisation massive de l’assouplissement quantitatif visant à racheter les dettes bancaires afin de garantir une liquidité constante, elle a acquis de nombreuses obligations émises par l’État américain, procédant de fait au financement monétaire de l’économie américaine.

Certains élus de gauche défendent une utilisation similaire de la Banque centrale européenne (BCE). Le système américain de financement des dépenses publiques est-il applicable outre-Atlantique ?

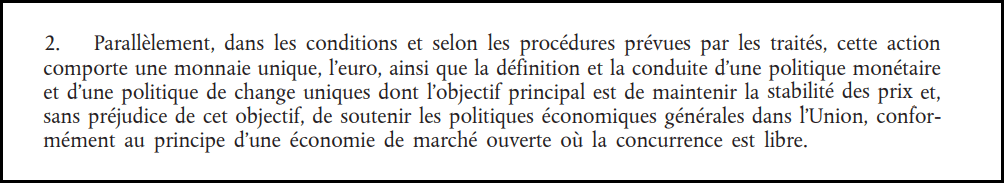

Il est ici question de souveraineté monétaire. La Fed n’est pas entièrement indépendante du pouvoir politique : ses statuts légaux la définissent comme « indépendante au sein du gouvernement » (within the government), et précisent qu’elle doit agir « dans le cadre des objectifs économiques et financiers d’ensemble établis par le gouvernement ». Bien que statutairement indépendant du pouvoir politique, son président, nommé une fois tous les quatre ans par le chef d’État (avec ratification du Congrès), ne peut donc accéder à ce poste qu’avec l’aval de la majorité. De plus, il possède comme mission légale la lutte contre le chômage, aux côtés de celle contre l’inflation – quand la BCE possède pour « objectif principal » le maintien de la stabilité des prix.

L’indépendance de la BCE est quant à elle bien plus marquée. Le Traité sur le fonctionnement de l’Union européenne (TFUE) la définit comme « indépendante dans l’exercice de ses pouvoirs », et somme « les institutions (…) de l’Union [européenne] ainsi que les gouvernements des États membres » de « ne pas chercher à influencer » les membres de sa direction. Son président y est nommé tous les huit ans, à l’issue d’une procédure impliquant les chefs d’État européens, le Parlement et le Conseil des gouverneurs de la BCE. La possibilité pour une majorité politique européenne d’initier une rupture avec les dogmes anti-inflationnistes de la BCE apparaît donc bien plus restreinte.

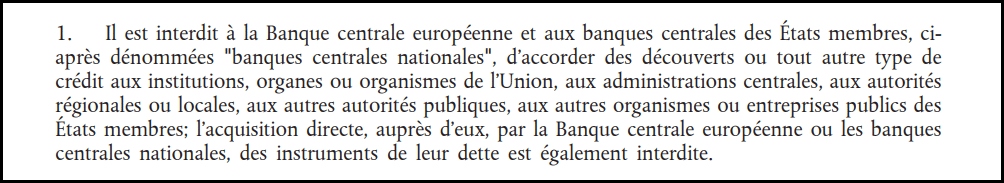

Quand bien même un alignement des planètes devrait se produire, et une majorité de gouvernements de gauche proposer une présidence hétérodoxe à la tête de la BCE, les traités européens ne souffrent d’aucune ambiguïté : la BCE n’est pas habilitée au financement monétaire de l’économie. Celui-ci est expressément interdit depuis Maastricht. Et on sait que la modification des traités requiert l’approbation unanime des États-membres de l’Union…

D’aucuns objecteront que l’assouplissement quantitatif pratiqué par la BCE sous l’impulsion de Mario Draghi constitue une forme indirecte mais bien réelle de financement monétaire de l’économie européenne. Que la Banque centrale acquière des obligations d’État sur le marché primaire (comme c’est le cas de la Fed), ou qu’elle les rachète sur le marché secondaire (comme c’est le cas de la BCE), l’effet est le même : elle se porte garante des dettes étatiques – facilitant le financement du budget et rassurant les marchés. En s’inscrivant dans les pas de son prédécesseur, Christine Lagarde initie bel et bien une rupture avec la lettre des traités, ainsi, pourrait-on ajouter, qu’avec l’esprit ordolibéral de la construction européenne.

NDLR : Sur ce sujet, lire sur LVSL l’article d’Eugène Favier-Baron, Pablo Rotelli et Vincent Ortiz : « Pourquoi la crise du coronavirus impose de faire le procès de l’Union européenne »

L’action de la BCE et de la Fed sont pourtant inassimilables. L’assouplissement quantitatif de la première est une grâce concédée aux États par le Directoire de la BCE, destinée à prévenir un effondrement financier. Mesure conjoncturelle et para-légale, elle est à la merci du moindre retournement de conjoncture. L’achat d’obligations pratiqué par la Fed est au contraire une pratique ordinaire, encouragée par le droit américain, qu’aucune contingence politique ne semble pouvoir menacer. On voit mal la Fed refuser de financer l’État américain sous le prétexte qu’il serait trop dispendieux. On imagine au contraire très bien la BCE cesser son programme d’assouplissement quantitatif si un État européen en profitait pour mettre en place un plan de relance allant à l’encontre des dogmes austéritaires de l’Union européenne.

La Cour de justice de l’Union européenne (CJUE) a du reste déclaré à plusieurs reprises que l’assouplissement quantitatif devrait être stoppé net s’il donnait un blanc-seing aux États en leur permettant d’initier une politique budgétaire hétérodoxe. L’arrêt du 16 juin 2015 précise que l’assouplissement quantitatif ne doit en aucun cas « soustraire les États membres à l’incitation à mener une politique budgétaire saine ». Pour ce faire, la Banque centrale doit éviter que « les conditions d’émission d’obligations souveraines soient altérées par la certitude que ces obligations seront rachetées par la BCE après leur émission ».

Penser l’application, en Europe, d’un plan de relance à l’américaine, implique donc de s’intéresser aux obstacles juridiques qu’il rencontrerait, de prendre acte de son incompatibilité potentielle – pour ne pas dire probable – avec les traités européens, et de songer, in fine, à une rupture avec ces traités et la monnaie unique, afin de permettre aux États de mener une politique monétaire souveraine. Mais on sait à quel point il s’agit d’un sentier épineux pour la gauche. Sans même évoquer le Parti socialiste – intégralement acquis aux dogmes européens depuis 1983 et la défaite en interne de Jean-Pierre Chevènement – ou Place publique – ataviquement pro-européen –, le Parti communiste français lui-même a renoncé à proposer une rupture avec le cadre européen depuis la signature du Traité de Maastricht, qu’il avait pourtant vivement combattu. La France insoumise se démarque en portant une critique offensive de l’Union européenne ; on peut cependant noter qu’elle est revenue à un discours plus consensuel sur cette question depuis les élections européennes de 2019 – après avoir ouvert une brèche audacieuse deux ans plus tôt.

Les privilèges de l’empire

Cet enjeu – non négligeable – mis à part, la volonté de transposer, en Europe le plan de relance des démocrates américains, se heurte à un autre obstacle.

Une fois encore, les modèles de consommation des États-Unis (puissance importatrice, stimulant la consommation de sa population par l’endettement) et de l’Allemagne (puissance exportatrice, compensant les faibles salaires de ses habitants par des excédents massifs) entrent en parfaite harmonie. Au détriment du reste de l’Europe.

On ne peut comprendre le système financier américain si l’on ne s’intéresse à la complexion économique bien particulière des États-Unis. Ceux-ci parviennent à concilier faible imposition sur le capital (notamment depuis le mandat de Ronald Reagan), dépenses publiques élevées (en particulier dans le domaine militaire) financées par l’endettement public, et déficits commerciaux records permettant de maintenir une consommation importante par l’importation de produits à bas coûts du monde entier. Pour n’importe quel autre pays, un tel déséquilibre de la balance commerciale (couplé à une utilisation massive du financement monétaire) entraînerait une dépréciation marquée de sa monnaie.

Mais le dollar, fortement demandé dans le monde entier, est assuré contre ce risque par son seul statut de monnaie de réserve internationale. Tel est le privilège induit par la domination de la hiérarchie monétaire globale : ni les déficits accumulés par les Américains ni leurs politiques monétaires hétérodoxes n’ont d’implication notable sur la valeur de leur devise. Ainsi, les États-Unis peuvent significativement améliorer le niveau de vie de leur population par des plans de relance fondés sur l’emprunt et le financement monétaire, sans questionner l’inégalité fiscale de leur modèle.

NDLR : Pour une discussion sur le système monétaire et financier américain, et les leçons que pourraient en tirer les Européens, lire sur LVSL l’entretien réalisé par Politicoboy avec Stephanie Kelton, l’une des principales représentantes du courant Modern Monetary Policy (MMT) : « Pour garantir le plein emploi, sortir du mythe du déficit »

Est-ce le cas de l’autre côté de l’Atlantique ? Dans l’hypothèse où la France initierait un tel plan de relance, l’appartenance à la zone euro la protégerait contre le risque d’une dépréciation à marche forcée de sa devise. Mais il faut aussi s’intéresser à ce qu’il adviendrait dans ce même pays une fois sorti de la monnaie unique (étant entendu que cette sortie pourrait se révéler le corollaire nécessaire à un tel plan de relance). Dans ce contexte, le cumul du déficit commercial, déjà l’un des plus importants d’Europe, et de pratiques monétaires hétérodoxes, pourrait conduire la monnaie française à chuter de manière significative.1 Le recours à une fiscalité progressive pourrait alors s’avérer incontournable, quand il n’est que facultatif aux États-Unis.2

Il ne s’agit pas ici de justifier la rigueur budgétaire ou l’orthodoxie monétaire. La France ne partage certes pas le « privilège exorbitant » du dollar, mais elle ne vit pas sous l’épée de Damoclès d’une forte inflation ou d’une dépréciation imminente de sa monnaie – à l’instar de nombreux pays émergents. Tout en gardant à l’esprit les acquis importants de la Modern Monetary Theory (MMT) et des solutions à base de création monétaire popularisées par plusieurs think-tanks3, il n’est cependant pas interdit de s’interroger sur les contraintes internationales qu’encourrait la France si elle mobilisait massivement sa Banque centrale pour financer son économie.

Signe de l’absence de regard critique de la gauche à l’égard de l’administration Biden : la question des implications internationales de son plan de relance n’est même pas posée.

Pour les pays émergents d’abord. Un nombre important d’entre eux est soumis à une dollarisation plus ou moins poussée.4 En conséquence, lorsque les taux d’intérêt américains varient, ceux des pays émergents tendent à suivre. La Fed, ayant récemment relevé ses taux pour contrecarrer une hypothétique surchauffe, enclenche de ce fait une légère hausse des taux de ces pays – qui pour certains, bien loin de bénéficier d’un plan de relance à l’américaine (lequel pourrait justifier cette hausse des taux), mettent au contraire en place des politiques d’austérité budgétaire !5

NDLR : Pour une analyse de la pénurie de devises qui affecte nombre de pays émergents, lire sur LVSL l’article d’Andrés Arauz : « Triage monétaire : comment le coronavirus révèle les fractures nord-sud », et celui de Pablo Rotelli : « richesse des terres et pauvreté des nations : l’éternelle malédiction des ressources naturelles en Amérique latine ».

Pour l’Europe, ensuite. Les États-Unis affichent déjà un déficit commercial record, consommant bien davantage qu’ils ne produisent. Dans le jeu à somme nulle du commerce international, un accroissement de la consommation des Américains sans accroissement symétrique de la production, aura pour contrepartie une augmentation des importations issues du reste du monde. À l’heure où la Chine affiche sa volonté d’en finir avec son statut de puissance exportatrice, c’est l’Allemagne, du fait de ses excédents records, qui est toute indiquée pour remplir ce rôle.

Une fois encore, les régimes d’accumulation et modèles de consommation des États-Unis (puissance importatrice, stimulant la consommation de sa population par l’endettement) et de l’Allemagne (puissance exportatrice, compensant les faibles salaires de ses habitants par des excédents massifs) entrent en parfaite harmonie. Au détriment du reste de l’Europe, qui souffre déjà des excédents commerciaux allemands. Comme l’écrit Romaric Godin : « Les tensions entre capital et travail au sein de l’Europe semblent alors inévitables (…) Cela pourrait se doubler d’une nouvelle tension entre l’Allemagne et ses alliés, qui pourraient chercher à profiter des opportunités ouvertes par le marché états-unien, et la France et les pays moins exportateurs, qui devront encore améliorer leur compétitivité au prix de coupes sociales et budgétaire ».

L’enfer des travailleurs du reste du monde, envers du paradis des consommateurs américains ? Sans dresser de lien mécanique entre surconsommation américaine et accroissement des pressions austéritaires dans les pays émergents et en Europe, la question des conséquences néfastes du plan de relance américain mérite d’être posée. Il est à cet égard surprenant que la gauche française ne le fasse pas, se contentant de postuler une similarité entre les structures économiques américaines et françaises, et l’absence d’implications des premières sur les secondes.

Mais n’est-ce pas le propre de l’hégémonie de voiler l’asymétrie entre le pays dominant et le pays dominé, et de conduire le second à se penser comme le premier ?

Notes :

1 Une dépréciation de la monnaie serait souhaitable en France dans un premier temps, puisqu’elle permettrait de réduire son déficit commercial.

2 Nous nous plaçons ici ici dans la perspective hypothétique d’un plan de relance massif qui entraînerait sortie de l’euro, financement monétaire de l’économie française (direct ou indirect, via l’assouplissement quantitatif) et panique (simulée ou réelle) des investisseurs. Les facteurs qui pourraient concourir à faire chuter la monnaie française seraient alors multiples : bannissement du pays de certains marchés financiers, attaques spéculatives, accroissement du prix des actifs financiers français et baisse des taux consécutive à l’assouplissement quantitatif, achat de dollars de la part des bénéficiaires de celui-ci…

3 Sous l’impulsion de l’Institut Rousseau.

4 Rares sont les pays émergents qui ont officiellement adopté le dollar comme monnaie à part entière [NDLR : c’est le cas de l’Équateur ; à voir sur LVSL cette conférence de Guillaume Long, chercheur et ex-ministre équatorien, sur la dollarisation du pays]. Plus fréquemment, cependant, le dollar est couramment utilisé par les populations de ces pays comme monnaie para-légale, faisant office d’étalon de référence dans des contextes de forte inflation (au Venezuela ou au Liban par exemple). Quand bien même ce n’est pas le cas, les gouvernements des pays émergents tendent à ancrer le cours de leur monnaie sur celui du dollar. Ces formes plus ou moins poussées de dollarisation limitent l’autonomie de la politique monétaire des pays concernés : si les taux d’intérêt de la Fed subissent une hausse, ceux des pays qui ont ancré leur monnaie au dollar suivent. S’ils s’y refusent, leur monnaie perd en attractivité pour les investisseurs et subit une baisse, ce qui met fin à l’ancrage au dollar.

5 Politiques d’austérité traditionnellement supervisées par le FMI et la Banque mondiale, destinées à permettre à ces pays de leur emprunter… des dollars. Où l’on voit à quel point la servitude monétaire des pays du Sud – soumis à des pressions austéritaires pour avoir accès au dollar, qu’ils ne peuvent pas imprimer mais dont ils subissent pourtant les fluctuations, lesquelles accroissent l’austérité lorsqu’il est en hausse – est l’envers du « privilège exorbitant » des États-Unis.