Le maintien de la stabilité des prix constitue le cœur du mandat des banques centrales. Mais les caractéristiques de l’inflation actuelle, causée par la hausse des prix l’énergie, place les autorités monétaires dans l’inconfort. Celles-ci sont en effet moins bien outillées pour faire face à des chocs d’offre qu’à des chocs de demande. À l’image du bouclier tarifaire français, du Inflation Reduction Act de l’administration Biden et des débats en cours au niveau européen pour plafonner le prix de l’énergie, les incursions des autorités budgétaires dans le domaine réservé des banques centrales se multiplient, jusqu’à réhabiliter une notion que d’aucuns qualifieraient de désuète : le contrôle des prix. Pourtant honni par les modèles micro-économiques classiques et jugé inefficace pour lutter contre l’hyperinflation des années 1970, le contrôle des prix retrouve aujourd’hui ses lettres de noblesse. Un retour qui fait écho à un autre épisode de l’histoire économique : le « Emergency Price Control Act » de 1942, par lequel l’administration Roosevelt a bloqué les prix des produits de première nécessité pour accompagner l’effort de guerre. Article du think-tank Hémisphère Gauche, publié sur Alternatives Economiques.

Une inflation par l’offre qui alimente le risque de récession

L’inflation que connaît actuellement la zone euro est tirée par des facteurs d’offre. Contrairement à une inflation par la demande (c’est-à-dire une augmentation des salaires nominaux ou une politique de crédit expansionniste à volume de production égal), l’inflation actuelle a pour origine l’augmentation du coût des intrants, en particulier celui de l’énergie.

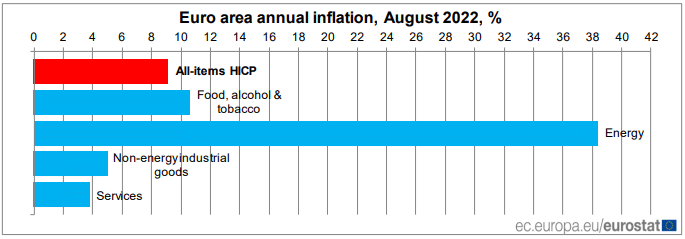

Selon Eurostat, en glissement annuel, l’inflation s’établit à 9,1 % en zone euro en août. Mais sa décomposition reflète des différences importantes entre items : l’augmentation de l’indice des prix atteint 38,3 % pour l’énergie contre seulement 3,8 % pour les services. L’affaiblissement de l’euro face au dollar à un point bas historique renforce cette dynamique : les biens importés en dollar, dont l’énergie, voient leurs prix augmenter.

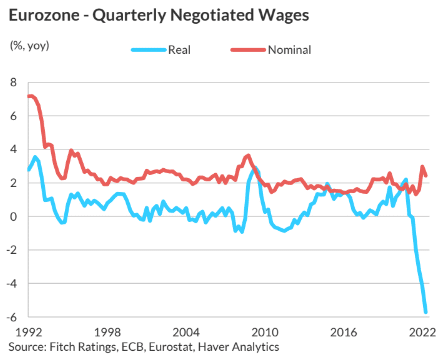

Malgré l’augmentation des salaires nominaux, ceux-ci peinent à suivre l’inflation. Ainsi, les revenus réels s’effondrent en zone euro, laissant présager une chute de la demande adressée aux entreprises. La survenance d’une récession paraît dorénavant inévitable : l’agence de notation Fitch Ratings prévoit une diminution de 0,1 % du PIB de la zone euro en 2023.

Dans l’UE, conformément à l’article 127 du Traité sur le fonctionnement de l’Union européenne (TFUE), l’objectif principal de la Banque centrale européenne (BCE) est de maintenir la stabilité des prix. C’est seulement sans préjudice de cet objectif que la BCE peut également apporter son soutien aux politiques économiques générales de l’Union, dont le « plein emploi » (article 3 du TUE).

L’inflation que connaît actuellement la zone euro et qui perdure depuis le début de la guerre en Ukraine incite la BCE à agir. L’objectif de 2 % contenu dans sa stratégie de politique monétaire doit rester le point d’ancrage des anticipations d’inflation. Or, il existerait un risque de désencrage, y compris parmi les « financially litterate people ». Selon Isabel Schnabel, membre du directoire de la BCE, cela oblige l’autorité monétaire à prendre ses responsabilités, au risque sinon d’être discréditée dans son objectif de stabilité des prix et d’enclencher un cycle d’inflation auto-entretenu. C’est en ce sens que la BCE a relevé ses taux directeurs de 0,75 point le 27 octobre, puis à nouveau de 0,75 point le 2 novembre ; des niveaux inédits depuis 2008.

Des banques centrales en zugzwang

En renchérissant le loyer de la monnaie, la banque centrale retire un soutien important à l’économie européenne alors qu’une récession approche probablement. D’où l’expression de « zugzwang » employée par l’économiste Daniela Gabor dans une tribune dans le Financial Times, qui se rapporte à une situation aux échecs, où un joueur est obligé de jouer un coup qui le fera nécessairement perdre ou dégradera sa position.

C’est finalement la situation peu enviable dans laquelle se trouve la BCE, obligée d’augmenter les taux pour répondre à son mandat, au risque de provoquer ou d’aggraver la récession. Se pose alors la question du contrôle des prix, en particulier des biens de première nécessité, pour lutter contre l’inflation tout en préservant l’activité économique. Une manière pour les gouvernements de venir en appui à la banque centrale, en s’attribuant un objectif de stabilité des prix sans assécher l’accès au crédit.

Le contrôle des prix : une mesure hasardeuse ?

Pour quiconque dispose de notions basiques de microéconomie, le contrôle des prix inspire peu confiance. En fixant un prix au-dessous du prix du marché, le contrôle des prix éloigne des producteurs du marché. Cela se traduit au global par une perte sèche pour l’économie, malgré un effet redistributif a priori favorable aux consommateurs, qui affecte les producteurs (moins de ventes signifie moins de revenus pour les offreurs), mais également les consommateurs (une partie de la demande, à savoir les consommateurs prêts à accepter un prix supérieur au prix fixé, devient non-satisfaite).

Outre l’approche théorique, des expériences historiques tendent à discréditer le recours au contrôle des prix. C’est le cas du gel du prix de l’essence instauré aux États-Unis sous l’administration Nixon en 1971, lors de l’abandon des accords de Bretton-Woods. Cette mesure est vue comme un échec, tant elle est associée à des pénuries et de multiples déboires bureaucratiques. En France, le contrôle des prix défendu par Jean-Luc Mélenchon lors de l’élection présidentielle 2022, et aujourd’hui par la NUPES, est parfois décrit comme une proposition irréaliste, une sorte de fantasme d’extrême-gauche inapplicable en réalité.

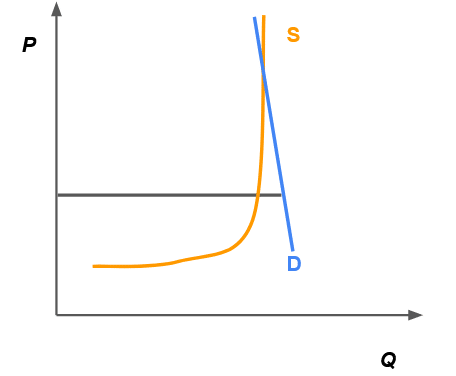

Il apparaît cependant que le marché des biens de première nécessité présente des caractéristiques particulières, qui justifie dans certaines circonstances de recourir au contrôle des prix. Comme le montre l’économiste Sam Levey, dans le cas du marché de l’énergie, la demande (D) est plus pentue que sur un marché classique. L’énergie constitue en effet le bien de consommation inélastique par excellence : une forte variation du prix n’a qu’un impact négligeable sur la variation de la consommation d’énergie, car celle-ci répond à des besoins de première nécessité. Côté offre (S), la quantité produite n’augmente pas fonction du prix, car la production est techniquement contrainte à court terme. Les hausses de prix reflètent en revanche la position de rente des producteurs, si bien que le blocage des prix peut conduire à une redistribution du surplus très largement favorable aux consommateurs, pour une perte sèche globale limitée.

Les conditions d’un contrôle des prix réussi

Face au dilemme des banques centrales, des économistes et chercheurs de renom se sont interrogés publiquement sur le recours au contrôle des prix. La guerre en Ukraine, et ses effets sur le prix du gaz en Europe, a rebattu profondément les cartes d’un débat qui jusque-là donnait très peu de crédit aux partisans d’une intervention directe sur les prix.

Ainsi même Paul Krugman (prix Nobel d’économie 2008, ndlr), au départ très critique, se montre dorénavant plus ouvert à l’idée d’un contrôle des prix dans le contexte européen. Laisser les forces du marché opérer l’ajustement par les quantités lui paraît « grotesquement inéquitable », au sens où, pendant ce temps, les profits colossaux engrangés par les producteurs d’énergie se font sur le dos des familles et des entreprises. Si reverser des chèques ciblés aux ménages paraît tentant sur le papier, Krugman souligne qu’à revenu égal, des ménages peuvent avoir des besoins énergétiques diamétralement différents – rendant cette solution complexe à mettre en œuvre. D’où le recours nécessaire des démocraties au contrôle des prix en temps de guerre.

Isabella M. Weber et Meg Jacobs ont quant à elles publié une tribune dans le Washington Post en août 2022 explicitement favorable au contrôle des prix. Elles reviennent sur l’expérience du « Emergency Price Control Act » de l’administration Roosevelt pendant la Seconde Guerre mondiale. Pour les auteures, l’efficacité du contrôle des prix dépend d’une mobilisation entière de l’économie autour d’un discours politique clair et cohérent. Ceci expliquerait la réussite de la méthode Roosevelt dans la lutte contre l’inflation, à rebours du contrôle des prix opportuniste à la Nixon qui n’y aurait eu recours qu’à des fins électorales. Or le choc inflationniste actuel provoquerait selon elles un momentum rooseveltinen susceptible de coaliser des groupes sociaux hétérogènes – les ménages modestes et les entreprises puissantes fondées sur un modèle low-cost – autour de la lutte contre l’inflation.

L’argumentation dans cet éditorial paraît pour le moins légère : difficile de croire que l’échec ou la réussite d’un contrôle des prix ne tienne qu’à des considérations d’économie politique ou à la personnalité des décideurs. En ce sens, le texte ne rend pas hommage à la profondeur du travail mené par Isabella M. Weber sur le modèle de développement chinois, qui a reposé sur une ouverture lente et progressive de ses marchés, à l’opposé de la « thérapie de choc » appliquée dans les pays d’ex-URSS.

Cette contribution a néanmoins le mérite de mettre en lumière un épisode méconnu de l’histoire américaine – le contrôle des prix de Roosevelt – qui nous invite à comparer les bénéfices et coûts engendrés par les outils classiquement recommandés face à l’inflation comme la hausse des taux directeurs et la baisse de la dépense publique, par rapport à des mesures alternatives mais plus efficaces dans certaines circonstances.

Une ode à l’ouverture intellectuelle, en somme : le débat académique doit toujours montrer aux citoyens et décideurs politiques l’étendue des choix possibles.