Depuis sa création, LVSL assume une ligne éditoriale critique de la construction européenne. Nous avons dédié de nombreux articles aux politiques de la BCE, à l’austérité encouragée par le cadre européen, à la polarisation intra-européenne induite par le marché unique, à l’erreur qu’a constitué le passage à l’euro, ou encore à l’inanité géopolitique de l’Union européenne à l’heure du renforcement des empires. Dans cet article nous donnons la parole à Jean-Claude Trichet. Ancien président de la Banque centrale européenne (2003-2011), il a également été gouverneur de la Banque de France (1993-2003). Dans cet entretien, outre les enjeux européens, il revient notamment sur le développement des BRICS et leur rôle dans une remise en question progressive de l’hégémonie du dollar. Il aborde également les responsabilités des institutions occidentales dans la marginalisation des pays émergents. Entretien réalisé et édité par Julien Chevalier.

LVSL – Dans quelle mesure les initiatives des BRICS, comme la création de la Nouvelle Banque de Développement ou l’établissement d’une monnaie commune, reflètent-elles leur volonté de s’affirmer face aux institutions dominées par l’Occident ? Quelles en pourraient être les implications pour l’équilibre géopolitique mondial ?

Jean-Claude Trichet – Premièrement, je dois dire que nous assistons en ce moment à une rupture importante entre les différents participants à l’économie internationale. Les BRICS apparaissent comme étant symboliquement tous ceux qui ne veulent pas s’aligner sur l’Occident. Mais de là à considérer qu’ils constituent un ensemble homogène, je crois que ce serait exagéré, puisque nous avons clairement, au sein même des BRICS, des pays très importants – je pense singulièrement à la Chine et à l’Inde – qui ne sont pas sur la même ligne stratégique. Cela introduit – au sein même des BRICS, un climat de tension, un enjeu de réflexion contradictoire, qui n’en fait pas, me semble-t-il, exactement un contre-pouvoir mondial. Donc, je considère que les BRICS, pour le moment, forment un club : un club très important, qui entend ne pas s’aligner sur ce qu’on appelle communément l’Occident. Ce n’est donc pas un “contre-Occident”, mais un club non-aligné sur l’Occident. À partir de là, le leadership des BRICS, en ce qui concerne un certain niveau d’opérationnalité et d’incarnation – vous avez cité la Banque de développement –, repose sur deux institutions majeures créées dans le cadre des BRICS. L’une a son siège à Shanghai et l’autre à Pékin, ce qui montre bien l’importance de l’influence de la Chine au sein de ce “club”. Et j’insiste sur cette notion de club, car entre les Émirats arabes unis, l’Arabie Saoudite, la Chine, l’Inde et la Russie, il y a évidemment des différences considérables.

« Les Européens […] n’acceptent pas volontiers de céder leur influence de détenteurs de quotas et d’actionnaires, comme ils le devraient »

L’Occident, dans la mesure où il a été dominant au sein de toutes les institutions internationales depuis la Seconde Guerre mondiale, a de très grandes responsabilités dans la création des BRICS et de leurs banques. Pourquoi ? Tout simplement parce qu’il a eu énormément de mal à reconnaître la montée en puissance des pays émergents et des pays du tiers-monde en général, et à leur faire la place appropriée – une place qu’ils méritent – compte tenu de leurs niveaux de PIB et de leur développement économique spectaculaire. Cette place ne leur a pas été accordée comme elle aurait dû l’être, que ce soit au FMI ou à la Banque mondiale, ou, d’une manière générale, dans la plupart des institutions internationales, pas seulement financières. Il n’est donc pas étonnant que les membres des BRICS, tout en participant bien entendu au FMI et à l’ensemble des institutions internationales, cherchent, en parallèle, à marquer leur volonté de démontrer qu’on ne leur a pas fait la place qu’ils méritaient. En particulier, je dois dire que les États-Unis portent une responsabilité importante dans ce domaine, notamment parce que le Congrès est régulièrement bien plus conservateur que ne l’est l’exécutif américain. Les Européens, eux aussi, ont d’importantes responsabilités, car ils n’acceptent pas volontiers de céder leur influence de détenteurs de quotas et d’actionnaires, comme ils le devraient. La responsabilité est donc partagée, me semble-t-il, en Occident.

LVSL – L’accélération des tensions géopolitiques, comme le conflit en Ukraine et le retour de la grande rivalité sino-américaine avec l’arrivée de Trump, renforce la fragmentation économique. Ces tensions annoncent-elles la fin de la globalisation financière telle que nous la connaissons ?

Jean-Claude Trichet – Ces tensions géostratégiques jouent un rôle évidemment très important d’une manière générale dans l’ensemble des relations, qu’elles soient financières, économiques, commerciales, et bien entendu politiques. Nous sommes en présence d’une rupture, disons, depuis les événements de Crimée et du Donbass, donc depuis l’année 2014. Cela marque la concrétisation d’un monde différent, un monde dans lequel les tensions géopolitiques prennent une importance considérable. La question est : est-ce qu’elles vont, à elles seules, provoquer la fin de la globalisation ? Je dirais que nous sommes à la croisée des chemins. Mais, fort heureusement, je ne suis pas sûr que ces tensions géostratégiques, par elles-mêmes – à condition, bien sûr, qu’elles ne dégénèrent pas en une guerre mondiale – puissent marquer la fin de la mondialisation au sens large.

Que cette mondialisation devienne plus précautionneuse, plus prudente de la part de tous les partenaires, qu’elle intègre des éléments d’assurance, de hedging, contre les risques inhérents aux chaînes de valeur internationale très longues et, par conséquent, très vulnérables aux événements imprévus, je crois que c’est certainement le cas. Nous vivons une période où, par rapport à l’expansion presque indéfinie des chaînes de valeur internationale que nous connaissions auparavant, il y a aujourd’hui davantage de prudence. En revanche, je ne crois pas, pour le moment, que nous soyons à la veille d’un changement monumental du commerce mondial et du système monétaire et financier international. Ce système repose non seulement sur le dollar, mais aussi sur l’euro et, disons, sur les grandes devises convertibles. Actuellement, le dollar reste numéro un avec environ 60 % de l’utilisation de ces devises (réserves de changes, etc.) suivi de l’euro (numéro deux) avec environ 20 %. Pour mémoire, au début de l’euro, la répartition était de l’ordre de 70 % pour le dollar et 20 % pour l’euro. Cette proportion est maintenant de 60-20, ce qui montre une certaine diminution relative de la place du dollar au cours des 25 dernières années dans la structure du système monétaire international.

Cela dit, un vrai changement dans ce système dépendrait, selon moi, de deux événements majeurs qui, à eux seuls, pourraient modifier fondamentalement les choses. Premièrement, concernant les Européens, ce serait la création d’une véritable fédération politique, qui donnerait à l’euro le statut d’une monnaie émise au sein d’une entité politique unique – la Fédération Européenne. Étant signé par cette nouvelle fédération, les instruments financiers en euro auraient la même profondeur et la même liquidité de marché que ceux libellés en dollar. Ce scénario pourrait émerger dans une perspective de long terme et transformerait profondément la structure du système monétaire international. Deuxièmement, un événement peut-être plus précoce bien qu’encore lointain serait la convertibilité totale du yuan (Renminbi). Si le yuan devenait librement convertible, sa position sur la scène monétaire internationale changerait profondément.

LVSL – Face à la diminution relative de l’importance du dollar, pensez-vous qu’il serait opportun d’organiser une nouvelle conférence internationale, à l’image de celle de Bretton Woods en 1944 ? Une telle initiative pourrait-elle aboutir à un nouveau système financier international, intégrant d’autres monnaies ou même une monnaie unique mondiale ?

Jean-Claude Trichet – Je crois que la question que vous posez est importante et qu’il faut peut-être distinguer le court, le moyen terme et le très long terme. À court et moyen terme, je dirais que nous avons un élément qui me paraît très important. Nous n’avons plus, comme avant la Deuxième Guerre mondiale, un étalon-or, l’étalon monétaire universel, accepté comme tel. Pas davantage, comme après la deuxième guerre mondiale, un étalon de change-or, où le dollar était pris comme ancre du système monétaire international, mais avec sa convertibilité en or, ce qui faisait que l’on conservait un lien avec l’or. On était passé de l’or lui-même comme ancre du système mondial au dollar comme ancre, sous réserve qu’il soit convertible. C’était le système de Bretton Woods qui a explosé en 1971 ! Nous sommes entrés dans un système de changes flottants, dans lequel il n’y avait plus aucun ancrage. Les Européens ont essayé, avec beaucoup de détermination, de maintenir entre eux un certain ordre via le Système Monétaire Européen, qui a finalement donné naissance à l’euro, c’est-à-dire à une nouvelle monnaie de pleine existence. Mais jusqu’à une période récente – je dirais pratiquement jusqu’à la création de l’euro, nous étions dans un système qui n’était pas ancré au niveau mondial. L’euro a décidé de fixer sa définition de la stabilité des prix : moins de 2% mais proche de 2%. La livre sterling a retenu également 2% lorsqu’elle envisageait de rejoindre l’UE… Après la très grande crise financière, la Fédéral Reserve en 2012 et la Banque du Japon en 2013 ont également précisé leur objectif de stabilité des prix et/ou leur définition de cette stabilité en retenant également 2%.

Désormais, nous sommes dans un système qui est ancré mondialement, c’est-à-dire que chacune des grandes banques centrales des pays avancés dit publiquement quelle est sa définition, son objectif, en matière de stabilisation des prix dans une perspective de moyen terme : c’est la même référence qui est retenue par les quatre grandes banques centrales.

Il s’agit ici du moyen terme et pas du long terme. C’est un ancrage défini par chaque pays ou banque centrale. Mais l’élément absolument remarquable, sur lequel j’insiste, est que les principales banques centrales du monde ont déclaré qu’elles ancrent leur politique monétaire à une définition précise de la stabilité des prix. Et c’est le cas maintenant de toutes les banques centrales qui émettent les monnaies présentes dans le panier des droits de tirage spéciaux (DTS). Le dollar, le yen, l’euro et la livre sterling sont les quatre monnaies qui, avec le renminbi, forment les cinq monnaies du panier des droits de tirage spéciaux du FMI. Ces quatre monnaies partagent la même définition de la stabilité des prix et ont – j’insiste beaucoup – réitéré leur volonté de maintenir cet objectif de stabilité des prix à 2 % à moyen terme. Elles avaient peut-être l’occasion, avec la montée de l’inflation vers le milieu de l’année 2021, de revoir cette position, mais cela n’a pas été le cas. Elles ont toutes réitéré leur engagement, y compris le Japon et les États-Unis, qui avaient pris cette décision relativement récemment, au début des années 2010. Donc, je considère qu’à moyen terme, nous sommes dans un système mondial qui a un véritable ancrage, un ancrage nominal sur une stabilité des prix autour de 2 %. C’est, disons, un nouvel épisode du fonctionnement du système monétaire international : après l’étalon-or, l’étalon de change-or, et le flottement généralisé, nous avons maintenant au niveau des principales monnaies convertibles du monde, un étalon (2%) unique de stabilité des prix à moyen et long-terme ! J’insiste beaucoup là-dessus, car je considère que c’est de facto la plus importante réforme structurelle du système monétaire international que l’on ait connue depuis l’explosion du système de Bretton Woods.

« L’embranchement “idéal” serait celui d’une monnaie mondiale unique »

Maintenant, je me place dans une hypothèse de long terme ou de très long terme. Il y a plusieurs embranchements possibles. L’embranchement “idéal” serait celui d’une monnaie mondiale unique. Mais cela apparaît chimérique pour des raisons géostratégiques et géopolitiques. Une telle hypothèse supposerait un développement ordonné des différentes économies mondiales, une convergence, une montée en puissance des pays émergents jusqu’à un niveau leur permettant d’atteindre celui des pays avancés en termes de prospérité et de PIB par habitant.

Il existe d’autres hypothèses, notamment celle d’un ancrage du système international sans qu’il y ait une monnaie mondiale unique, mais autour d’une évolution des droits de tirage spéciaux. Les droits de tirage spéciaux peuvent évoluer. L’entrée du renminbi dans le panier des DTS a été une avancée majeure. Toutefois, comme le renminbi n’est pas encore convertible, il n’occupe pas la place qu’il devrait avoir, compte tenu de la taille de l’économie chinoise. Cela dépendra de la décision de la Chine de rendre le renminbi convertible ou non. On peut imaginer une évolution des DTS, leur conférant un rôle d’ancrage réel pour le système mondial. C’était, d’ailleurs, l’idée initiale du FMI lors de leur création. Cela ne s’est pas concrétisé, mais cela supposerait une forte volonté politique et stratégique. Dans cette hypothèse, les droits de tirage spéciaux pourraient devenir, en quelque sorte, le nouveau dollar des accords de Bretton Woods. Cela supposerait une incorporation de nouvelles monnaies issues des pays émergents, comme la roupie indienne. Mais il n’y a pas trente-six évolutions possibles : soit nous restons dans le système actuel, soit nous évoluons vers une monnaie mondiale unique (peu probable), soit nous renforçons le rôle des DTS (plus réaliste). Le système actuel peut lui-même évoluer vers un système multipolaire, dominé par trois monnaies centrales également influentes : le dollar, l’euro et le renminbi. Même avec un objectif commun de stabilité des prix, ces monnaies continueraient de flotter les unes par rapport aux autres, comme c’est déjà le cas entre elles, dont le flottement est visible par tous.

LVSL – Face à une dette publique mondiale dépassant les 100 000 milliards de dollars, pensez-vous qu’une annulation partielle ou totale de ces dettes pourrait être une solution envisageable pour offrir aux États de nouvelles marges budgétaires ? Serait-il temps d’envisager un « Grand Jubilé » et quels en seraient les principaux risques et bénéfices ?

Jean-Claude Trichet – On a déjà abordé ces grands problèmes de dettes accumulées, principalement par les pays en développement et les pays les plus pauvres. Il y a, à mon avis, deux problèmes différents que je caractériserais de la manière suivante.

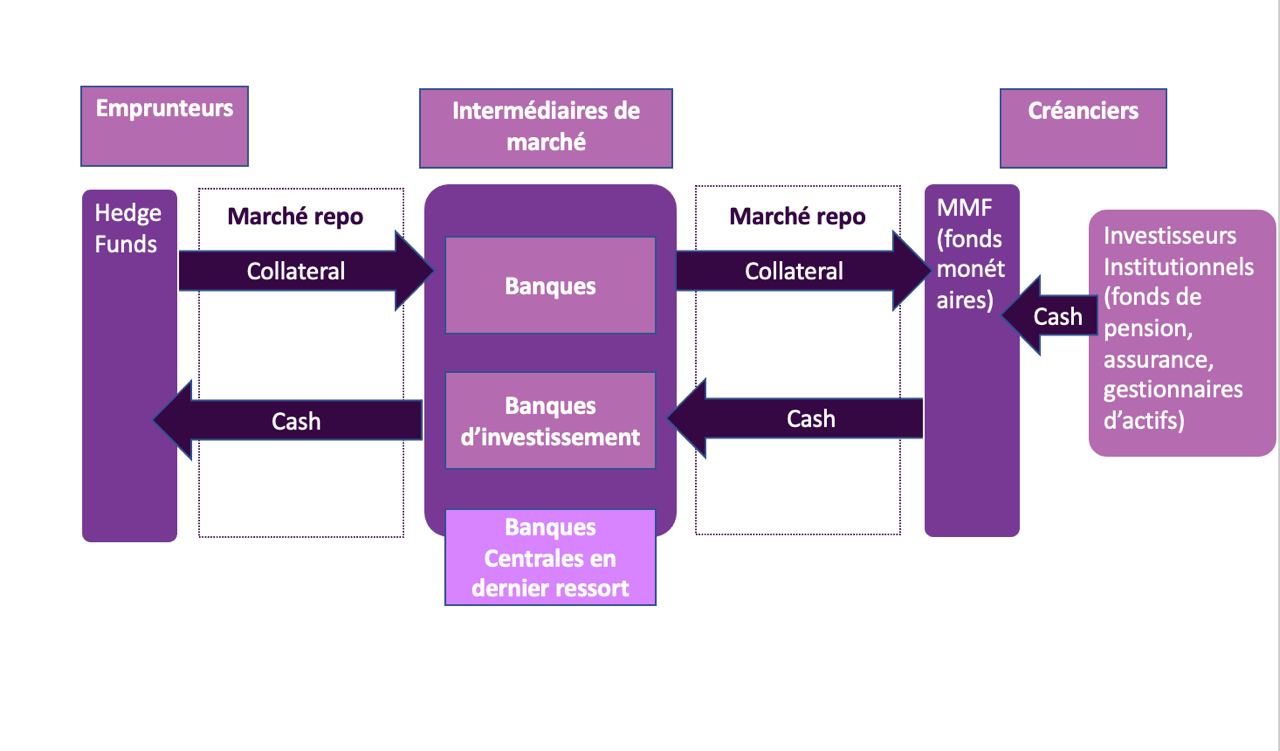

D’abord, la question est de savoir si le système financier mondial tout entier, principalement en raison de l’endettement des pays avancés eux-mêmes – et non de l’endettement des pays les plus pauvres –, n’est pas encore plus vulnérable que celui que nous avions au moment de la crise des subprimes et de la banqueroute de Lehman Brothers. C’est ma thèse : je pense que nous avons, au niveau mondial, laissé l’endettement public et privé augmenter tellement que, au moment où nous parlons, l’encours d’endettement, en proportion du produit intérieur brut, est significativement plus important que ce qu’il était au moment de la banqueroute de Lehman Brothers. Cela concerne les pays avancés, mais aussi, et de façon encore plus marquée, les pays émergents. Nous observons un formidable accroissement de l’endettement par rapport au niveau qu’était considéré comme l’une des causes majeures de la crise financière de 2008. Par ailleurs, l’endettement privé a également augmenté considérablement. Donc, je dirais qu’au total, nous sommes en présence d’une anomalie des encours de dettes en proportion du PIB flagrante : le leverage (l’endettement total en proportion de la richesse de l’économie internationale) nous rend significativement plus vulnérables aujourd’hui qu’au moment de la dernière grande crise financière. C’est une première constatation sur laquelle j’insiste énormément.

Deuxièmement, nous avons un problème plus spécifique, qui n’est pas mondial mais plutôt local, même s’il est très important au niveau mondial. Ce problème concerne un ensemble de pays, en particulier les pays les plus pauvres et les pays émergents les moins développés. Nombre d’entre eux ne sont pas dramatiquement endettés, mais je pense évidemment aux pays les plus vulnérables. Là, nous avons effectivement un certain nombre de pays considérablement entravés par leur endettement total. Dans le passé, nous avons, à plusieurs reprises, permis à ces pays de restructurer leurs dettes dans le cadre de systèmes organisés comme le Club de Paris – que j’ai présidé pendant dix ans – ou encore par des décisions collectives d’annulation de dettes. Tout cela a été fait, et doit continuer d’être fait, à mon avis. La seule transformation structurelle monumentale que nous observons en ce moment est qu’un pays émergent très puissant, avec un excédent important de sa balance des transactions courantes, s’est engagé dans des prêts massifs aux pays en développement. Ce pays, c’est la Chine, qui est devenue le principal prêteur aux pays en développement, notamment en Afrique, au cours des dernières années. Cependant, pour des raisons complexes, la Chine a beaucoup de mal à rejoindre le Club des pays créanciers et à accepter de faire la même chose que ces derniers, qu’il s’agisse de rééchelonnements ou d’annulations de dettes. Pour la Chine, toutes ces opérations étaient nouvelles. Elle n’avait pas envisagé que les pays en question pourraient un jour être incapables de rembourser et avoir des difficultés à honorer leurs dettes.

Or, comme vous le soulignez, un certain nombre de ces pays sont aujourd’hui étouffés par la dette, ne peuvent plus rembourser, et demandent légitimement un allègement – voire, dans certains cas, une annulation – du service de leur dette. Le problème que vous soulevez est donc très important, car il pose également la question des relations entre pays créanciers. Jusqu’à présent, l’idée était que tous les pays créanciers devaient faire les mêmes efforts. Cela paraît légitime, surtout dans un cadre d’aide au développement pour des pays en situation très difficile. Actuellement, des efforts sont déployés pour convaincre tous les pays concernés qu’il faut adopter cette approche collective. On imagine mal que certains pays créanciers acceptent d’alléger ou d’annuler des dettes, simplement pour que les pays en développement puissent rembourser d’autres créanciers qui, eux, ne feraient aucun effort.

C’est un vrai grand sujet. Je ne doute pas qu’il finisse par être réglé, mais, pour le moment, le principal blocage vient des difficultés de la Chine. La Chine, bien qu’étant un pays très respectable et ayant investi de manière considérable dans les pays en développement, peine à comprendre que, dans certaines situations, tous les créanciers doivent collectivement faire des efforts, de manière équilibrée entre eux.

LVSL – En particulier, la dette publique américaine atteint aujourd’hui 36 000 milliards de dollars et continue de croître quotidiennement de plusieurs milliards. Comment analysez-vous cette trajectoire ? Pensez-vous qu’elle est tenable à terme ? Enfin, avec la réélection de Donald Trump, qui a déjà exprimé des critiques sur l’indépendance de la Réserve fédérale, quelles évolutions pourrait-on attendre concernant la gestion de cette dette ?

Jean-Claude Trichet – Premièrement, l’indépendance de la Banque centrale américaine, comme Jay Powell l’a rappelé lui-même, ne dépend pas de l’exécutif américain. Les décisions du Federal Open Market Committee ne dépendent pas de l’exécutif, et de manière plus générale, les objectifs assignés à la Banque centrale américaine ainsi que la structure de la Réserve fédérale sont définis par le Congrès. C’est donc le pouvoir législatif qui fixe les objectifs et la structure de la Banque centrale, et non l’exécutif. L’exécutif, lui, nomme un certain nombre de responsables, mais ces responsables, notamment les membres du directoire de la Banque centrale américaine – les gouverneurs –, doivent être approuvés par le Sénat. On voit donc qu’il existe une coopération entre l’exécutif et le législatif en ce qui concerne la nomination des hommes et des femmes responsables. Cependant, les objectifs eux-mêmes restent fixés par le pouvoir législatif. C’est un premier point très important, car je ne crois pas qu’il soit dans l’intention du Congrès, particulièrement du Sénat républicain, de renoncer à sa responsabilité concernant les objectifs assignés à la Réserve fédérale.

« Les États-Unis doivent au reste du monde presque l’équivalent d’une année entière de production »

En ce qui concerne l’endettement des États-Unis, il est clair, comme vous l’avez souligné, que cet endettement croît année après année. Le résultat est que la position extérieure nette négative des États-Unis représente environ 90 % du PIB annuel ! Autrement dit, les États-Unis doivent au reste du monde presque l’équivalent d’une année entière de production. Cela ne peut pas, me semble-t-il, durer éternellement, même si les Américains n’ont pour le moment aucune difficulté à se financer. Comme je le rappelais, il existe approximativement un rapport de 3 pour 1 entre le dollar et l’euro en termes de réserves de changes, et d’autres indicateurs pertinents : 60 % pour le dollar et 20 % pour l’euro. Cela montre que la liquidité et la profondeur des marchés financiers américains sont sans équivalent pour le moment dans le reste du monde. Par conséquent, jusqu’à présent, ils n’ont aucune difficulté à se financer, malgré leurs déficits jumelés, à la fois budgétaire et de la balance des paiements courants. C’est donc, en dernière analyse, le reste du monde qui finance ces deux déficits.

Je disais que cela ne pouvait pas durer éternellement, mais cela peut tout de même durer très longtemps. Je crois qu’il serait sage, pour le reste du monde, pour l’ensemble de l’économie internationale, et pour la stabilité et la prospérité mondiales, que les États-Unis reviennent progressivement à une situation plus équilibrée, où ils ne demanderaient plus éternellement au reste du monde de financer leurs déficits. Il semble peu probable que les États-Unis parviennent rapidement à cette conclusion, sauf en cas de nouvelle crise financière internationale majeure, disons une crise équivalente à la très grande crise financière de Lehmann Brothers, qui pousserait les investisseurs et les épargnants mondiaux à se demander s’ils peuvent continuer à financer indéfiniment l’économie américaine.

« Il serait sage […] que les États-Unis reviennent progressivement à une situation plus équilibrée, où ils ne demanderaient plus éternellement au reste du monde de financer leurs déficits »

Un tel scénario serait une catastrophe, que je ne souhaite évidemment pas. Ce que je souhaite, c’est une transition progressive, sans crise grave, sans drame, une évolution du système international. Nous avons déjà évoqué ce système : il pourrait évoluer vers un modèle multipolaire, qui ne donnerait plus au dollar le privilège extraordinaire dont il bénéficie actuellement. Comme je l’ai mentionné, deux événements majeurs pourraient conduire à un tel système : a) des changements politiques en Europe – la création d’une véritable fédération politique achevée – permettant à l’euro de jouer pleinement son rôle ; ou b) une réforme technique majeure en Chine, à savoir la convertibilité du renminbi.

Dans un tel système tripolaire, avec le dollar, l’euro et le renminbi, les États-Unis ne pourraient plus compter sur un financement sans limite venant du reste du monde. Ils seraient soumis à une pression externe, ce qui modifierait leur comportement économique. Pour le moment, il n’y a aucune contrainte externe ressentie par les États-Unis. Contrairement à toutes les autres entités économiques du monde, ils échappent encore à ces contraintes.

LVSL – Passons au niveau européen. Le discours dominant en zone euro prône un désendettement rigoureux des États, mais le « rapport Draghi » estime qu’il faudrait investir 800 milliards d’euros par an pour relever notamment les défis climatiques et technologiques. Est-il envisageable de concilier ces deux injonctions contradictoires ?

Jean-Claude Trichet – Ce n’est peut-être pas entièrement contradictoire, car le rapport Draghi, qui intègre une contribution importante de grands spécialistes de la Commission, est un rapport qui fait flèche de tout bois : il s’appuie à la fois sur des capitaux publics, des investissements publics et sur des investissements privés. N’oubliez pas que l’Europe est excédentaire en matière d’épargne. Sa balance des paiements courants est d’environ +3 % du PIB, bon an mal an. Dans le même temps, les États-Unis, auxquels on se compare en permanence – et à juste titre – présentent une situation diamétralement opposée. Les Américains sont en déficit d’épargne : ils empruntent régulièrement au reste du monde, en moyenne environ 3 % de leur PIB, et ce depuis quarante ans. On observe donc un paradoxe : deux grandes entités continentales avancées – les États-Unis et l’Union européenne – avec, d’un côté, un excédent d’épargne flagrant, et de l’autre, un déficit d’épargne tout aussi flagrant. Pourtant, ce sont les États-Unis, en déficit, qui investissent davantage dans les technologies nouvelles, notamment dans la défense, la digitalisation et, plus généralement, les innovations stratégiques !

Concernant les 800 milliards d’euros mentionnés, il est clair qu’ils incluent à la fois des investissements publics et des investissements privés. L’idée est de faire en sorte que le secteur privé, grâce à l’achèvement du marché unique des capitaux et à la mobilisation des forces européennes, puisse effectivement nous permettre d’investir davantage. Je ne crois pas que le rapport Draghi demande, ni que ce serait souhaitable, une augmentation globale des financements publics. Il recommande plutôt, à mon avis, d’inciter le secteur privé à investir en Europe au lieu d’investir aux États-Unis et de redéployer les dépenses publiques en Europe pour investir davantage dans la recherche et le développement, les technologies nouvelles, et l’accompagnement des entreprises innovantes, notamment dans la digitalisation. Le fait que l’Europe ne possède aucune grande plateforme digitale est une anomalie. Cela est partiellement lié au fait que les États-Unis investissent massivement dans la recherche et le développement, y compris via des fonds publics, souvent par l’intermédiaire du Département de la Défense (DoD) et de la DARPA, qui jouent un rôle crucial dans le financement des technologies émergentes aux États-Unis.

Il y a donc certainement matière à redéployer les ressources publiques au sein de l’Europe. Je ne pense pas qu’il soit stratégiquement pertinent que les Européens augmentent encore leurs dépenses publiques totales, d’autant qu’ils dépensent déjà bien plus que les Américains et que la plupart des autres pays avancés. Cela est particulièrement vrai pour la France, mais également pour l’Europe dans son ensemble. Ce qui est nécessaire, c’est un redéploiement efficace de ces dépenses, notamment pour favoriser, grâce à l’achèvement de l’Union des marchés de capitaux, un secteur privé européen beaucoup plus actif dans la recherche et le développement et dans l’essor des nouvelles technologies, comme c’est le cas aux États-Unis. C’est, me semble-t-il, l’essentiel des messages que véhicule le rapport Draghi comme le rapport Letta, du nom d’un autre ancien Premier ministre italien.

LVSL – Certains économistes estiment qu’au cours de votre mandat à la BCE, le maintien de taux d’intérêt élevés en Europe entre 2008 et 2010, contrairement aux États-Unis qui les avaient rapidement abaissés, a freiné la reprise économique européenne et aggravé les récessions dans plusieurs pays. À l’heure où l’écart entre le PIB américain et européen est plus marqué que jamais, qu’en pensez-vous ?

Jean-Claude Trichet – Cette excellente question, qui porte à la fois sur la période de la très grande crise financière et sur aujourd’hui, mériterait de très larges développements. Je vais tâcher d’être bref. Je réponds d’abord à la première partie de la question.

Trop souvent, les comparaisons entre les taux d’intérêt des deux côtés de l’Atlantique n’évoquent que les taux d’intérêt les plus courts fixés par les Banques centrales. Ce n’est pas approprié car les taux à six mois et à un an sont très importants en Europe : ils sont utilisés très généralement par les Banques pour prêter aux ménages et aux entreprises. La comparaison avec les taux équivalents aux États-Unis, mesurée sur la période mai-juin 2009, à titre d’exemple, montre des taux de marché interbancaire inférieurs dans la Zone euro à ce que l’on observe aux États-Unis. Les taux interbancaires à 12 mois étaient à hauteur de 1,64 % en Europe contre 1,73 % aux États-Unis, alors que les taux pratiqués par les Banques centrales étaient respectivement de 1 % en Europe et entre 0 % et 0,25 % aux États-Unis. Ce phénomène s’explique par le fait que les écarts entre les taux du marché monétaire garantis et non garantis étaient inférieurs en Europe à ce qu’ils sont aux États-Unis. La raison essentielle de cette différence réside dans la décision de la Banque centrale européenne (BCE) de pratiquer l’allocation de quantités illimitées de liquidités à taux fixes après le dépôt de bilan de Lehman Brothers.

D’autres considérations permettent de comprendre les différences entre les discours des deux Banques centrales : la FED mettant l’accent exclusivement sur sa politique monétaire accommodante et la BCE mettant en regard sa politique également très accommodante et son souci de stabilité des prix. Dans le contexte de la monnaie unique, monnaie entièrement nouvelle dont la crédibilité aux yeux non seulement de l’ensemble des participants du marché mais aussi des citoyens européens eux-mêmes n’était pas encore totalement établie, seulement 10 ans après sa création, il était important d’insister sur le fait que l’objectif de stabilité de la monnaie et de conservation de sa valeur restait essentiel. C’est la raison pour laquelle mes discours et les discours de la BCE étaient toujours équilibrés en mettant au regard de nos décisions extrêmement audacieuses de politique monétaire, souvent sans équivalent aux États-Unis, la réaffirmation de notre mandat de stabilité des prix. J’avais et nous avions le souci permanent de ne pas donner prise à la critique, toujours possible et parfois bruyante en Europe du Nord, selon laquelle la BCE était prête à abandonner la stabilité des prix au profit de la lutte contre la crise. L’accrédition d’une telle thèse erronée aurait à elle seule contribué à augmenter les anticipations d’inflation future, donc les taux d’intérêt de marché.

Enfin, il faut souligner que les mesures non conventionnelles de la BCE, par exemple l’octroi de liquidités sans limite en 2008, l’achat des obligations grecques, irlandaises, portugaises, espagnoles et italiennes en 2010 et 2011, avait, en dehors de leur audace, l’intérêt de faire baisser les taux d’intérêt de marché moyen dans l’ensemble de la Zone euro, ne serait-ce qu’en diminuant considérablement les marges supplémentaires correspondant aux primes de risque des pays en difficulté.

S’agissant de la situation d’aujourd’hui, les taux en Europe sont très inférieurs aux taux américains, le succès de la désinflation en Europe est incontestable et les différences de croissance économique ne sont pas dues, selon moi, aux différences de politique monétaire mais, en dehors des remarquables qualités de flexibilité et d’innovation propres à l’économie des États- Unis, à l’impact de la guerre en Ukraine qui frappe très durement les Européens et à la politique budgétaire exagérément expansive des États-Unis.