Alors que le discours austéritaire revient en force, la gauche est généralement confiante sur la soutenabilité de déficits importants. Si elle n’a pas entièrement tort, une vraie réflexion sur la politique monétaire, l’inflation et le financement de l’Etat s’impose pour sortir du piège de la dette publique créé par les néolibéraux.

4,8 % de déficit en 2022, 5,5 % en 2023, vraisemblablement 6,1 % en 2024 Les finances de l’État sont dans le rouge. Un temps éclipsée par d’autres thèmes, la question de la soutenabilité de la dette de l’État revient au centre du débat politico-médiatique. Le chantage politique qui était en bruit de fond depuis des décennies revient au premier plan. À rebours de ce discours, une autre trajectoire budgétaire peut être suivie par la France.

Le thème de la dette est en effet un classique du discours de la droite austéritaire : en 2007 déjà, alors que la dette était à 65 % du PIB, François Fillon alors chef du gouvernement déclarait « être à la tête d’un État en situation de faillite sur le plan financier ». Le catastrophisme financier n’est donc pas nouveau et a toujours servi un agenda politique austéritaire. Et ce d’autant plus que le resserrement du crédit post-COVID opéré par la Banque Centrale européenne, inédit depuis les années 80, a abouti à une hausse des taux d’intérêts. Alors que la France s’endettait quasi-gratuitement il y a encore quelques années, elle est désormais soumise à des taux d’intérêt de 3 % pour des obligations à 10 ans. La question de la soutenabilité budgétaire est donc sérieuse, même s’il faut faire la part des choses entre la situation réelle et le ressenti biaisé par l’alarmisme tapageur de la droite austéritaire.

Loin de l’hystérisation du débat sur la dette – qui n’est pas nouvelle mais qui atteint de nouveaux niveaux dans de nombreux médias français – l’endettement de la France, quoique problématique, n’est pas catastrophique. L’affolement néolibéral autour de la situation budgétaire indéniablement compliquée de la France indique surtout l’impasse des politiques menées par ce courant idéologique. Au contraire, il est temps d’esquisser d’autres solutions au problème de la dette, en commençant par ne pas en faire une obsession, mais un moyen au service d’un futur économique plus sain et soutenable, moins inégalitaire et brutal.

Une situation tendue mais pas désespérée

Le mode de financement de l’État actuel touche à ses limites. Au sein de la zone euro, seuls l’Italie et la Grèce ont un ratio d’endettement/PIB plus élevé que la France, deux pays dont la situation économique est peu reluisante, en raison (surtout pour la Grèce) d’une mauvaise gestion de leur endettement. Est-ce vraiment un problème ? D’aucuns diraient à gauche, comme certains Économistes Atterrés, que la dette ne représente pas un vrai défi. On pourrait la faire « rouler » à l’infini, au point où ce serait tomber bêtement dans le piège néolibéral que de chercher à trouver une solution à un faux problème qui n’aurait que pour effet de légitimer l’austérité recherchée par certains.

Le contribuable paie presque autant en intérêts que pour éduquer 12 millions de Français. Un gâchis qui n’est pas tenable.

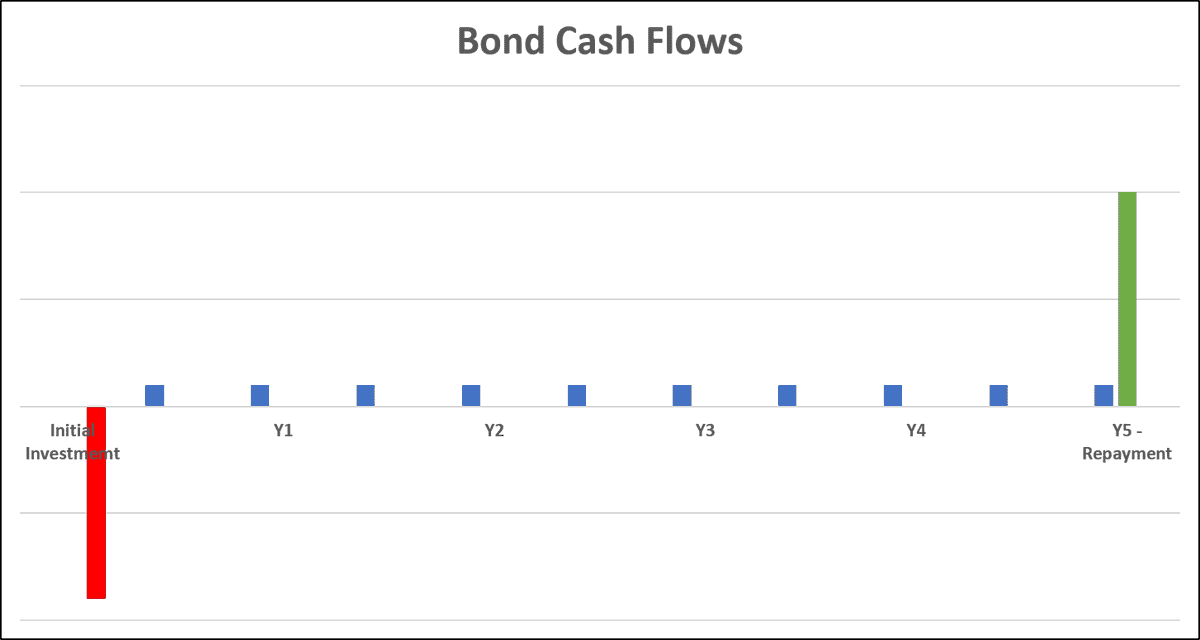

Pourtant, la dette pose de nombreux défis. En effet, les intérêts payés par l’État aux créanciers, pour plus de la moitié non-résidents, sont d’autant de dizaines de milliards pas utilisés pour investir dans la transition écologique, dans l’éducation, ou dans nos hôpitaux. Atteignant désormais plus de 50 milliards d’euros annuels, ces intérêts représentent 2 % du PIB et devraient monter à plus de 70 milliards en 2027 selon le gouvernement. À titre de comparaison, le budget de l’Éducation Nationale s’élève à 64 milliards d’euros. Autrement dit, le contribuable paie presque autant en intérêts que ce qu’il paie pour éduquer 12 millions de Français. Un gâchis qui n’est pas tenable.

Pire encore, comme un tiers de la dette de l’État arrive à échéance d’ici 2027, l’État français va faire rouler sa dette en se ré-endettant à des taux très élevés, faisant de la charge de la dette un problème qui va durer pour les finances françaises. Les obligations françaises, auparavant considérées comme très sûres, se paient désormais au prix fort. Le « spread » (différentiel de taux d’intérêt) avec les taux d’intérêts allemands est passé à 0,8 point. Ainsi, les taux d’intérêts à dix ans sont de 2,2 % pour l’État allemand et de 3 % pour l’État français.

Ce qui est surtout inquiétant, c’est que ce déficit et le niveau élevé de dette qui en découle, n’est pas un « bon déficit » qui financerait l’avenir par des investissements écologiques ou éducatifs. Avoir un déficit structurellement élevé avec si peu de vue à long terme est indéniablement un gros problème. Le nier, comme certains à gauche le font parfois, c’est faire preuve de naïveté, ouvrant la voie aux attaques en incompétence dont la droite est tant coutumière.

Toutefois, la situation n’est pas aussi catastrophique que Le Figaro et Michel Barnier aimeraient nous le faire croire. Tout d’abord, l’indicateur tant commenté du ratio entre dette publique et PIB ne correspond à rien. Comparer un stock (la dette) et un flux (le PIB) est au mieux trompeur, au pire fallacieux. Si vous avez un crédit immobilier, vous êtes probablement endetté à hauteur de plusieurs centaines de % de votre revenu annuel, alors que votre durée de vie est a priori bien plus courte que celle de l’État français. Dire que la dette publique atteint 112 % du PIB français sert donc un agenda politique, celui d’une droite austéritaire, et est un bon exemple de comment on peut faire dire n’importe quoi à des chiffres.

Ce qui est surtout inquiétant, c’est que ce déficit, et le niveau élevé de dette qui en découle, n’est pas un « bon déficit » qui financerait l’avenir par des investissements écologiques ou éducatifs.

Par ailleurs, ce taux (qui ne veut rien dire) n’a rien d’exceptionnel. L’historien économiste Barry Eichengreen et ses co-auteurs ont notamment montré que le Royaume-Uni s’est sorti d’un endettement de 200 % du PIB au début du XIXe siècle, sans défaut de paiement ni austérité excessive. La France était endettée à hauteur de 150 % du PIB dans les années 1920, endettement dont la France s’est sortie en renégociant sa dette, en l’annulant (très) partiellement en 1932 et en dévaluant sa monnaie à plusieurs reprises. On peut d’ailleurs retenir de cet épisode historique que les solutions austéritaires au problème de la dette, tentée entre autres par Paul Doumer, étaient autant impopulaires qu’inefficaces.

Surtout, si la France est endettée, elle est aussi détentrice d’actifs. Ainsi, ce qu’on pourrait qualifier de patrimoine net des administration publiques française est positif, s’élève à plus de 20 % du PIB, en soustrayant aux actifs de l’État son endettement. Ce taux se dégrade depuis 50 ans, au gré de l’augmentation de l’endettement et des privatisations, mais reste relativement modeste en termes de stock.

La dette écologique tout aussi importante que la dette publique

Ensuite, au XXIème siècle, le concept de dette économique doit être mis en balance avec le concept de dette climatique. L’équivalence entre les deux n’est pas évidente, même si le rapport sur la dette climatique publié par l’Institut Avant-Garde en juin 2024 constitue une avancée notable. Toujours est-il que s’alarmer d’une dette à 112 % du PIB quand le retard pris en termes d’engagement écologique est aussi colossal est presque comique. Quel intérêt de limiter la dette si dans 30 ans, le concept même de PIB n’a plus d’intérêt tellement la production économique sera difficile du fait du dérèglement climatique ? À l’heure où la crise écologique se fait chaque jour plus menaçante, s’inquiéter du manque de solvabilité des États membres rappelle la parabole biblique de la paille et de la poutre. La question de la soutenabilité budgétaire est risible par rapport à celle de la soutenabilité climatique : on peut faire rouler une dette financière, on ne peut pas faire rouler une dette climatique ; on peut faire faillite d’un point de vue financier, on ne peut évidemment pas se permettre une faillite écologique, comme le rappelle le socio-économiste Antonin Pottier dans Comment les économistes réchauffent la planète (2016).

Quel intérêt de limiter la dette si dans 30 ans, le concept même de PIB n’a plus d’intérêt tellement la production économique sera difficile du fait du dérèglement climatique ?

La dette peut – et doit – donc être une force pour l’État. Si la droite tente de faire de la dette un moyen de chantage politique, c’est parce qu’elle peut être très puissante. C’est ce que montre notamment l’économiste Stéphanie Kelton dans The myth of deficit. En effet, au-delà des vertus redistributives lorsque la dette est intelligemment gérée, la dette étatique est puissante car l’État est l’agent économique le plus adapté à l’endettement. D’une part, l’État peut, s’il le fait intelligemment, s’endetter dans des proportions très importantes, tout en n’étant pas soumis aux caprices des créanciers. Cela découle notamment de la durée de vie a priori infinie de l’État, de son monopole fiscal, de sa capacité théorique à s’endetter auprès de qui il veut avec des coûts de transaction très faibles, qui lui donnent en fait une marge de manœuvre colossale. Quand le Ministre de l’Économie Antoine Armand nous explique que la situation actuelle est le résultat de « 50 ans de déficits », il faut voir le verre à moitié plein : seul l’État peut se permettre de cumuler de tels déficits. Aucune entreprise, aucun ménage, ne peut s’endetter pour une durée aussi longue sans faire faillite.

Ainsi, et on le dira jamais assez, il faut tirer profit de cette capacité extraordinaire à s’endetter. Jamais le marché ne financera la transition écologique de manière efficace, car le retour sur investissement ne semble pas suffisamment rentable pour des investisseurs privés. Par contre, l’État est l’outil idéal : il peut s’endetter mieux que les entreprises tout en n’étant pas soumis à l’impératif du profit. Loin du « mythe du déficit » déconstruit par Kelton, il faut profiter de la capacité de l’État à s’endetter pour financer des investissements à long terme, en premier lieu la transition écologique. Certes, l’endettement ne doit pas être une fin en soi, mais le moyen pour l’État de mener à bien des politiques ambitieuses qu’il est le seul à pouvoir mener.

La conclusion est donc claire : la France est loin d’être en faillite, et loin de la situation grecque lors de la crise des dettes souveraines, pour des raisons multiples, la principale étant que la France a une économie bien plus compétitive et une capacité à lever l’impôt bien plus fiable, ce qui rend le spectre d’une panique des marchés financiers en fait peu probable en l’état, comme l’admet d’ailleurs l’économiste macroniste Alexandra Roulet en mars 2024 : « La France est loin du chemin de la Grèce ».

La dette pose donc de sérieux problèmes économiques, sans pour autant que la situation soit dramatique, insoluble. En tout état de cause, elle n’implique aucunement de devoir détruire le pays avec une austérité tellement brutale qu’elle rendrait David Cameron et George Osborne (Ministre de l’économie britannique entre 2010 et 2016) envieux.

La catastrophe de l’austérité

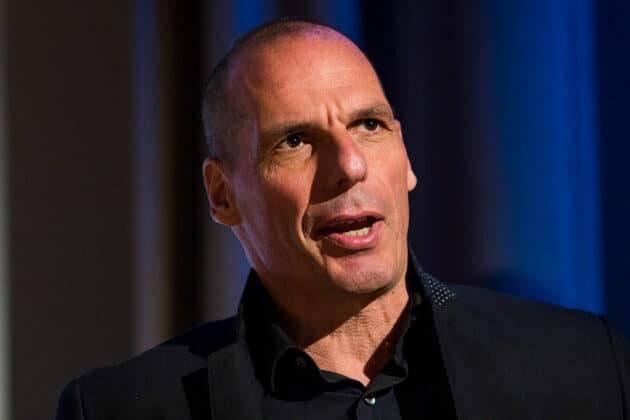

La droite propose unanimement l’austérité. Pourtant, elle serait selon toute vraisemblance une catastrophe économique. En vertu du principe de multiplicateur keynésien, la dépense publique est cruciale pour l’activité économique. Une baisse des dépenses publiques amènera à une baisse de l’activité, creusant de ce fait le déficit. En imposant l’austérité à la Grèce, la Troïka a rendu la situation financière de la Grèce encore plus insoluble, comme l’admet Olivier Blanchard, à l’époque économiste en chef du FMI. La Grèce a connu 6 ans de récession, en grande partie à cause de l’austérité. À plus long terme, l’austérité n’a pas de meilleurs effets, puisque les coups de rabot se situent souvent dans des secteurs où l’impact se voit plus tard. Les Britanniques font l’expérience amère d’un service public délabré après des années d’austérité particulièrement violentes, notamment pendant les années Cameron.

Toutefois, tout dépend de comment l’argent est dépensé ou économisé. Mais le gouvernement Barnier pourrait ainsi s’inspirer des propositions de la note du Conseil d’analyse économique de juillet 2024. Les auteurs Auclert, Philippon et Ragot, pourtant pas spécialement de gauche, y proposent de diminuer le Crédit impôt recherche et de réduire les exonérations de charges pour les employeurs, dont l’efficacité économique est au mieux discutable. Barnier n’a pas déclaré suivre toutes ces propositions lors de la présentation de son projet de budget. L’austérité est en soi inquiétante, mais l’austérité centrée sur le social que Barnier concocte va, au-delà du choc social, réduire l’activité économique française de manière nette.

Face à l’unique et catastrophique pseudo-solution que prétend apporter la droite, la gauche doit proposer mieux, tout en ne prenant pas le problème à la légère. La dette est un problème, mais en problème soluble

Comment se libérer de la dette : vers la fin du chantage politique

Il peut paraître tentant de faire défaut sur la dette. Après tout, il y a des précédents, comme le petit défaut aux grandes conséquences de décembre 1932 vis-à-vis des banques américaines ou la « Banqueroute des deux tiers » de 1797. Toutefois, les conséquences économiques seraient colossales et imprévisibles. Le défaut ne peut être qu’une solution de dernier recours qui poserait de nombreuses difficultés. Nous ne sommes pas encore à un niveau d’endettement qui permette d’y songer sérieusement, et ce d’autant plus qu’annuler sa dette ne résout pas la question du financement de l’État sur le long terme. Il faut trouver des solutions pérennes.

On peut alors imaginer deux cas de figure. Le premier est de mener ces changements dans le cadre de la zone euro. Le problème majeur est qu’il paraît difficile, pour ne pas dire impossible, de convaincre certains partenaires, et en particulier l’Allemagne, de réaliser de tels changements structurels de la zone euro. On peut aussi imaginer mener ces politiques en sortant de l’euro, mais cela pose d’autres problèmes, que ce soit en termes de coût de change au sein de l’Europe, de renchérissement de nos importations en cas de probable dévaluation ou plus largement car les mêmes politiques néolibérales pourraient aussi être menées dans le cadre d’un retour au franc.

L’économiste Nicolas Dufrêne a défendu une idée de politique monétaire originale, novatrice, dans son ouvrage La dette au XXIe siècle, comment s’en libérer (2023). L’idée principale est qu’il faut réaliser de la création monétaire sans contrepartie. En principe, c’est synonyme d’inflation, selon la théorie quantitative de la monnaie. Sauf si cet argent est investi directement dans des activités productives, permettant dès lors de financer la croissance et la transition écologique avec une inflation limitée. Une création monétaire sans contrepartie, bien ciblée, peut ainsi permettre de limiter les déficits, donc la dette.

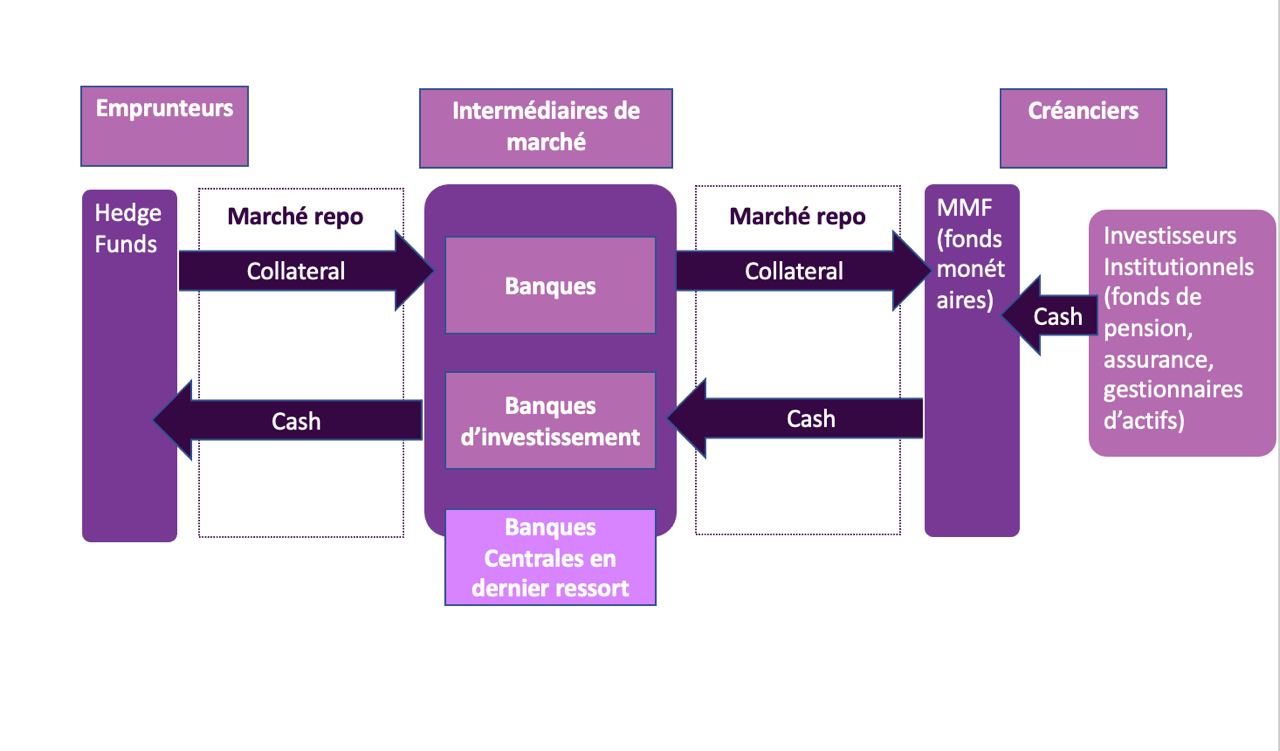

En prolongement de cette idée, on peut imaginer que l’État détienne sa propre dette, en faisant en sorte que la banque centrale achète directement ses titres, ce qui suppose soit une réforme fondamentale de la BCE soit une sortie de l’euro. La différence avec l’idée de Dufrêne est qu’il faut quand même rembourser la dette, ce qui permettrait normalement de ne pas avoir d’effet inflationniste. L’État ne paierait en revanche pas d’intérêts, ou il se les paierait à lui-même, ce qui revient au même. Ainsi, longtemps l’État français s’est-il financé en forçant la Banque de France à ce qu’il puisse s’endetter à taux zéro. Aujourd’hui, l’État fédéral américain détient 20 % de sa dette (et les États fédérés en détiennent eux aussi une partie non négligeable), ce qui limite en partie le coût de l’endettement pour le contribuable américain.

Une variante de cette solution consiste pour l’État à réaliser des « emprunts forcés », dans l’idéal auprès des banques ou de la Caisse des dépôts et des consignations, emprunts rémunérés à un taux d’intérêt que l’État choisirait. Les précédents historiques sont nombreux en France dans les situations de difficultés financières. L’avantage majeur de ces emprunts forcés est qu’ils sont plus acceptables socialement que l’augmentation des impôts, même s’il s’agit surtout d’une solution de court terme. En 1976 par exemple, face à l’hostilité généralisée provoquée par l’annonce de « l’impôt sécheresse », Raymond Barre transforme l’impôt en emprunt forcé rémunéré à un taux d’intérêt inférieur à l’inflation de l’époque.

Ces diverses solutions impliquent nécessairement de revenir sur « l’indépendance » de la Banque Centrale. En 2002, les économistes André Orléan et Michel Aglietta soulignaient dans La Monnaie entre violence et confiance que la soi-disant « indépendance » de la Banque Centrale était un problème. En coupant tout lien entre démocratie et politique monétaire, la confiance des individus en la légitimité économique de l’État est affectée. De plus, la souplesse des politiques économiques est désormais soumise à l’arbitraire du directeur de la Banque Centrale.

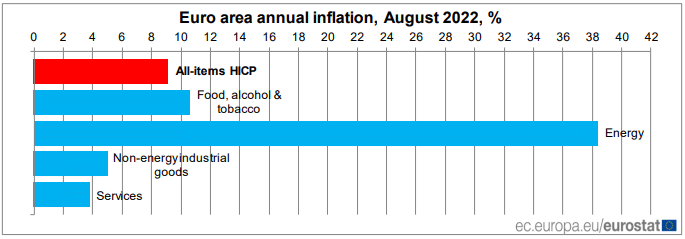

La fin de l’indépendance de la Banque centrale permettrait aussi une meilleure coordination des politiques économiques, toute question de dette devant faire intervenir le couple politique budgétaire/politique monétaire. La coordination entre les deux est en effet capitale pour assurer la solvabilité de l’État. Ainsi, des économistes aussi libéraux que Paul Krugman (et même Olivier Blanchard dans une moindre mesure) ont pu déclarer, à propos de la crise des dettes souveraines, que « l’inflation n’est pas le problème mais la solution ». L’idée sous-jacente étant qu’il faut coupler à une politique de relance budgétaire (afin de relancer l’activité) extensive une politique monétaire accommodante permettant de sauvegarder la solvabilité des États, quitte à générer de l’inflation.

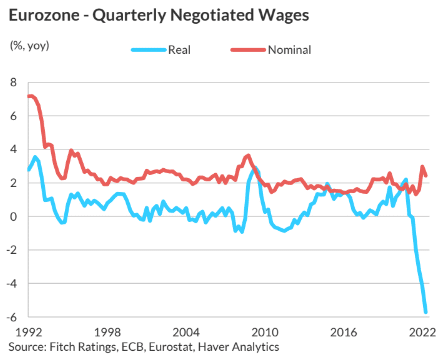

Si les salaires sont indexés sur l’inflation, celle-ci ne pénaliserait pas les travailleurs et réaliserait plutôt « l’euthanasie douce des rentiers » chère à John Maynard Keynes.

La fin de l’indépendance des banques centrales permettrait donc de mener une politique budgétaire ambitieuse sans qu’elle fasse exploser la dette. Autrement dit, elle permettrait d’investir dans l’éducation, les services publics et la transition écologique sans mettre en danger la solvabilité de l’État. Une inflation plus grande serait le prix à payer. Si les salaires sont indexés sur celle-ci, comme ce fut le cas jusqu’en 1983, l’inflation ne pénaliserait pas forcément les travailleurs et réaliserait plutôt « l’euthanasie douce des rentiers » chère à John Maynard Keynes, ayant donc des bienfaits redistributifs intéressants. Il faut toutefois veiller à ce que cette inflation reste maîtrisée, car au-dessus de 10 % elle devient difficilement gérable. Autrement dit, la politique budgétaire et sa coordination avec la politique monétaire pourraient aussi réduire les inégalités.

En définitive, si la dette budgétaire pose des problèmes, elle pose surtout des défis : comment veut-on articuler le rapport de force entre État et Capital ? Veut-on continuer à faire de l’inflation un objectif prioritaire au détriment de notre solvabilité budgétaire et de l’investissement à long terme ? Veut-on mettre sur le même plan dette budgétaire et dette climatique ? Plutôt que de s’enfermer dans l’impasse de l’austérité, il faut profiter de l’omniprésence de la question budgétaire pour trouver une réponse sereine, sérieuse, sociale, et écologique à la question du financement de l’État.